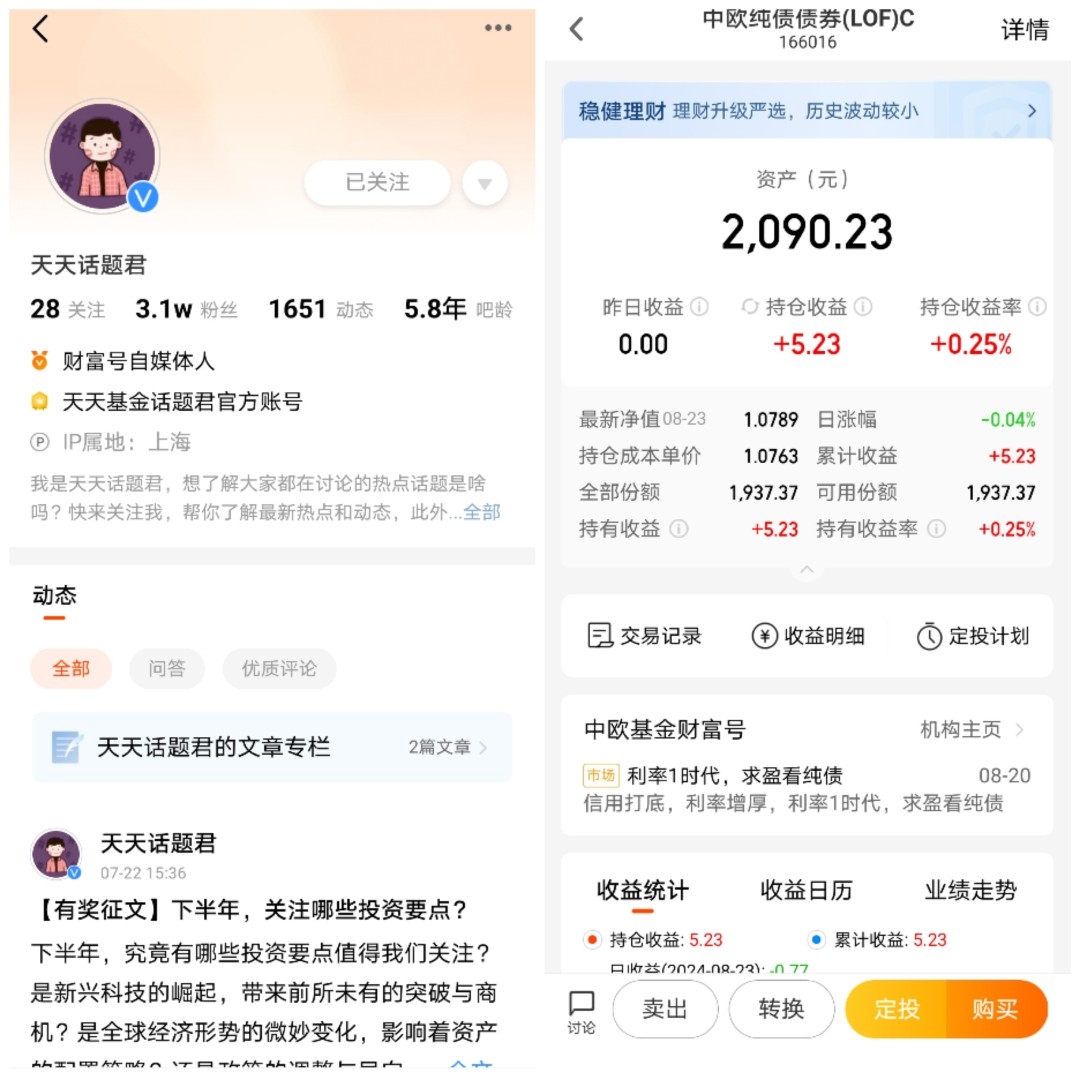

#资产配置计划# 我在下半年的主要投资方向是债券型基金,今年的债基是很多投资者心目中的“香馍馍”,很多人也把债基当天的净值涨幅成为“报蛋”,把自己称为报蛋官,从债券基金的分类来看,可以先分为主动投资型与指数投资型(在这个领域,又可分为被动型指数与增强型指数),而主动投资型这个领域,可以分为纯债基(不投资股票与转债的债基),混合债券型(其又可以细分为一级债基,即可投资转债与纯债的债基,与二级债基,即可投资转债与股票的债基),可转债型债基金(既主要投资可转债的这类债基),也就是简简单单的“债基”这两个字,其中包含非常丰富的投资种类,满足了相当多的投资者的各种投资需求。而所谓万变不离其宗,所有的债基,都是以投资债券为主的。我认为想要做好债基投资,必须先要对债券市场做一个全面的了解,所以我想先回顾一下2024年上半年的债券市场: 在今年的一月,市场对于降息与降准充满了期待,同时当时的股市也面临了一波调整,还有就是对于财政政策偏宽松的预期,在以上三点的作用下,债市走出了一波闪电牛;在今年的二月,那时30年期国债成为大家关注的焦点,还有很多投资者发现股市里存在着一条逻辑比较硬的赛道:高股息赛道,而它与债券类资产是有着一脉相承的投资逻辑的,那就是当下的投资者在选择投资标的的时候,就是“稳”字当头,所以二月的债市延续了一月的强势;在今年的三,四月份,虽然市场出现了超长期国债,但是债市的表现比投资者预期中的好;到了五月份债券市场进行了一轮合理的调整;而进入6月的时候,当投资者在很多大类资产做比较以后,发现还是债券类资产带来的正收益的概率最大,所以债市又重启了一轮升势。 而站在当下时点,展望下半年的债市,我觉得可以从以下几个角度去分析: 第一,我国目前的经济转型的关键词已经从“量”变成了“质”,所以未来很多没有核心竞争力的企业它们想要盈利的难度变大了,所以他们在开发项目或者是做投资方面会变得更谨慎了,他们会更加考虑成本了,特别是贷款方面的成本,所以就使得未来我国银行的贷款利率大概率会继续下行,而贷款利率的下行也会大概率的带动存款利率的下行,而存款利率的走低也会使得市场的无风险利率走低,那么就会使得更多的投资者会选择投资债基。 第二,从政策层面来看,中央经济工作会议提出,2024年要着力扩大国内需求,确定2024年为消费促进年,那么我们设想一下,是银行存款变高了,我们更愿意消费,还是银行存款变低了,我们更愿意消费,那当然是后者,因为是前者的话,很多人是会愿意存银行的,所以从这个角度去推敲的话,我们有理由相信2024年的银行存款利息有可能会进一步的降低,届时会有更多的投资者会考虑配置债基。 第三,我国的债券市场的吸引力正在逐步提高,我查阅了一下,在2023年我国债券市场中出现的违约的债券的个数相对于2022年,同比降低了21%左右,而当一个市场的投资安全性提升的时候,那当然会吸引更多的投资者参与其中,从而提升整个市场的流动性,进入形成一个正反馈,不断的强化这个市场的投资价值。 第四,在国内的化债的背景下,信用债的供给量在今年大概率会减少的,所以目前市场上的这些信用债,就能体现出一种较好的配置价值。 第五,从供给与需求层面来分析,我想但凡有一点债券投资经验的人,都知道房地产企业是债券市场的供给端的比较重要的一股力量。而房地产企业发债的主要目的就是为了购置更多的土地,而就目前的情况来看,很多房地产企业已经没有这方面的需求了,所以在供给端会“减量”,而在需求量,关于这一点,我们可以看到最近2年很多基金公司发行了较多的债券型基金,而这背后的原因正是因为有更多的投资者更愿意把闲置的资金投资到债券市场,因为他们觉得债券型基金能带给他们一种稳稳的幸福。所以从需求端来看,这块的提速是非常明显的,所以在这种此强彼弱的格局下,债券型基金的投资价值得到了明显提升。 第六,从市场无风险利率变化的角度来看,美联储在9月降息的概率已达到了90%,而我国依然处于降息降准的周期中,所以未来无风险利率向下的概率远远大于向上的概率,这非常有利于投资债基 第七,从债基的真实投资性价比来分析,或者很多投资者觉得现在投资债基的年化收益率不如10年前了,所以现在没必要投资债基了,对此,我并不认同,因为我觉债基的真实投资性价比是它的最近1年的年化收益率减去最近一年的平均通胀率,比如2014年到2015年这一年的债基平均收益率为4.5%,而同期的平均通胀率为2.9%,那么当时的债基真实的投资性价比为1.6%,而现在最近1年,债基的平均手收益率为2.7%,但是同期的平均通胀率为0.2%,那么当下的债基真实的投资性价比为2.5%,由此可证,当下投资债基的真实性价比更高了。 而我对于债券这类资产的优点也是比较清楚的: 1)我也曾经试过,如果重仓债基,我的心态是很稳的,因为它波动很小,而如果重仓股票型基金,我的心态根本不会稳健,容易大起大落。所以我觉得拥有债基是一种更容易让我们拥有一种轻松心态的稳健性的资产,我会非常重视债基的。 2)债券不同于股票,对于股票来说,不涨就是跌(因为它当天不会产生利息),而对于债券来说,不跌就是涨(因为它每天的利息几乎都超过一年期银行存款每天的利息)。也就是说就算债券的价格不涨,它一样可是吃利息从而使得债券基金的净值上涨。 3)我投资债券基金已经有15年的历史了,期间经历的风风雨雨告诉我,债券类资产只要出现比较明显的回调,就是机会,因为我国股市牛短熊长,而我国债市则是牛长熊短。我也经历过2011年债市的930调整,也经历过2013年6月的这轮钱荒之后的调整,还经历过2017金融供给侧改革所产生的债市调整,而之后债市的走势却可以每次都创历史新高,所以我非常感恩债券市场的每次调整,因为这其中孕育了很大的投资机会,所以选择长期持有债基的这种投资方式是一种明智的选择。 4)对债券这类资产而言,最“怕”的就是进入一个加息周期,最喜欢的就是降息与降准周期的到来,随着出现降准或者降息,至少表明了货币政策的基调依然是偏向于宽松的。那宏观面自然是对债券类资产是利好的。而我也统计了一下央行过去十年发布降准消息之后债市的表现,可以说大部分的情况都是非常不错的,而目前的市场依然觉得今年的下半年依然会有很大的可能会出现降息或者降准,另外,很多专业的机构投资者也预期,美联储那边大概率也会开启降息周期。 5)国内潜在经济增长率的变化决定了中长期利率的变化趋势(而利率走势与债券价格的走势是反向的),从这个角度来思考的话,可以得出:当下债券布局的性价比优势更为明显,特别是长债的投资价值更高。另外,目前随着权益类资产的表现不如市场预期,很多避险资金又渴望回流到了债市,所以当下的债券类资产的需求还是比较大的。 所以我重仓了债券型基金:中欧纯债债券(LOF)C(166016),我相信在下半年,它依然可以带给我稳稳的幸福。@秋意如 @春去春将回 @点金人