摘 要

1、昨日AI产业链普遍回调。在AI的应用端商业模式尚未厘清之前,作为其基础设施的算力板块仍2是最值得关注的方向。从海内外科技大厂近期披露的资本开支中,我们仍然能够看到算力的成长性和确定性。随着模型规模和复杂度的提升,越来越多的从业者将带宽列为AI的重要瓶颈,因此,A股的光通信企业作为海外GPU公司的供应商,有望长期受益于AI的发展。

2、昨日国企/央企类继续走强。在“资产荒”背景下,“低估值+高分红+业绩波动较小”的央企主题受到低风险偏好资金的青睐。国信证券预计在全球局势明朗之前,经济复苏缓慢,资金风险偏好较低等主导中特估/红利行情的因素不会发生实质上的扭转。

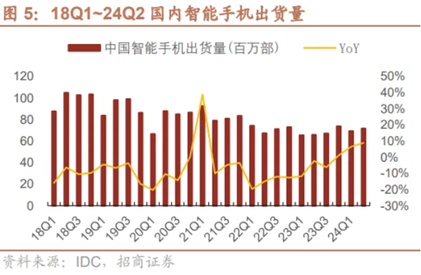

3、消费电子板块昨日调整。展望后市,随着大厂新品于9月开始密集发布,板块情绪有望提振。供需方面,智能手机和PC出货均持续回暖,今年有望成为AI手机和AIPC元年,后续由AI带来的换机需求将有望支撑一段时期内的出货增长。

正 文

一、大盘分析

昨日上证指数收跌0.24%,创业板指跌0.94%。房地产、农业、军工跌幅靠前;科技题材全线回调,消费电子、半导体、人工智能方向领跌。银行股逆势上涨,五大行股价刷新新高。

二、通信板块

昨日AI产业链普遍回调。

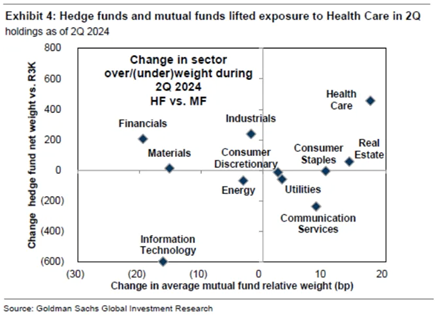

从海外市场来看,美国的共同基金和对冲基金已从Q3开始降低在科技股上的暴露。根据高盛统计,这是从2022年以来对冲基金首次降低在Magnificent 7上的多头仓位。IT也因此成为为数不多的被共同基金和对冲基金同时减配的行业。虽然如此,Mag 7目前仍是美国机构投资者最为青睐的多头选择之一,市场并不认为本轮AI行情已经结束。

在AI的应用端商业模式尚未厘清之前,作为其基础设施的算力板块仍是最值得关注的方向。同时,在市场不确定性较高的时期,投资者也比较关注企业业绩的兑现能力。从海内外科技大厂近期披露的资本开支中,我们仍然能够看到算力的成长性和确定性。

根据某券商统计,多个美股科技巨头24Q2的CAPEX同比增速进一步扩大到54.4%,且CAPEX增量很大一部分来源于AI相关的基础设施投入。从定性的表述来看,海外厂商也基本表示坚持AI长期主义,宁可提前投资。

国内厂商也增大了对AI领域的投入。多个国内互联网大厂24H1的CAPEX合计达到500亿人民币(前值230亿),增长超100%。据估计,在未来几个月,国内的互联网大厂将采购超过一百万个某美股芯片巨头的“特供版”H20芯片(单价1.2-1.3万美元),而某短视频头部厂商可能已经购买了数十万个这种型号的芯片用于其数据中心。

我们注意到,随着模型规模和复杂度的提升,越来越多的从业者将带宽列为AI的重要瓶颈,因为一个机器很难搞定所有的训练,多个GPU之间的通信效率非常重要。因此,A股的光通信企业作为海外GPU公司的供应商,将有望长期受益于AI的发展。从业绩来看,此前某光通信龙头企业公布的24年中报显示,上半年实现营收107.99亿元,同比增长169.70%,归母净利润23.58亿元,同比增长284.26%;对应到Q2营收59.56亿元,同比增长174.88%,归母净利润13.49亿元,同比增长270.82%。

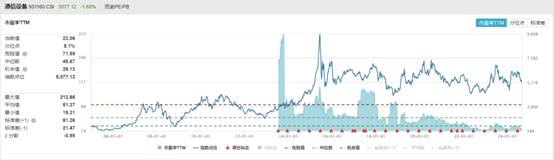

估值方面,中证全指通信设备指数当前的市盈率(TTM)为23.06x,位于上市以来5.1%分位,投资的安全边际较高。感兴趣的投资者或可关注$国泰中证全指通信设备ETF联接C(OTCFUND|007818)$的投资机会。

来源:wind

三、红利板块

昨日国企/央企类继续走强。在“资产荒”背景下,“低估值+高分红+业绩波动较小”的央企主题受到低风险偏好资金的青睐。

作为央国企指数的权重行业银行,已披露业绩的8家A股上市银行整体表现良好。2024年中期,8家银行营收同比下降1.8%(2024Q1同比-1.8%),归母净利润同比+6.2%(2024Q1同比+3.5%)。对于银行而言,近两年大行业绩持续下行,但估值早已反映了极度悲观预期,2022年11月大行PB估值降至约0.45x的极低位置。

除了大行,周期风格中的部分大央企也具备低估值+市占率稳定+所属行业需求稳定的特征,例如三桶油。某券商分析师指出,“资产荒”背景下,市场对于安全、稳定、高收益的类债属性资产需求将持续高位。当前市场上资产和负债两端的收益率都在下行,但资产端的收益率下行速度要快于负债端的利率,市场对于收益率、确定性较高的资产有强烈需求。在此资产荒背景下,“低估值+高分红+业绩波动较小”的央企主题受到低风险偏好资金的青睐。

政策方面,2023年以来,多个重要的中央文件均提到上市企业要积极提升经营效率、收益率及分红水平。要求上市公司制定积极、稳定的现金分红政策,这有助于上市公司维持经验稳定性并进一步提升分红率。

某券商预计在全球局势明朗之前,经济复苏缓慢,资金风险偏好较低等主导红利行情的因素不会发生实质上的扭转,业绩波动较低且高分红的方向依然会是资金配置的重要方向,如“中特估”,“红利”板块。

如果更看重价值属性,或可考虑中特估类指数,指数前十大持仓较为集中,体现出大央企的“价值”属性,例如,包含100%央企覆盖沪港深的$国泰富时中国国企开放共赢ETF发起联接C(OTCFUND|019269)$如果比较注重投资体验,或可关注$国泰上证国有企业红利ETF发起联接C(OTCFUND|021702)$这种月月可评估分红的产品。

四、消费电子板块

消费电子板块昨日大幅调整。展望后市,随着大厂新品于9月开始密集发布,板块情绪有望提振。

消息面上,据财联社援引知情人士透露,某美国消费电子龙头将于当地时间9月9日举行今年最大规模的产品发布会,届时该公司将推出最新的iPhone、手表和AirPods。在发布之后,新款手机将在9月20日开始销售,与苹果近年来的一贯做法相符。另一美国科技巨头企业也将在9月25日的“Connect大会”上发布“真AR”眼镜。此外,国内某手机龙头企业终端BG董事长余承东正面回应了关于该公司首款三折折叠屏手机的发布时间,确定在今年9月正式亮相。

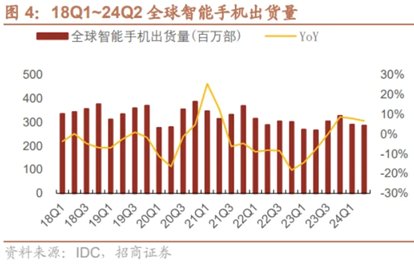

供需方面,智能手机和PC出货均持续回暖,关注产品和AI融合带来的机会。全球智能手机年初以来需求稳步复苏,Q2全球出货量同比+6.5%至2.85亿台,其中中国出货量同比+8.9%至7158万台。PC市场连续八个季度下滑后,迎来了连续第二季度的增长,24Q2全球出货量同比+3.0%至5980万台。

今年有望成为AI手机和AIPC元年,后续由AI带来的换机需求将有望支撑一段时期内的出货增长。Canalys预计今年全球16%智能手机出货为AI手机,Counterpoint预计到2027年生成式AI智能手机将占全球智能手机出货市场的40%以上,保有量将超过10亿部。AIPC自年初以来密集发布,换机周期带来的影响或将在明后年更为显著。

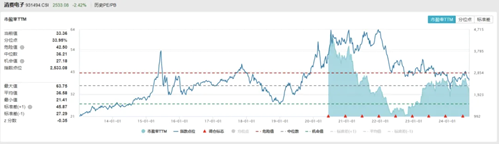

估值方面,中证消费电子主题指数当前的市盈率(TTM)为33.36x,位于上市以来33.95%分位。感兴趣的投资者或可关注$国泰中证消费电子主题ETF发起联接C(OTCFUND|014907)$的投资机会。

来源:wind

#白酒板块下挫,山西汾酒跌超8%##道指续创新高!还能继续涨吗?##银行股持续走强 四大行再创历史新高#

国泰中证全指通信设备ETF联接C基金成立于2019.09.03。2019-2024上半年净值增长率/业绩基准(%)为0.63/10.48,1.32/-5.66,6.74/5.45,-25.43/-26.49,25.35/23.24,13.46/12.79。业绩比较基准:中证全指通信设备指数收益率*95%+银行活期存款利率(税后)*5%,数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,因此本基金属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰富时中国国企开放共赢ETF联接C基金成立于2023.9.5,2023-2024上半年净值增长率/业绩基准(%)为-6.97/-8.46。21.56/21.74。业绩比较基准:富时中国国企开放共赢指数(FTSE China SOE Sustainable Prosperity Index)收益率*95%+银行活期存款利率(税后)*5%。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。本基金投资港股通标的股票时,会面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。本基金完全由国泰基金管理有限公司开发,本基金与伦敦证券交易所集团公司及其附属企业(统称"LSE Group")之间没有关联,也并非受其发起、背书、出售或推广。FTSE Russell是特定LSE Group公司的商标名称之一。LSE Group概不对任何人士使用本基金或基础数据承担任何责任。

国泰上证国有企业红利ETF发起联接C成立于2024年6月19日,业绩比较基准:上证国有企业红利指数收益率*95%+银行活期存款利率(税后)*5%。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰中证消费电子主题ETF联接C成立于2022.02.16,自成立以来-2024上半年净值增长率/业绩基准(%):-26.45/-28.36,2.18/1.02,0.43/-0.49。业绩比较基准: 中证消费电子主题指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。黄岳自2022年2月16日起管理本基金。

风险提示:本材料由国泰基金管理有限公司提供。本材料观点将随各因素变化而动态调整,不构成投资者改变投资决策或选择具体产品的法律依据。基金有风险,投资需谨慎。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,不保证基金一定盈利,也不保证最低收益。投资者在投资前应仔细阅读《基金合同》、《招募说明书》、《产品资料概要》、风险揭示书等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和您的风险承受能力相适应。基金管理人提醒投资人基金投资的“买者自负”原则,材料观点仅供参考,不构成任何投资建议和承诺。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式,但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,投资需谨慎。