当下,越来越多的投资者已经把目光投向全球资产,根据wind数据,QDII基金的规模水涨船高,已达6604亿份。(数据截至2024-08-01)。

随着市场对美联储降息的预期愈演愈烈,如美联储如期降息,将为全球注入新的流动性,那么如何抓住此时点,做好布局?您或许可以考虑这类基金——美元债基金。

今天添小富为大家解析,如何把握降息周期下的美元债机遇。

美债是美元债中较为重要的一类资产,而其QDII基金收益=票息收入+资本利得+汇兑损益。

结合降息背景,美债有益于降息的逻辑在于,站在美联储降息的前夕,中长期来看,美债收益率下跌的概率远大于上涨,而在收益率下行的过程中,投资者或可以同时获得票息收益和资本利得收益:

1.票息收益

根据wind数据,截止到9月5日,美国10年期国债收益率为3.77%,仅从票息收益来看,现在配置美国国债,也相当于提前锁定高票息。

2.资本利得收益

当债券收益率下行时,持有的债券价格就会上涨。如果美联储开启降息,则美债收益率下行,美债价格将随之上涨,投资者便可以获得资本利得收益。

数据来源:wind,数据区间:2023-06-01至2024-08-06,美国国债到期收益率历史涨跌不预示其未来表现

结合收益来源,我们发现当下配置美债类资产的机遇背后原因在于:目前,美联储同市场的沟通已经较为充分,不论是降息25个BP,还是50个BP,市场认为9月美联储议息会降息的概率已经是“板上钉钉”,两种情形:

情形1

在美国经济软着陆预期下,美联储需要将利率回归正常化的水平,10年期美债波动区间或在3.5%-4%,上行风险可控。

情形2

若硬着陆风险进一步发酵,美债收益率将进一步打开下行空间,将利率压低到更低的位置上,此时美债将在大类资产中或有较好的表现。

因此,无论是哪种经济预期发生,美债都具有相当的投资和配置价值。从历史经验来看,首次降息前后往往是布局好时机,降息前配置价值凸显。

数据来源:华福证券《美联储首次降息前后资产价格表现》,2023年12月25日:现金为3个月美国国库券收益率;由于数据限制,新兴市场统计1989年以来的6轮降息均值

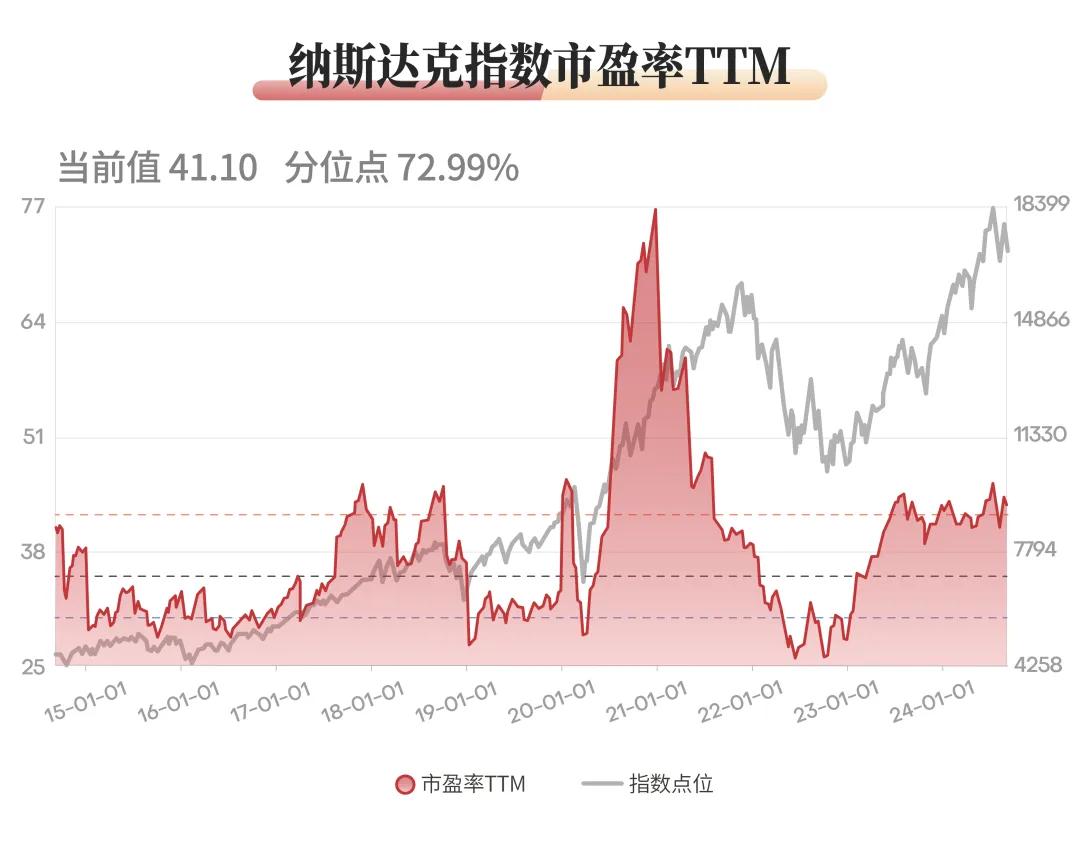

与美股相比,美债更具“性价比”。一方面,美股的估值在历史偏高区间,纳指PE处于55.49%处于5年来 57.09%,10年来72.99%的分位点,而目前的债券收益率依然处于较高的位置上,从股债性价比角度,债券资产的相对吸引力会更高。

数据来源:wind,截至2024-09-05

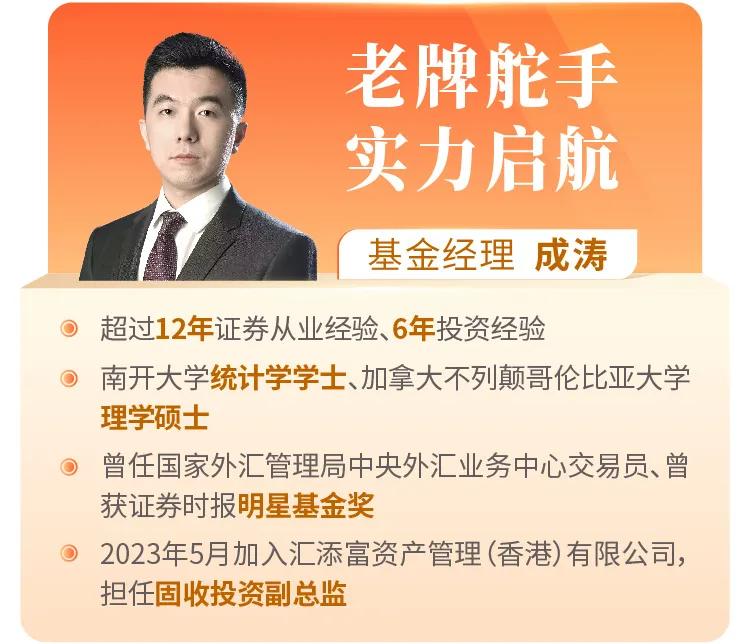

至于如何把握投资机遇,添小富结合汇添富精选美元债债券QDII人民币的基金经理成涛先生的最近研判,为您分享以下观点。

在汇添富精选美元债债券QDII这只基金的运作中,他的投资思路是这样的:

投资框架

主要关注美国国债的投资机会,兼顾信用债投资机会,通过灵活的久期策略把握美债利率周期的投资机遇。

在久期方面,基金经理对中长期利率走势较为乐观,认为长久期债券仍有投资价值。

根据对宏观经济和市场的判断,实时对久期进行灵活调整。

严控风险,不投高息债券,并关注以下三个风险暴露:利率风险、信用利差风险、汇率风险。

对汇兑损益的观点

汇率的波动更多地取决于中美利差,而美债利率的变化对整体策略有影响。虽然利率下行有利于久期策略,但汇率方面可能会有一定亏损,因此整体策略在不同市场环境下具有一定的对冲效果。

中期来看,央行的态度将是关键因素;长期来看,由于人民币是低息货币,相较于美元等高息货币,人民币可能面临贬值压力。

在处理汇率潜在的风险上,成涛认为因为长期来看,对冲成本较高,性价比偏低。如果市场对降息预期发生改变,管理人会根据经济数据调整持仓,以应对可能的市场波动。

总体而言,在美债利率见顶回落与美联储降息周期开启的时点,或是配置美元债QDII的好机会,同时美元债QDII也是全球多元化配置里不可或缺的一类资产,对于分散单一货币风险、降低资产组合波动都有着较好的贡献。

$汇添富美元债债券(QDII)人民币A(OTCFUND|004419)$

$汇添富美元债债券(QDII)人民币C(OTCFUND|004420)$

#8月你的基金收益如何?##九月基金投资策略##华为三折叠手机预约火爆 你会买吗?#