在今年第一个交易日,中证指数公司发布了新指数“中证A50”,随即易方达基金、富国基金、嘉实基金等10家知名基金公司率先上报中证A50ETF。

中证A50还是挺有意思的。

中证A50是典型的以大市值个股为成分股的指数,但不同于许多大市值类指数侧重以个股市值的全市场/沪深两市排名为主要基础构建成分股,中证A50是以全A为大样本,先行剔除ESG评价较低的个股后,再基于中证三级行业选择各行业内自由流通市值居第1,且流动性良好、属陆股通范围的个股为待选样本,然后再进一步从中选择自由流通市值前50的个股构建成分股。

简言之,中证A50汇聚了众多行业的大龙头,是一只能够体现众多行业最具代表性龙头企业整体市场表现的指数。

对比一下另一只著名的大市值指数沪深300,小伙伴们会更加了解中证A50的与众不同之处。

沪深300选样侧重于个股总市值的沪深两市排名,其成分股结构相对而言受沪深市场个股结构的影响更大,它重点在于体现沪深市场市值规模前300个股的整体市场表现。

而中证A50则更强调兼顾个股市值规模与行业结构的多元均衡性,也就是说,中证A50不仅重于汇聚大龙头,而且重于汇聚众多行业大龙头。

来看一看中证A50当前的成分股结构。

目前,中证A50前5大行业覆盖食品饮料(12.48%)、医药生物(11.41%)、电力设备(10.06%)、非银金融(9.65%)、银行(5.25%),合计权重48.85%;

前10大成分股包括贵州茅台(9.88%)、中国平安(6.61%)、宁德时代(6.57%)、招商银行(5.25%)、美的集团(4.10%)、长江电力(3.49%)、紫金矿业(3.13%)、恒瑞医药(3.08%)、中信证券(3.03%)、比亚迪(2.74%),合计权重47.89%。

可以说,中证A50行业结构较为均衡、个股集中度也较为适中,汇聚多行业大龙头的特点比较突出。

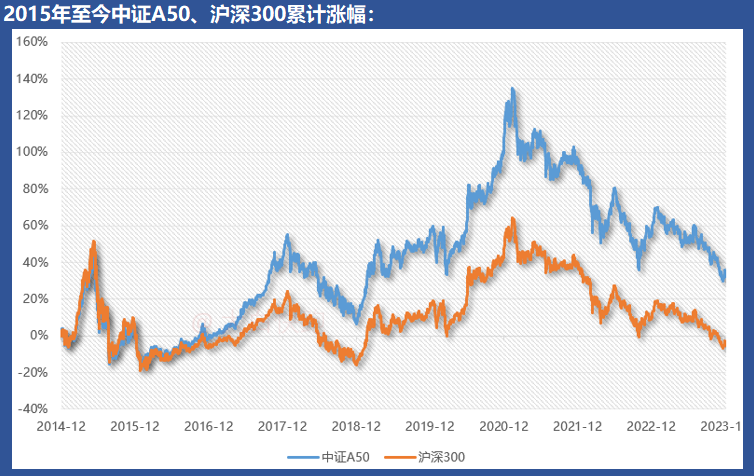

从历史表现来看,自2014年12月31日基准日至今,中证A50累计涨幅32.16%、年化涨幅3.23%、年化波动率21.01%、最大回撤44.69%;

同期沪深300累计涨幅-5.28%、年化涨幅-0.62%、年化波动率20.71%、最大回撤46.70%。

两者相较之下,中证A50期间累计涨幅明显更高,波动水平与回撤幅度则相当。

同时,中证A50相较沪深300的累计涨幅优势很大部分是积累于2017年到2020年间,期间前段主要源于大龙头行情的助推,后段主要源于中证A50对部分成长行业更高的覆盖度。

另外,中证A50在现存有指数基金跟踪的指数里独特性强吗?

从成分股构建方式角度看,其中与中证A50一定程度相似的指数不多但有。比如说,2021年8月推出的“MSCI中国A50互联互通”就是一例。

MSCI中国A50互联互通是先从MSCI中国A股大盘股指数中挑选各GICS行业板块中自由流通调整市值最大的2只股票,再从MSCI中国A股大盘股指数成分股中选择自由流通调整市值规模靠前的个股,直到成分股数量达到50只,成分股权重则综合个股自由流通调整市值权重、MSCI中国A股指数行业结构进行分配。

可见,MSCI中国A50互联互通也是一只兼顾个股市值规模与行业多元均衡性指数。

但相较之下也有一个明显的不同,即 MSCI中国A50互联互通以各行业自由流通调整市值前2名个股为待选样本,而中证A50以各行业自由流通市值第1的个股为待选样本。如此一来,中证A50成分股的行业均衡性实际上更强一些。

也正因如此,中证A50与MSCI中国A50互联互通的市场表现虽有较明显的正相关性,但差异也挺显而易见。

最后,中证A50及其相关指基的意义在哪?

指数基金嘛,其价值主要还是在于其突出的工具属性。

中证A50指基的意义则在于,为大家伙提供了一个以行业相对均衡的方式投资大龙头的工具。