众说周知,近两年多来主动权益投资遇到了极大的挑战,不要说一些新基金了,就连很多曾经长期业绩不错的明星基金也遭遇到了光芒暗淡的尴尬境地,有些甚至还创出了比2018年更大的“历史最大回撤”。

但即便是在如此动荡的市场环境之下,依然有一只长期绩优基金继续保持着其稳健的投资业绩。截至2023年12月8日,基金近三年和近五年的收益率分别为24.15%和109.25%,而其今年以来的收益率则为6.55%,远胜代表A股市场的沪深300指数和代表主动基金的偏股混合型基金指数。

这只基金就是东方红京东大数据A,基金经理则是来自东方红资产管理的周云。

那么今天,我们就来介绍下这位一手低估值,一手好公司,在相对较好的公司里面做逆向投资的中生代稳健派基金经理。

一、公司自主培养,长期践行价值投资理念,不断升华投资理念的均衡风格选手

照例先来看些综合自网络的基金经理公开信息。

从工作履历来看,周云,清华大学生物学博士。2008年博士毕业后便加入东方红资产管理,历任东方证券资产管理业务总部研究员,上海东方证券资产管理有限公司研究部高级研究员、投资主办人,权益研究部高级研究员、投资主办人。2015年9月开始管理公募基金,拥有15年证券从业经验和8年公募基金管理经验。

现任东方红京东大数据、东方红新动力、东方红优享红利等基金的基金经理。截至2023年9月30日,管理基金总规模为112.05亿元。

从投资理念上来看,作为东方红资产管理自主培养的基金经理,周云一直秉承着价值投资的理念,一手低估值,一手好公司:一方面,他坚信低估值一定会带来高回报这个最朴素的商业原理,低估值不仅提供安全边际,也是超额收益的重要来源。另一方面,他认为选择优秀的公司长期的胜算会更高,并且在市场波动时更容易保持信心。

具体到投资上,周云秉持东方红资产管理一直以来坚持的“自下而上”精选个股的投资方式,周云主要通过精选个股和组合管理来控制风险;行业配置上较为分散,会做适度行业轮动;个股选择上,从“需求”和“竞争”两个角度评判公司,在相对较好的公司里面做逆向投资,以同时兼顾“好价格”和“好公司”。

从投资风格的角度来看,我认为周云已经从一位深度价值选手蜕变成为一位具有“价值底色”的均衡风格选手。

二、在管权益产品攻守兼备,穿越牛熊,长期业绩优秀

对基金经理有了一些基本了解之后,我们再来看下他管理基金的情况。

这里我以他管理时间最长的典型产品东方红京东大数据A(001564)为例来做些说明。

东方红京东大数据A成立于2015年7月31日,周云于2015年9月14日开始接手参与管理这只产品,并于2016年1月29日开始独立管理这只产品,至今已经超过8年。

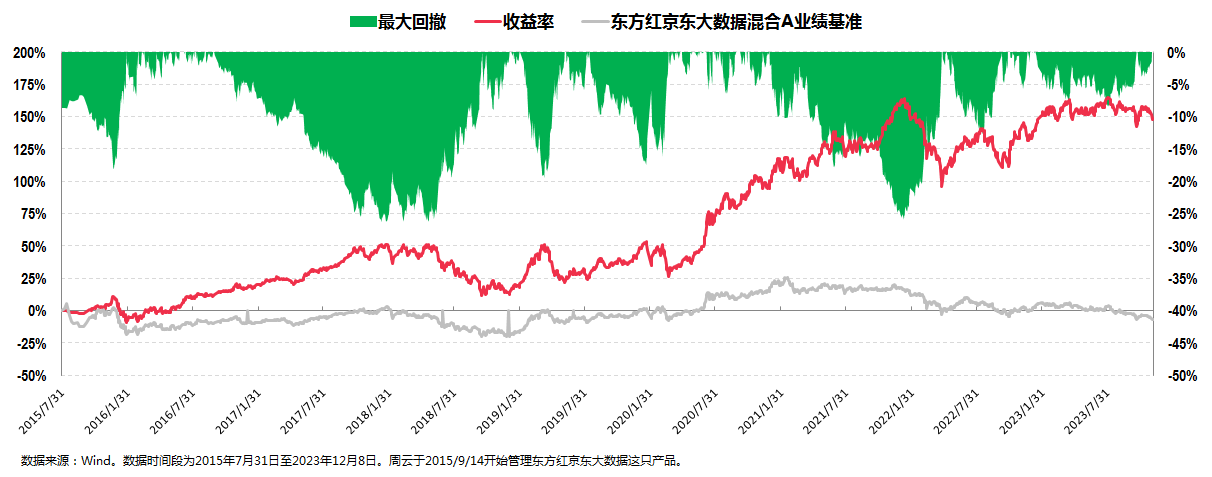

从收益率的角度,这只基金在周云管理期间(2015年9月14日~2023年12月8日,下同)的总收益率为152.33%,折合年化收益率为11.89%。从风险控制的角度,这只基金在周云管理期间的区间最大回撤为-26.22%,这个最大回撤发生于全年大幅下跌的2018年。

我估计大家直接看上述两组数据大家不一定有感觉,所以这里我们换个角度再来看下:

第一个角度:

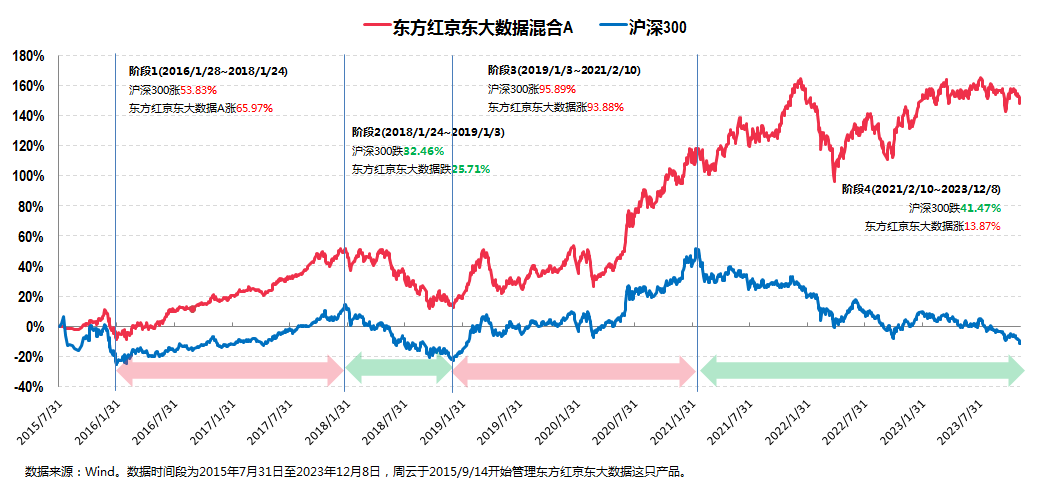

东方红京东大数据A主要对标中证800指数(基金业绩比较基准为:中证800指数收益率*70%+中国债券总指数收益率*30%),周云管理这只产品期间完整经历了两轮牛熊,在这段时期内:

一方面,在市场较为强势的第1阶段和第3阶段,长期秉持价值投资的组合在价值风格占优的第1阶段跑赢沪深300指数超过10个百分点,在大盘成长风格占优的第3阶段尽管未能跑赢指数但也仅跑输2个百分点,充分体现出组合获取收益的较强进攻能力。

另一方面,在市场较为弱势的第2阶段和第4阶段,组合的跌幅又能小于沪深300指数的同期跌幅。特别是第4阶段在沪深300指数大跌超过41个百分点,同期组合不仅没跌甚至还上涨了13.87%,充分显示出组合极强的防守能力。

而这也正是这只产品的最大特点和优点,攻防兼备,投资的风险收益性价比较高,不管市场牛熊都能稳健地获取对市场的超额收益。

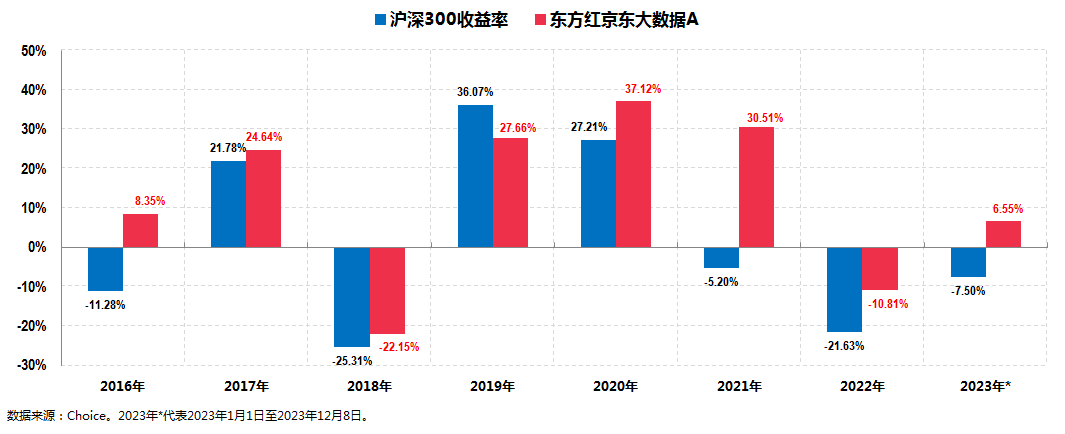

这一点从其年度业绩上也能看出来:

周云管理期间的组合总共经历了7个完整的年度(2016-2022年),组合在这7个完整年度内仅2019年跑输,其余6次均跑赢沪深300指数, 2023年跑赢沪深300指数也基本没啥悬念,其业绩的稳定性相当高。

第二个角度:

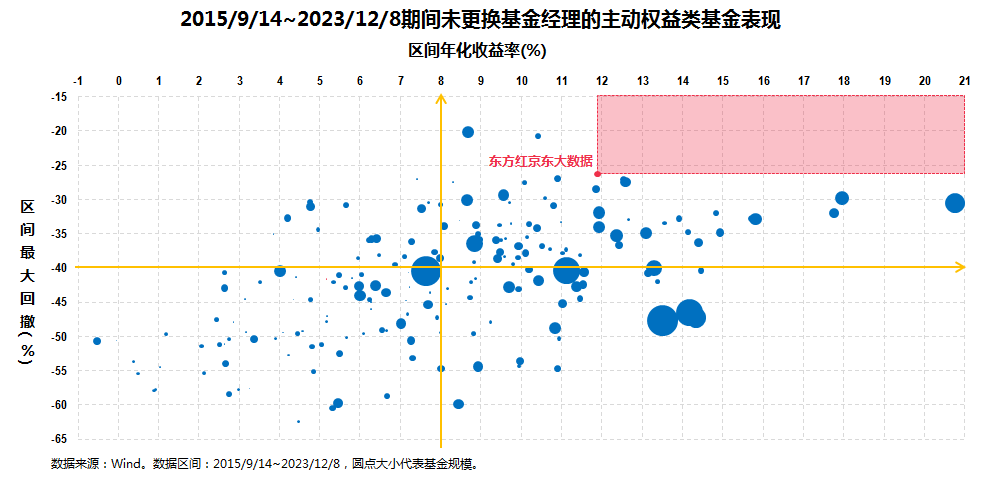

上图展示的则是2015年9月14日至2023年12月8日期间未更换过基金经理的主动权益基金(股票仓位至少超过60%)的表现。

从图中我们可以看出,周云管理期间的东方红京东大数据A(图中红点所示)在年化收益率维度上不是最高的,在区间最大回撤维度上也不是最低的,但是两者综合之后全市场竟无一能“出其右上者”,由此足见其投资的风险收益性价比较高。

三、周云的价值投资之道:深度价值,逆向投资,兼顾趋势,攻守兼备

这部分我们继续以东方红京东大数据A为例,基于其历史持仓数据来具体探究下周云是如何做投资的。

这个表格所包含的信息还是很多的:

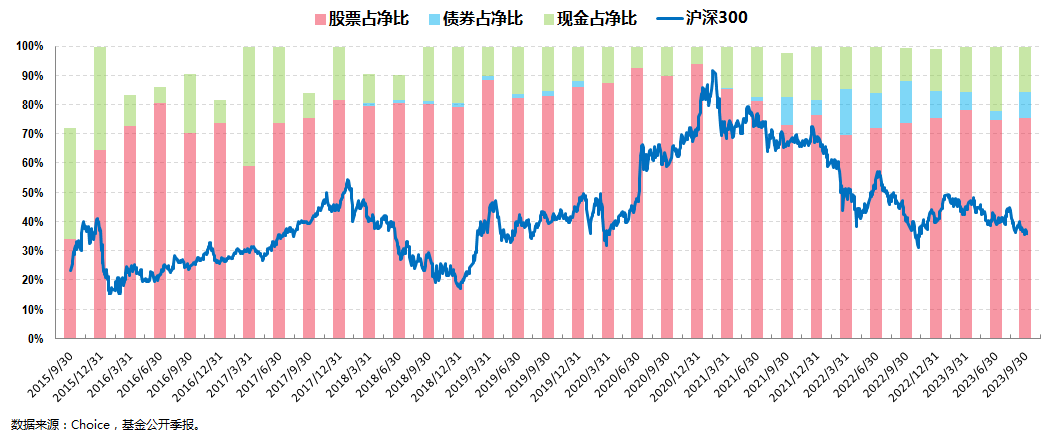

首先,从大类资产配置的角度来看,周云淡化仓位择时,长期保持相对稳定的股票仓位运作。

东方红京东大数据是一只灵活配置混合型基金,基金合同规定其股票仓位比例为0%-95%。

在实际的投资运作中,我们可以看到组合基本不做大范围的仓位择时,大部分时间都保持在70%到90%之间的中高股票仓位运作。历史持仓数据显示,组合在他管理期间(2015Q3~2023Q3)的平均仓位为77.17%,最近一期的2023年三季报显示的股票仓位则为75.47%。

值得一提的是,从结果来看,组合在保持中高仓位的基础上也会基于市场做一些大阶段上的仓位调整。

从历史持仓数据来看,2019年初至2021年初这段市场处于牛市的阶段,组合的整体仓位就相对较高,2019Q1~2021Q1期间的平均仓位高达87.73%;相应地,2021年一季度至今的这段市场持续处于熊市的阶段,组合的整体仓位就相对较低,2021Q2~2023Q3期间的平均仓位仅为75.09%。

不仅如此,组合还会善于运用债券仓位来增强组合的收益,这一点在近2-3年的股市熊市阶段体现得较为明显。

其次,组合在行业配置上较为分散和均衡,个股集中度相对稳定。

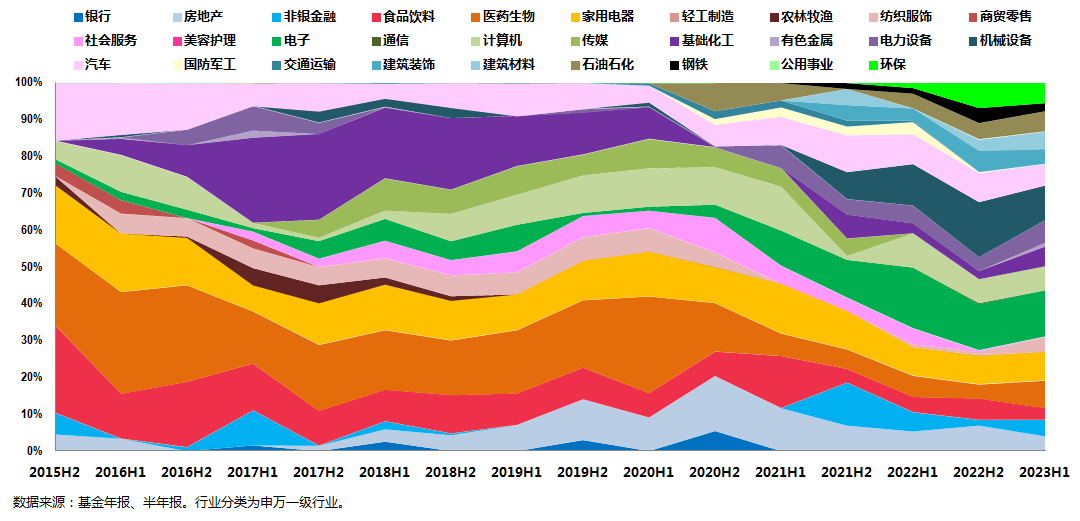

从上面组合的历史行业配置图中我们可以看出:

一方面,组合的行业配置较为分散,历史上几乎涉及过绝大部分申万一级子行业;同时,组合在单一行业上的配置也不会非常极致,尽管不同时段会有不同的行业配置重点,但是每一阶段的行业配置总体还是较为均衡的。

另一方面,组合在板块间也会做一些比例上的调整。

比如上图中较为明显的一个权重变化发生于2020年末这个节点,节点之前是大消费占据较大比重,节点之后则是大消费的比例有明显下降,同时周期制造业的比例有明显上升,我认为正是这一积极的变化,才使得组合在2021年初至今的这波大调整中保持了足够的韧性。

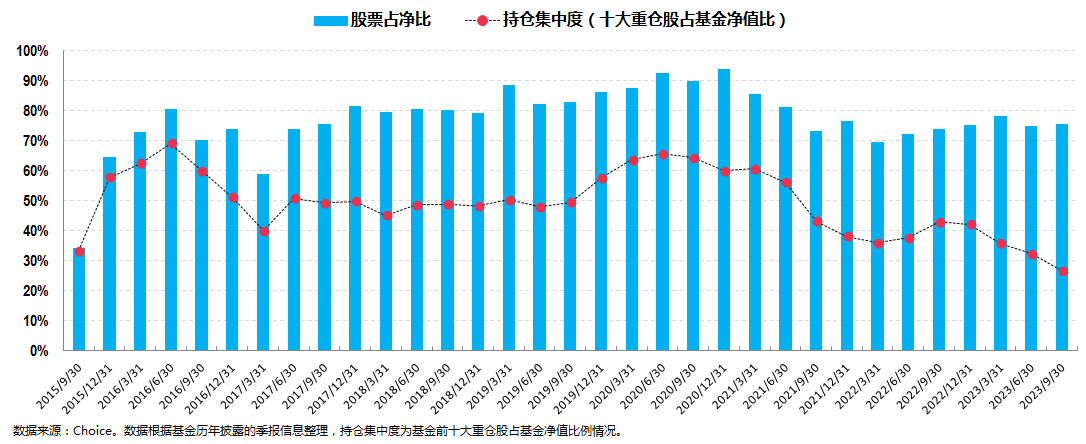

在行业均衡分散的基础上,他的持股也是相对分散,持仓集中度(前十大重仓股占基金净值的比例)适中且长期呈日益下降的趋势:

从上图中可以看出,其持仓集中度维持在中等水准,且长期来看呈日益下降的趋势(也就是个股更趋于分散)。

具体而言,组合自2015年四季度以来的平均持股集中度为49.81%。而最新的2023年三季报显示,其持仓集中度已然降低到26.77%。

这一点从组合的核心持股数量(权重占比超过1%的持股数量)上也能看出来:

从上图中可以看出,组合的核心持股数量平均在22只左右,而2023年中报显示其核心持股数量增加到28只。

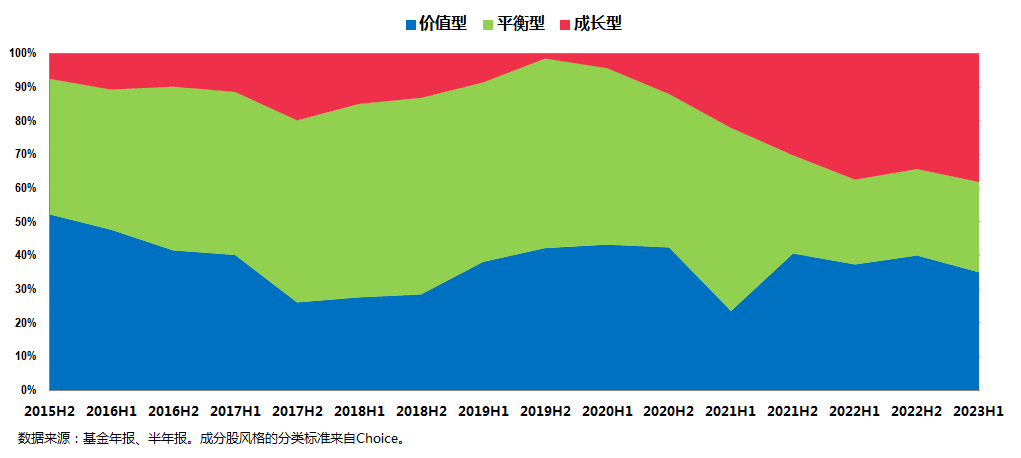

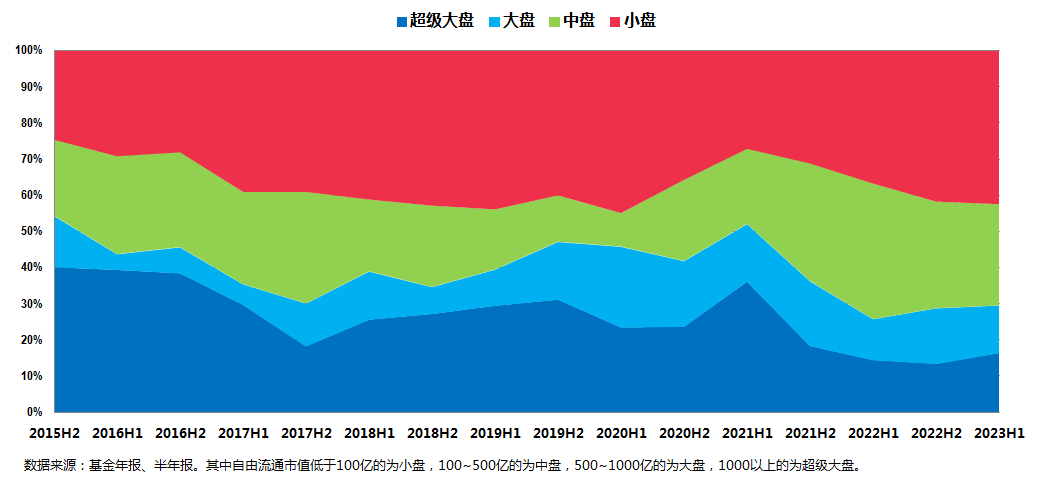

第三,组合整体风格偏价值,市值风格上则较为均衡,投资风格极为稳定。

作为价值投资的典型代表,周云早期的投资确实相对更偏深度价值;而在经过多年的投研实践之后,他的投资体系也在不断进化和升华,如今的他“好价格”与“好公司”并重,以此组合整体所呈现出来的就是价值与成长相对均衡的风格。

组合在市值风格也较为均衡,历史持仓数据显示,组合的成分股大中小盘股均有涉及且整体上较为均衡。

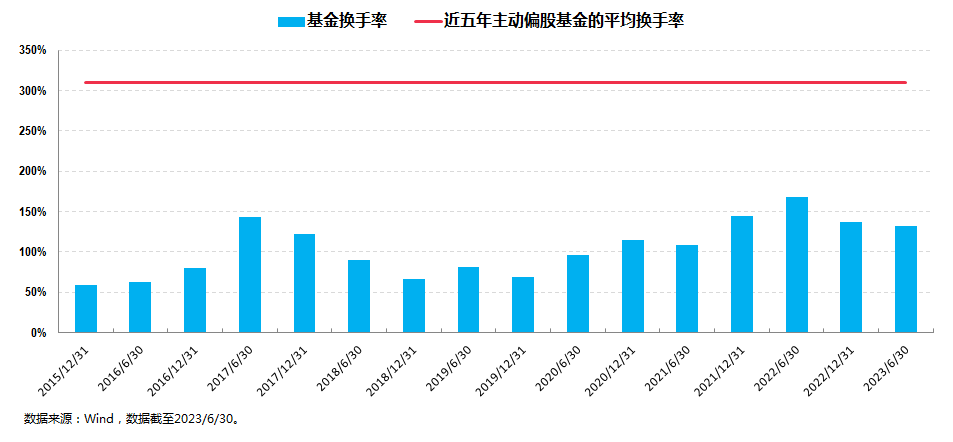

经历资本市场多轮周期洗礼之后,周云的投资体系框架更加成熟和理性,投资风格日益稳定,其组合重仓的个股都经过谨慎考量,一般不轻易换仓,具体则表现为组合的换手率长期低于市场平均:

事实上,组合自周云管理以来长期保持较低的换手率,不仅季度前十大重仓股的留存率较高,且重仓持股的时间都较长,整体的投资风格极为稳定。

最后一点,从回撤风险的角度来看,组合的风险控制主要是通过精选个股和组合管理来实现,前者是偏好兼具“低估值”和“好公司”特性的个股,以寻求安全边际;后者则是注重组合的均衡性,在行业和个股层面都适度分散来控制风险。

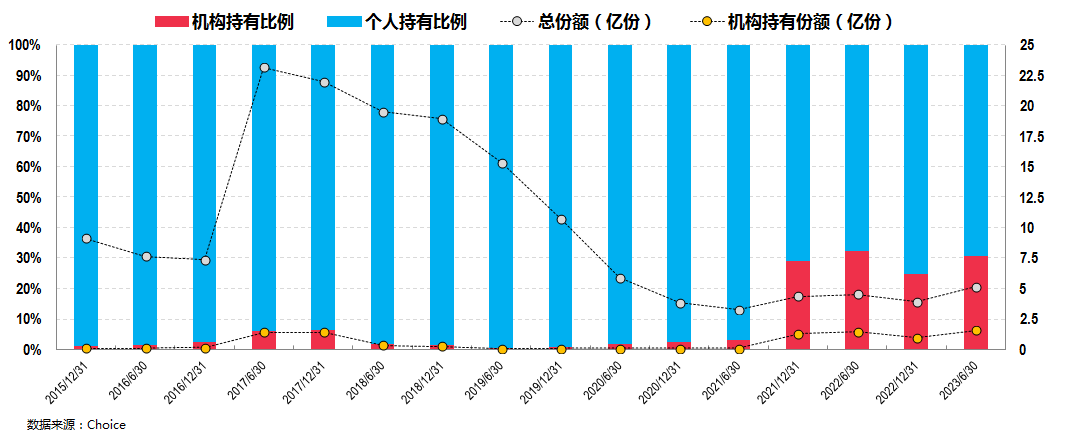

四、投资风格广受机构青睐,也适合个人投资者长期持有

凭借长期出色且稳定的业绩,周云管理的产品逐渐开始得到机构投资者的青睐:

上图是东方红京东大数据的持有人结构图。

从图中可以看出,机构投资者从2021年年报逐渐开始大比例加仓这只产品。2023年中报显示,机构持有比例为30.82%。

不仅如此,周云日均均衡的投资风格也非常适合个人投资者,其在长期回报较为可观的基础上波动和回撤控制也都较好,整体投资体验较好,适合作为主动基组合的均衡偏价值的成分基金来长期配置持有。

讲到这里今天的文章就差不多可以结束了。

风险提示:基金有风险,投资需谨慎。本账号发布的言论仅代表个人观点,不代表基金公司立场,也不构成对阅读者的投资建议。文章内容仅供研究和学习使用,所涉及的股票、基金等均不构成任何投资建议。基金的过往业绩不预示未来表现,投资者应当仔细阅读《基金合同》、《招募说明书》等法律文件以详细了解产品信息和风险揭示申明,基于自身的风险承受能力进行理性投资。