——基金经理画像:东方红资产管理周云

东方红的基金是我入行最早投资的基金,旗下周云也是我关注时间较长的基金经理。很长时间,市场都给周云贴上的是“深度价值”的标签,我自己曾经也认为他是深度价值。

近几年,周云结合A股市场重新审视价值投资,投资体系有了很多进化,逆势取得了更加优秀的业绩(代表作近3年收益24.51%,同期排名62|1876;今年以来5.74%,截至12-15)。

本期【基金经理画像】栏目,重新分析一下东方红周云,尝试抛开市场曾经贴给他的标签,更好地理解到他的“成长与蜕变”

一、基本情况

周云是清华大学生物学博士,2008年11月加入东方红资产管理,一直任职至今从未跳槽,有15年从业经验。

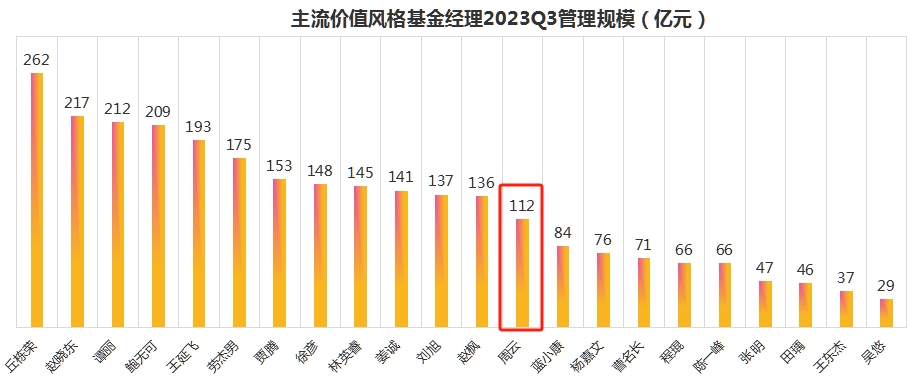

2013年5月开始管理集合资管产品,有10年投资经验,2015年9月开始管理公募基金。目前管理6只基金,合计规模112.05亿(截止2023Q3)。

二、业绩和风险控制情况

代表作东方红京东大数据混合基金(A类001564),周云于2015-9-14任职,截至2023-12-15,收益率为152.2%,同期排名103|936。(数据来源:choice)

下图是管理该基金对比沪深300全收益(蓝线)和万得偏股混合型基金指数(红线)

数据来源:wind,2015-9-18至2023-12-15

数据来源:wind,2015-9-18至2023-12-15

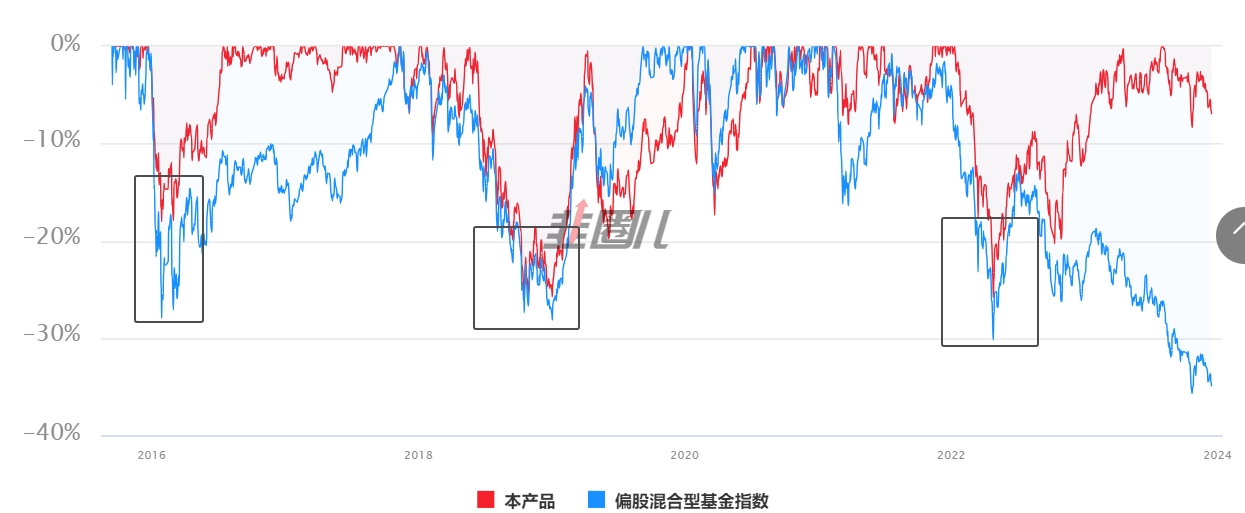

从净值走势来看,周云在2019-2020相对偏股混合型基金指数有所跑输,也是他对自己投资体系进行完善和进化的两年,这之后的业绩则与市场走出剪刀差。同时,那两年正好是核心资产牛市,说明 价值风格的他,不是牛市的进攻型选手,而是适合不同的市场周期,尤其是在熊市和震荡市中的稳健型选手。

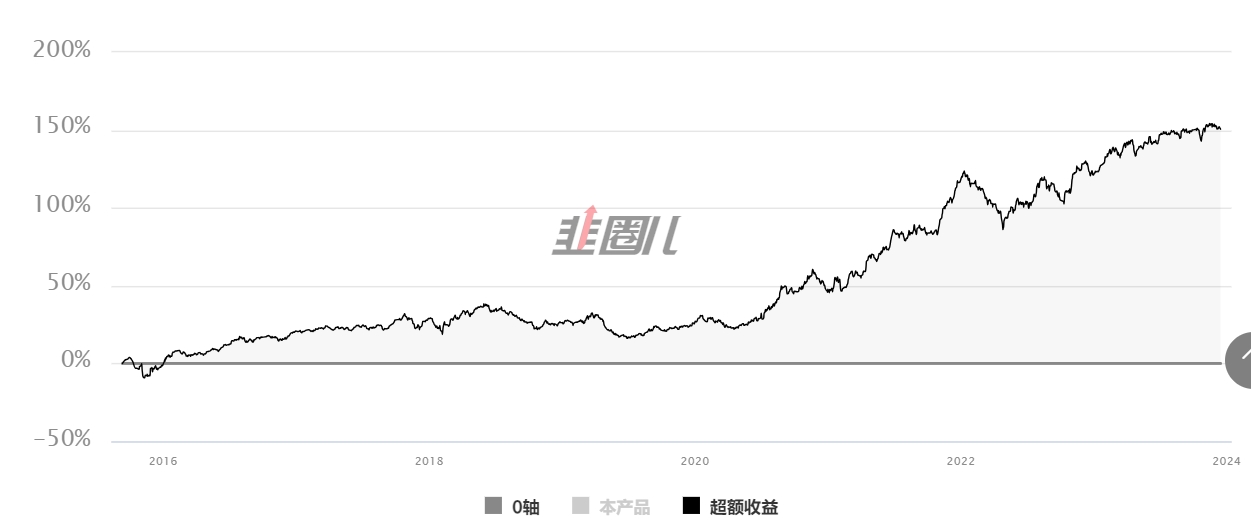

下图为东方红京东大数据混合基金相对沪深300的累计超额收益,可以看到,大部分时间稳定跑赢沪深300,月度胜率高达62.34%,说明他的基金也是比较适合作为底仓配置的。(数据来源:韭圈儿,choice)

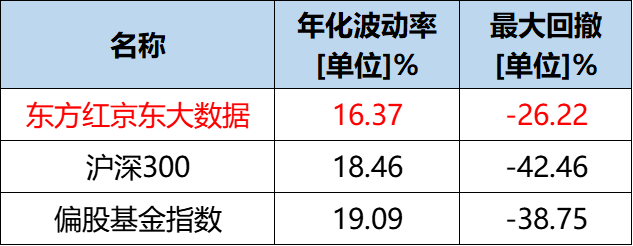

从风险控制来看,年化波动率和最大回撤都明显低于参考基准,有更好的持有体验。(数据来源:choice,2015-9-14至2023-12-15)

具体来看,下图是对比万得偏股基金指数的最大回撤情况,任职来有2次回撤超过-20%,大部分时候回撤都低于市场平均水平。(数据来源:韭圈儿)

三、横向对比

总体来看,周云过去的投资风格偏价值,下图对比了同期主流价值风格基金的业绩和风控情况。周云的各项数据表现都位居前列。

2015-9-18至2023-12-15,数据来源:choice

2015-9-18至2023-12-15,数据来源:choice

下图对比了当下主流价值风格经理的管理规模,周云的规模还是有一定优势的。

四、定量分析(以东方红京东大数据为例)

1、当前持仓情况

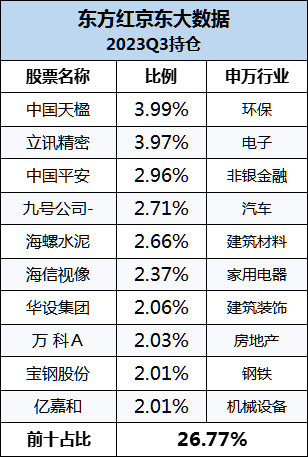

下图为2023Q3前十持仓,前十持仓平均PE为11.9,平均PB为1.2,平均市值为1507亿,ROE为10%。(数据来源:韭圈儿)

行业分布均衡,前十大重仓股分布于10个申万行业,总体上以传统行业为主,市值偏大盘,总体风格依旧是偏价值。具体选股方面有许多与公募重仓股不一样的股票,有一定的“原创性”,也体现出他对于个股价值的挖掘能力。

2、历史持仓情况

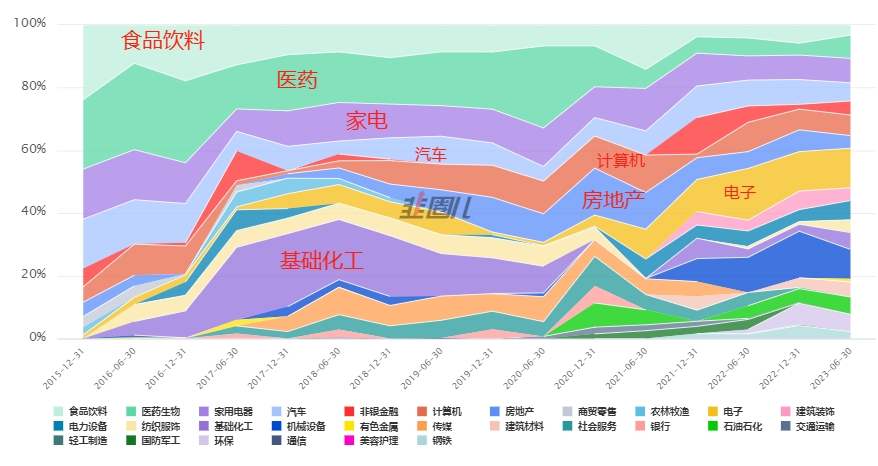

从历史行业配置来看,近3年开始呈分散趋势,不拘一格,更加关注计算机、电子、汽车,机械设备等行业,这些原本都是价值风格不太会碰的行业。前三大行业配置一般不超过40%左右,前五大不超过50%,行业比较均衡分散。(2015Q4至2023Q2,数据来源:韭圈儿)

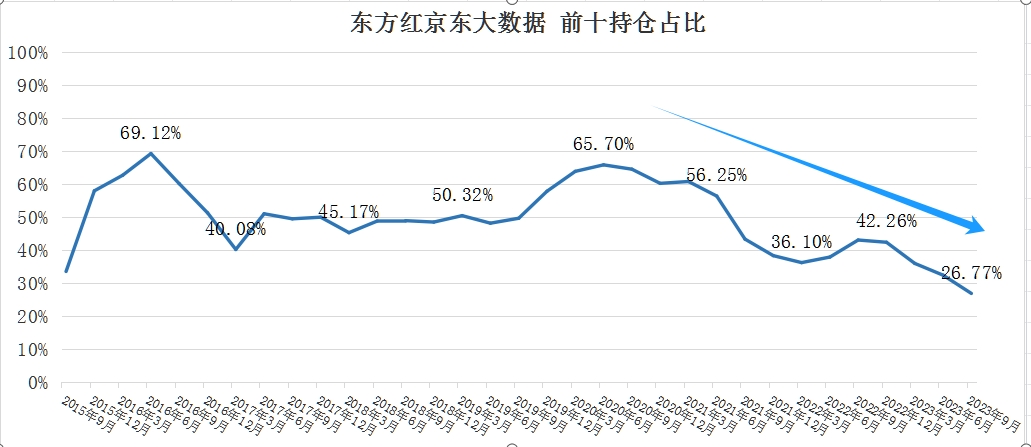

从持股集中度来看,周云持股较为集中,2021年下半年开始大幅降低集中度,2023Q3为26.77%,组合的核心持仓数一般在40-50只左右,比较分散。(数据来源:历年定期报告)

下图是近3年的风格和市值分布,之前偏大盘和价值,2022年逐渐从大盘和价值切换为了中小盘和成长风格,较好的把握住了本轮小盘股的行情,挖掘了一些个性化的股票。(数据来源:韭圈儿,截至2023-12-15)

具体来看,小盘行情大致是从2021年初开始的,但周云主要是在2021年底开始加仓小盘的,体现出了一定的右侧趋势把握。这也是传统价值风格很少会有的操作,价值风格一般更偏好左侧逆向布局。

据周云公开的访谈介绍,2016年他配置了很多大盘股,把握住了2017年的大盘行情里,但他低估了趋势的力量,过早下车转向了中小市值,错过了后来的行情。

这让他意识到不要轻易地站在市场的对立面,通过跟随市场,力争获取一部分smart beta的收益。同时,对公司基本面的研究依然非常重要,可以获取一部分alpha收益。

3、换手情况

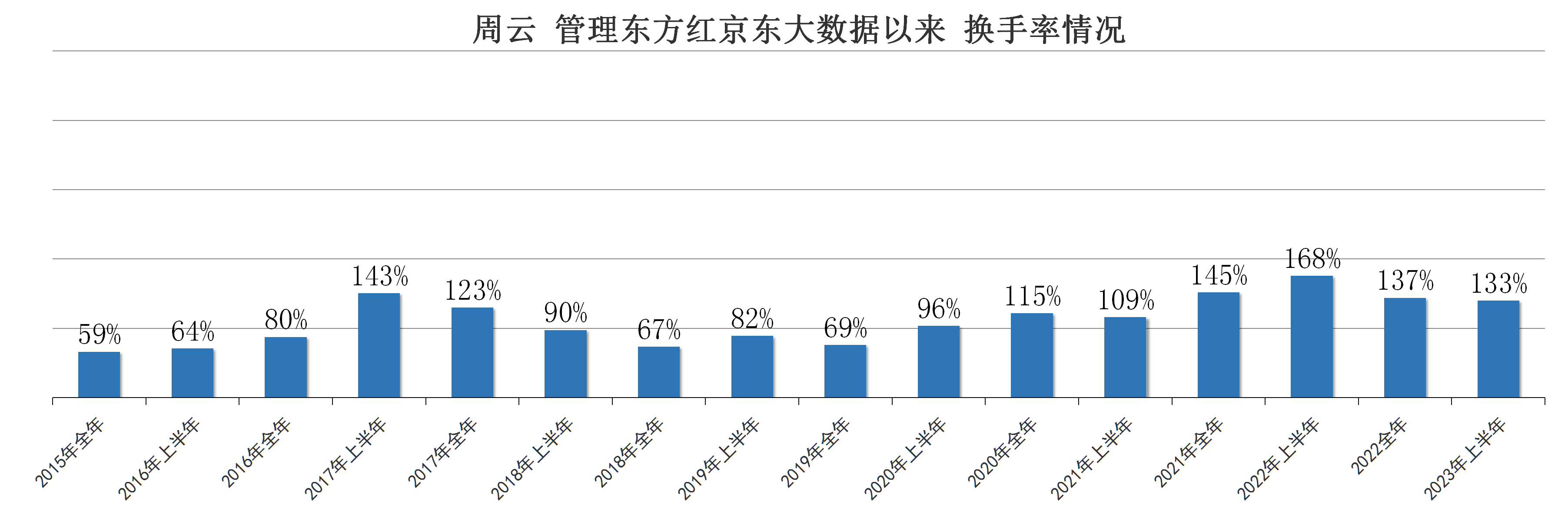

任职以来周云一直保持了较低的换手,平均年度换手率约为103%,处于市场中低水平,属于买入持有型。近几年换手率略有提高,但总体依旧很低,并不是依据市场变化频繁调整。(数据来源:choice)

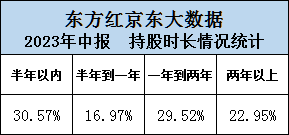

下图是2023年中报时的持股时长情况

近期持股时间较长的股票有:海信视像(17个季度)、万科A(15个季度)、九号公司(11个季度)、立讯精密(10个季度)

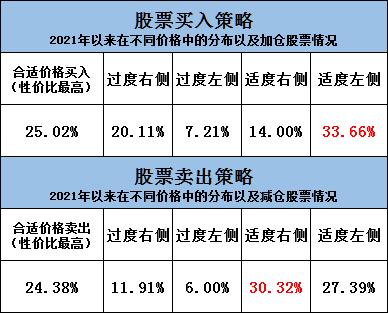

下图是2021年以来交易偏好和时机把握情况,总体上是买入时机偏好左侧,卖出时机偏好右侧。

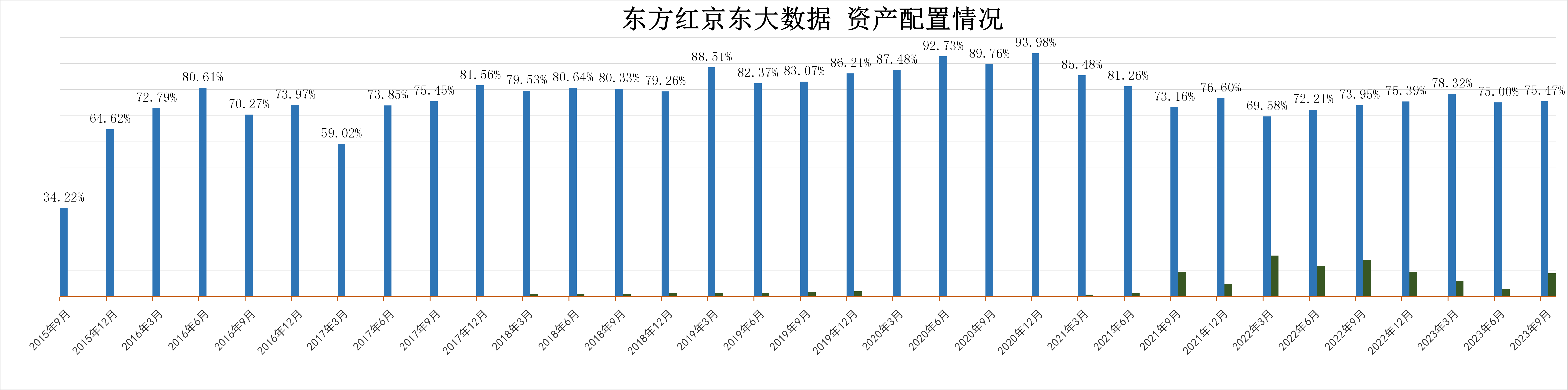

4、仓位变动

下图是东方红京东大数据的资产配置变动情况,之前一直保持高仓位运作,近几年则仓位越来越保守了,并配置了小部分债券。(数据来源:choice)

5、持有人结构

2023年中报显示,机构占比为30.8%。周云本人持有50~100万份。据2023年三季报,该基金被东证资管持有1000.63万份,还被市场上4只FOF产品持有。

五、投资框架分析

周云筛选个股的原则可以概括为两个要素,一是低估值,二是好公司。他认为低估值不仅提供了安全边际,也是超额收益的重要来源,同时必须有“好公司”作为保障。陪伴优秀的公司一起成长,可获得更高的长期胜率。

2021年以来,市场持续下跌,特别是一批“核心资产股”遭受了剧烈回调,沪深300也是连跌了三年。周云在这期间完成了成长与蜕变。

进化后的周云,在原有价值投资框架的基础上,加入了对人性、周期和趋势的理解。在人性的驱使下,股票市场总是以非线性的方式运动,有时候正反馈,有时候负反馈。

通过理解周期和趋势的基本原理,感受股票在周期或趋势中所处的位置,并作出相应动作,这也成为他组合收益的重要来源。

他对在A股做价值投资也有了重新的审视。公募基金做纯巴菲特式的价值投资是很难的。首先,纯价值投资需要很长的资金久期与考核期限与之匹配。公募基金要考虑负债端基民的忍受度和考核期限。

其次,价值投资是以控制公司的自由现金流为前提,但是作为流通股东只能以分红的形式兑现价值,中间隔着公司治理的巨大鸿沟。

最后,除了价值判断之外,需要加上别的维度来提高投资业绩。

投资收益无非来自于两个方面:价值和市场。听起来矛盾,但周云认为投资不应该是非黑即白的,企业经营有一定的规律,市场也并不完全随机,两者都可以帮助我们获取收益。

好的投资应该在真理和共识、价值和趋势、独立思考和倾听市场的找到平衡。不过早的与市场对抗,只有当市场情绪演绎到极致,明显违背常识的时候,才应该开始逆向而行。

在具体选股方面,周云主要会从“需求”和“竞争”两个角度去评判公司。需求决定了蛋糕有多大;竞争决定了蛋糕怎么分。他更看重企业的竞争优势,优选和竞争对手距离越来越大的企业。

风险控制方面,周云的表现出色,他的方法主要是三方面,一是低估值可以带来安全边际,意味着更小的回撤;二是精选个股,尽可能多地去获得信息,增强预测的准确性;三是组合管理。每只股票都会有通过研究也无法解决的“不确定性”,所以还是要控制个股仓位,并保持组合适度均衡分散。

结语:在经历蜕变后,我认为周云的投资理念依旧偏向价值,但变得更加聪明和灵活了,卖出从原先的偏左侧转向偏右侧,可以改善相对收益的体验。从结果来看,也确实效果不错。

今年是周云做投资的第10年,他的长期业绩出色,框架也逐渐成熟稳定,更加值得信任和期待。

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。文中涉及到的个股仅作为举例,不构成投资建议。