投资和拳击一样,看起来门槛不高,开个账户就能买卖,戴个拳套就能挥几拳,甚至在市场狂热的时候,“乱拳打死老师傅”,什么都不懂的散户战胜了基金经理,也都是有可能的。

但在《百万美元宝贝》中,拳击教练弗兰基却说:“给我一个只有热情的拳手,我会告诉他什么叫鼻青脸肿。”

市场中也是如此,要赢得常胜之战,必须要有深度的积累,以及持续稳健的投资章法。

这也给他的投资带来了很大的启发。王迪认为,自己在早年的研究当中,由于过分执着于企业当期业绩这种细节,而忽略了产业趋势、行业竞争格局、公司护城河等更重要的因素,2018年以后,他建立起自己一套自上而下与自下而上相结合的框架,从一位单打独斗亲自下场的球员,转型成为了基金组合这支球队的主教练,制订了全面的作战框架。

【1】宏观决定方向

王迪在研究海外成熟市场的投资历程中发现,为什么是美股市场诞生了最多的投资大师?有一点很重要,就是美国公司的能力很强,如果没有这些优秀的美国公司,再强的投资经理也做不到很好的收益。因此,在A股投资,也一定要找到中国的核心优势和影响因素。

第一,认清国家的比较优势。

王迪认为,在未来二三十年的时间内,中国的工程师红利是“肉眼可见的强”,并且,完备的产业链、研发积累以及庞大的内需市场,会给中国制造业带来长期的红利,越来越多的中国制造的产品开始替代进口产品,在性价比端具有明显优势,体现为同质低价、服务响应好等特点。在这个过程中,中国中高端制造业将会诞生一批具有全球竞争力的企业。

第二,关注产业发展趋势。

在复盘A股过去20年的进程中,王迪发现,A股的行业涨跌其实是具有非常鲜明的时代背景。从最早房地产红利下的五朵金花,到消费医药,智能手机,再到现在的新能源,背后都是时代发展的烙印,因此,投资如果能够把握住时代的周期,就能做到事半功倍。

“未来10~20年,一定是碳中和相关行业的红利期。”王迪表示,从行业上看,新能源车、光伏、风电、军工、半导体等领域都是长期赛道,类似过去十年的智能手机,将会诞生一批优秀的公司。

第三,关注流动性周期。

“从历史上看,A股估值受流动性的扰动是非常大的,一旦流动性收紧,估值收缩的力度会非常大,反之亦然。所以在A股做投资,还必须对流动性有一个大体的判断。”王迪说。

比如,在去年年报中,王迪就指出,“不少热门板块估值处于偏高位置,那么此时我们需要更加关注流动性预期的变化。在出现明显拐点的时候,从短周期考虑,我们要有一定的应对措施”。

【2】 行业决定配置。

在看好碳中和、高端制造的大方向之下,王迪也会对行业进行多方面的考量,他更倾向于选择护城河足够宽,进入壁垒高,拥有健康的商业模式,潜在市场空间足够大,处于成长期中的行业。

比如,站在当前的时点上,王迪认为,新能源汽车、光伏风电、汽车及零部件、高端装备、军工及半导体都是值得长期关注的赛道。

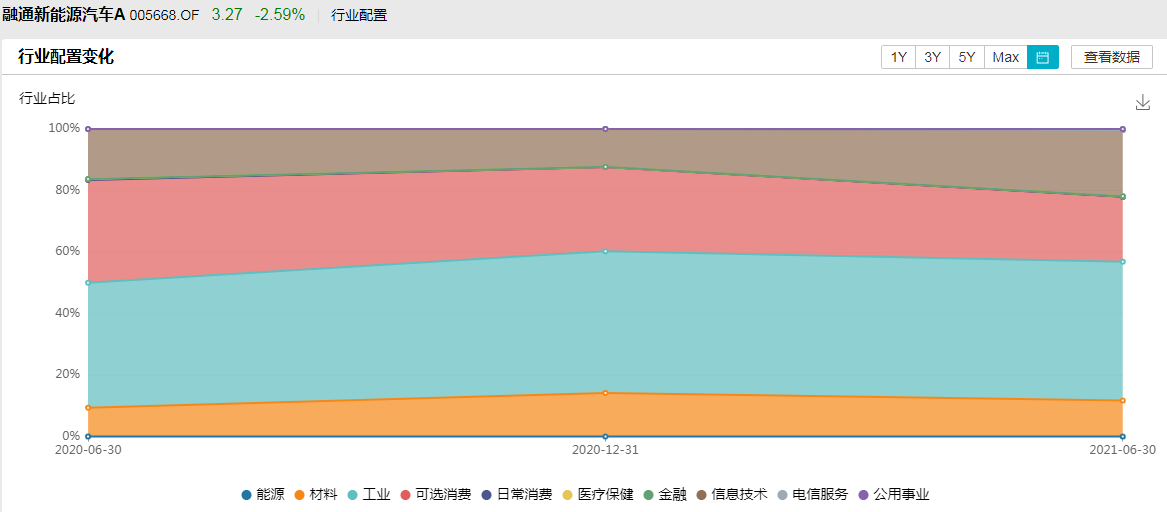

从王迪任职期间的基金行业配置变化也可以发现,他不是完全集中火力在某个单一赛道上,投资中十分警惕“躺赢”的思维,他会在看好的行业当中根据行业周期温度的变化,适当调整配置方向。

从王迪任职期间的基金行业配置变化也可以发现,他不是完全集中火力在某个单一赛道上,投资中十分警惕“躺赢”的思维,他会在看好的行业当中根据行业周期温度的变化,适当调整配置方向。

比如,在去年中报里面,王迪明确指出:“进一步加大电动车的配置比例。”在二、三季度维持了对新能源车产业链的高仓位配置,精准地收获了去年一波新能源车的上涨行情。

但到了去年四季度,王迪就已经开始调整行业的配置,他在2020年年报中写道:“新能源汽车行业经过1年多的大幅上涨,估值已经处于偏高位置,虽然我们坚定看好新能车的长期趋势,但从风控角度,我们会通过配置汽车零部件、高端制造等板块,在预期收益率接近的情况下,来降低组合的波动率。”

今年以来,他又持续增加了组合中军工行业的持仓,他在产业链调研中发现,军工板块从去年开始景气度一直很好,业绩报表也已经体现出增长优势,只是由于军工行业的不透明难跟踪,其持续性一直被市场质疑。同时,他通过行业比较,认为相比新能源汽车当时处于公募基金持仓历史高位,军工明显性价比更高,于是在军工板块回调的过程中一路加仓。

【3】如何选公司?

”

体育运动和投资之间有很多相似的地方,比如巴菲特和芒格就特别喜欢用棒球来打比方。

泰德威廉姆斯是过去70年来唯一一个单个赛季打出400次安打的棒球运动员,他在《击球的科学》一书中如此阐述自己的技巧:他把击打区划分为77个棒球那么大的格子,只有当球落在他的“最佳”格子时,他才会挥棒,即使有可能因此而三振出局,他也不会挥棒去打那些“最差”格子的球,因为这样会大大降低他的成功率。

王迪对于公司的选择,也有着类似的审美洁癖。

“我在投资中追求的是期望的最大化。”王迪解释道,期望往往是赔率概率,很多人由于过度重视赔率而忽视了概率。比如,龙头公司可能赔率看起来不是很高,但它成功的概率是非常高的,所以长期来看期望也非常高。

因此,他会在行业当中去寻找竞争力“肉眼可见的强”的公司。

比如他从2018年开始深度研究一家工业自动化国内龙头公司。他认为,该公司技术过硬,在明显的进口替代进程中,公司每年的市场份额都在提高,而它的竞争对手在服务响应速度、成本控制能力等各个维度上都难以与它竞争,公司的组织架构也能够随着规模扩张持续迭代,拥有一支“狼性”的研发和销售团队。

这样的公司就是王迪认为“肉眼可见的强”的公司,从2019年9月公司股价在低位徘徊的时候,王迪就开始极力向公司推荐,2020年独立管理基金之后,也将该股加入了十大重仓股的行列。

公司的竞争优势是否可持续?护城河能否维持甚至拓宽?是否有足够的狼性能够不断进化?这些都是王迪在研究一家公司时候的“灵魂三问”。

但是,这样的“审美洁癖”,也让王迪在今年的投资中,与新能源车上游的一些偏周期类公司失之交臂。“我认为这些公司始终是没有太多核心竞争力和进入壁垒的,一旦出现赚钱效应,就有无数化工企业开始进入到这些行业中进行扩产,短期的高盈利就会被迅速抹平。”王迪说,这些“错过”,也是对自己投资框架和选股思路的坚守。

比如,今年以来,王迪的前十大重仓股中,增加了不少军工股的身影,甚至有同行开玩笑说:“你是最看好军工的新能源车基金经理。”

这种行业上的分散,并不是王迪刻意为之,而是因为,根据他的这套投资框架和研究方式,王迪发现,自己在新能源汽车这个赛道里面,很难找到10家高度认可的公司。

王迪认为,这是符合常识的,因为任何一个行业,最后出类拔萃的公司一定是屈指可数的,自己更愿意去把握好行业中稀有的、卓越的公司的机会,而不是在行业的贝塔中随波逐流。

查理芒格说:“我能有今天,靠的是不去追逐平庸的机会。”