最近经常被问:

“指数又回3000点,可以加仓了吗?”

回答这个问题就跟给朋友推荐股票一样,不管股票涨没涨,友谊的小船迟早要翻。

为什么?不是说A股当前估值底部区域了吗?

图片来源:网络

其实,对于不同风险偏好的资金来说,能承受的波动幅度也大不相同,而择时本身就是一项高风险操作。

不如找一位稳健派的选手问问看,当风浪与获取收益的机会共存时,他们会怎么选?

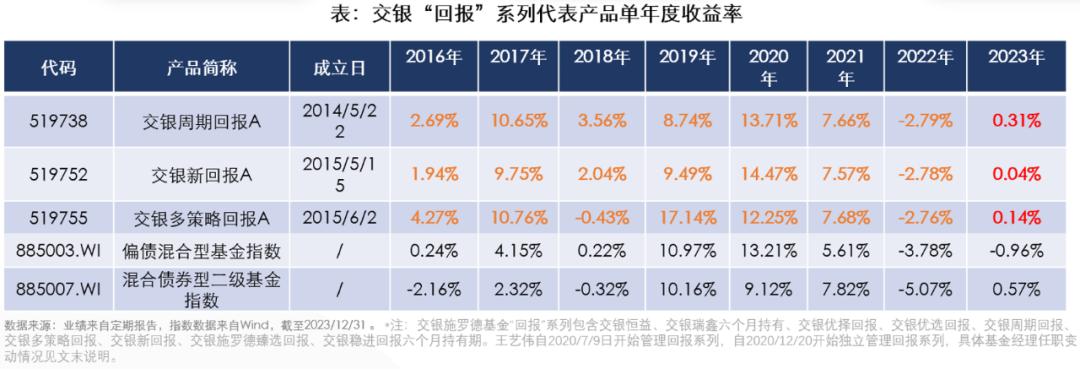

在公募产品矩阵中,交银“回报”系列在低波策略中一直以来都有着不错的口碑。

从上表可以看出,作为业内起步较早的低波策略,交银“回报”系列代表产品的年度收益率,相比同类型基金和偏债类基金指数都具备比较稳定的显著优势。

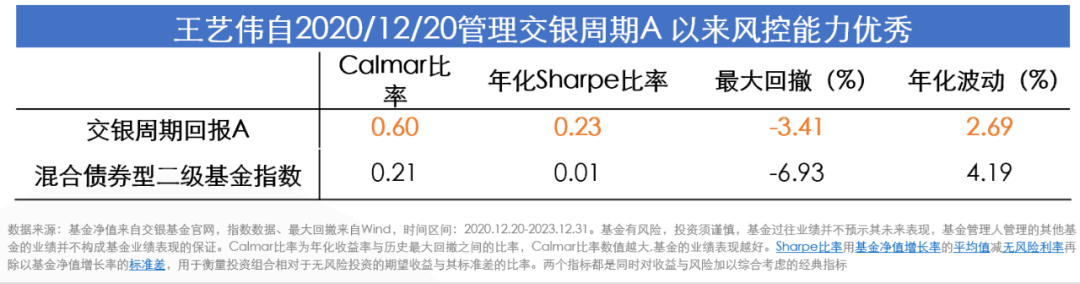

基金经理王艺伟从2020年12月20日开始管理独立管理交银“回报”系列,这三年多股债市场可以说经历了大风大浪。

她的代表作交银周期回报A独立任职以来回报率为6.31%,同期偏债混合型基金指数仅上涨了1.97%,沪深300指数则下跌了31.38%。

可以说,王艺伟在市场的风浪中很好地平衡了产品的收益和波动。(任职回报统计规则来自银河证券,时间截至2023/12/31)

日前,交银“回报”系列又上线了新成员——交银稳悦回报(A类019559;C类019560),作为拟任基金经理,王艺伟也面临着和当前很多小伙伴一样的问题:

3000点又回来了,要加仓权益吗?

王艺伟的建仓策略是:“用转债和纯债积累基础收益,等待权益进攻的机会。”

都说三根阳线改变信仰,A股龙年开年以来一度八连阳,在这种市场环境下,王艺伟的策略是否“慢”了呢?

其实,在投资中,有时候,慢就是快。

以交银周期回报A为例,王艺伟独立任职的三年多时间内,产品净值创新高的次数累计达到54次,同期混合债券型二级债基指数创新高次数46次,沪深300指数创新高次数11次。(数据来源:基金净值来自交银基金官网,指数数据、最大回撤来自Wind,时间区间:2020.12.20-2023.12.31)

一起来看看,王艺伟如何平衡投资当中的快与慢?

01

慢目标

根据基金季报的数据,交银“回报”系列的平均股票仓位大概在0~20%之间,产品策略是用固收部分获取基础收益,再通过权益仓位增加弹性收益,着力打造稳健收益+低波动的产品特征。

王艺伟从2019年担任基金经理就开始管理类似策略,2020年12月20日之后更独立担任起交银“回报”掌舵人的角色,而与很多债券投研背景出身的固收+基金经理不一样,王艺伟最早研究的是宏观、策略和金融行业,投研基因里面权益的比重更大。

但王艺伟的风格却并不激进。从她管理的交银周期回报A的各项数据来看,产品任职以来最大回撤仅为3.41%,较低的波动有助于打造更好的持有体验。

这是怎么做到的?

这就是王艺伟的第一个“慢”,把目标慢下来。

王艺伟早期研究的是金融行业,当时行业整体收益空间不大,于是王艺伟沉下心来,做了一系列高股息率的投资机会的研究,建立了左侧+安全垫投资的基本框架。

在这个过程中,她频繁接触到银行理财资金,开始研究它们的投资行为。结果发现,在打破刚兑的趋势之下,银行理财资金越来越倾向于寻找一些含权类的稳健资产,这也让王艺伟产生了绝对收益投资的想法:

通过股债搭配,把收益目标“慢”下来,反而能够帮助这部分风险偏好较低的资金实现稳健投资的目的。

怎么做?

第一,用宏观视野助力资产配置。

王艺伟在资产配置上有两个原则:流动性定仓位;经济增长定方向。

简单理解就是,她会根据市场流动性和情绪面的变化,斟酌调整股债资产的整体仓位。

比如,在市场情绪面较高,机会不多的情况下,她会适当增加组合中债性转债的比例,降低权益的整体比重。

第二,用中观行业比较构建组合。

在权益资产的配置上,王艺伟也遵循“安全先行”的原则,在组合构建上层层递进。

首先,权益仓位会配置部分风险相对可控的资产,比如高股息率、过往盈利稳定的行业;其次,则会根据经济周期、中观行业对比,选择处于景气拐点的行业,进行左侧布局。

第三,在个股层面,坚持从基本面研究出发,选择有竞争壁垒的优质公司。

这还不够。

要打造出真正适配低风险偏好的产品,王艺伟的理念是,不能用波动换收益,而是要做到确定性先行,做好风险控制。

这就涉及到对投资中收益、风险、流动性这个“不可能三角”的取舍。

王艺伟的选择是,流动性先行。

“流动性不好的资产,一旦面临黑天鹅事件,对价格的冲击会很大,这就会造成负债端的不稳定,增加了组合的风险。”王艺伟说。

因此,她倾向于选择流动性较好的资产,同时把握基本面较为确定的机会。

这种坚守,也让她管理的产品在突发事件的时候,显示出较好的“抗震性”。

02

慢决策

诺贝尔经济学奖得主丹尼尔卡尼曼曾经举过这样一个例子:

“很多年前,我采访了一位投资官,他刚刚买了福特公司上千万美元的股票。我问他如何做出这个决策,他回答说自己刚参加了一个车展,感觉很好。”

卡尼曼认为,买入股票应该要谨慎,但这位投资官却跟着自己的直觉行事:他喜欢汽车,喜欢福特公司,也喜欢持有其股票的感觉。但事实上,当时福特公司的股票正在走低。

在《思考,快与慢》一书中,卡尼曼提到了人类大脑的两种系统,他认为,我们投资决策一错再错,是在于我们不了解自己的大脑,用快思考替代了慢思考,而在非常复杂多变的证券市场上,我们无意识本能地快思考想出的决策往往是错的。

让决策“慢”下来,不着急做判断,也是近几年难以预料的事件频频发生时王艺伟选择的做法。

比如,在2022年俄乌冲突刚发生的时候,当时市场有各种不同的解读和分析。王艺伟当时对自己的组合进行了一波评估,认为仓位不算太高,处于可攻可守的状态,于是选择观察市场变化,及时做好止盈和止损的应对。

2023年年初的时候,市场经济复苏预期一度非常乐观,很多消费品价格出现快速上涨。这个时候要不要趁势追涨?王艺伟也选择了慢下来思考。她当时认为,从各项宏观数据上看,经济仍处于缓步修复的过程,快速上涨是由于估值格局错配导致价格极致化的推演,需要警惕过度乐观的市场情绪。这份冷静也让她及时躲过了后来的一波剧烈调整。

这种慢决策、不着急做判断的审慎风格,让王艺伟得以在多次市场风浪中守住了波动底线。

王艺伟投资中的“慢思考”,还表现为她喜欢用模型和数据说话,从宏观视野与微观数据的相互佐证中寻找机会。

王艺伟做过多年的宏观策略分析,早年担任研究员的时候,她就构建了自己的宏观研究数据库,在她看来,发现每个阶段宏观经济的主要矛盾,找到影响当年经济最重要的变量,就能够找到投资中的胜负手。

比如在2021年,她发现最重要的变量则是PPI上行的逻辑,对照的是新能源和老能源的投资机会,于是精准地提前布局了新能源的投资机会。

对于今年,王艺伟认为,宏观策略可能会再度成为投资的胜负手。当前市场正处于降息周期当中,表现较好的都是债券以及类债券的红利资产,一旦宏观层面出现变化,市场风格就很可能出现转变。

03

快进化

在投资进化的路上,王艺伟则不允许自己“慢”,无论从宏观策略到行业研究,还是从单一资产到多资产多行业的覆盖,王艺伟则是一路快马加鞭。

我们在研究王艺伟的成长路径时发现,几乎在每个阶段,她都能找到适配自己投资系统的武器,不断给投资框架添砖加瓦。

在光大证券担任宏观策略分析师期间,王艺伟通过学习,建立起了宏观分析框架,并在多年的积累中逐渐完善丰富了一套宏观数据库,通过数据的变化和对比,她就能够发现影响投资的关键变量。这种宏观视野,成为她投资中最关键的决策来源。

在交银施罗德担任研究员的期间,她做过金融行业研究,曾经抓住过券商、信托等行业剧变前的大机会;也做过高股息、稳健盈利的股票梳理和分析,形成了自己安全垫的投资理念;她还研究过银行理财资金的投资行为,对风险和收益之间的匹配有着深刻的理解,成为后来坚持低波策略的初心。

在多资产方面,她有过债券的研究经验,这让她在股债策略的运用上底气十足;她也做过策略研究,对组合管理有自己的制度和规范;她还不断拓展行业研究范围,除了金融、周期之外,在消费、成长、新能源等行业上,也持续构筑自己研究上的护城河。

在2023年的那波科技股行情中,王艺伟在较早的时候就发现了通讯行业的低估的机会,一度从困境反转的角度进行了布局。后来伴随着AI行情的演绎,王艺伟也积极通过公司的研究资源,关注行业的发展和动向。

钢琴家傅聪曾经打过一个比方,他说:

“我平时练琴就像是洗衣服,无非就是哪里脏了洗哪里,每个角落不放过,慢慢搓、慢慢洗才能把衣服洗得干净。练琴,就是慢慢练,分手,分段,分句,挑难点,才能把曲子弹对,弹好听。”

在投研进化的道路上,王艺伟没有太多突飞猛进、轰轰烈烈的故事,但她就像是一位勤奋的钢琴手,坚持长期不断的练习,遇到难点就反复练,投资框架得到不断优化,应对市场变化的时候,也就更加从容。

04

不妨慢下来

如何理解,慢就是快?

比如,在市场底部阶段,波动一般会较为剧烈,不惧怕波动、有经验的资金当然可以全力进攻自己看好的资产,但对于追求稳健收益的小伙伴,则要考虑一旦出现大幅回撤,是否会影响自己的资金或者情绪?

对这类资金来说,稳一点,慢一点,反而能够避免过多的交易磨损,更稳妥地度过市场的转折期。

王艺伟在交银稳悦回报(A类019559;C类019560)上的运作思路也正是如此。

第一,当前经济处于磨底阶段,市场流动性相对宽裕,债市的强势仍有望延续,因此可以通过债券和转债先为组合打底。

第二,A股市场经历了两年多的调整,股债性价比突出,很多股票已经处于历史估值低位,但要把握确定性的投资机会,还需要等待业绩拐点出现。

而投资的快与慢,正是通过一步步细致思考和规划去达成。

风险提示

本篇文章主要用于投资者教育,涉及金融产品相关的服务和内容由交银施罗德基金提供。

免责声明:基金研究、分析不构成投资咨询或顾问服务,不构成投资建议。本账号发布的言论仅代表个人观点,不作为买卖的依据。基金投资有风险,基金的过往业绩不预示其未来表现。敬请认真阅读相关法律文件和风险揭示声明,基于自身的风险承受能力进行理性投资,自行承担投资基金的风险。

基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。我国证券市场发展时间比较短,不能反映市场发展的所有阶段,基金过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。合格评级评价机构发布所涉评价结果并不是对未来表现的预测,也不视作投资基金的建议。

数据来源:业绩来自基金定期报告,截至2023/12/31;基金经理任职回报统计规则来自银河证券,截至2023/12/31。

投资有风险,入市需谨慎

财商侠客行

仗剑走江湖,飒沓如流星

黄衫女侠|文

财商侠客行|出品

END