——中欧曲径、博道杨梦、国金马芳&姚加红、中信保诚提云涛、建信叶乐天、农银魏刚、博时黄瑞庆、华安张序、南华黄志钢、万家乔亮

风格均衡的好处就不用多说了吧?如果还搞不懂的可以先去看看这篇《什么是均衡风格?均衡风格是混子吗?》

上篇文章《当前市场环境适合量化,如何筛选均衡风格量化基金》对均衡量化基金进行了初步筛选,本次『基金盘点』系列继续分析具体的几只业绩好或有影响力的基金,重点展示超额收益稳定性。

因为量化策略包含了多因子、多策略,强调积小胜为大胜,所以相对基准(太保主动偏股均衡基金指数932293)的超额收益稳定很重要,可能是最重要的指标,也是本文的重点分析内容。其他重要的指标还有规模、换手率、投资经验、团队等。

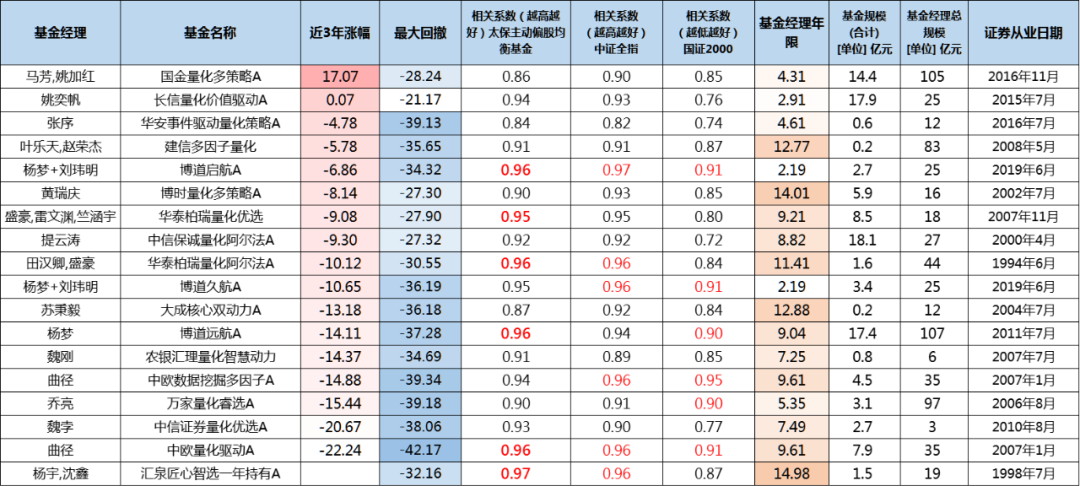

先看看本文要介绍的基金近3年的表现,重点看看回撤和相关性数据,希望和基准相关性高,但又别和小盘股相关性太高(太高的已剔除)。(截至2024-12-24)

再看看2018.9.1至今连续任职的基金经理的业绩表现情况

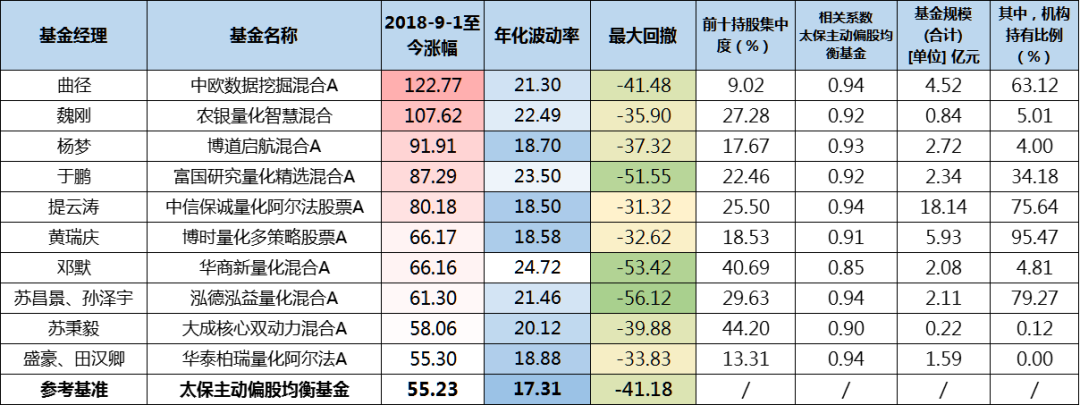

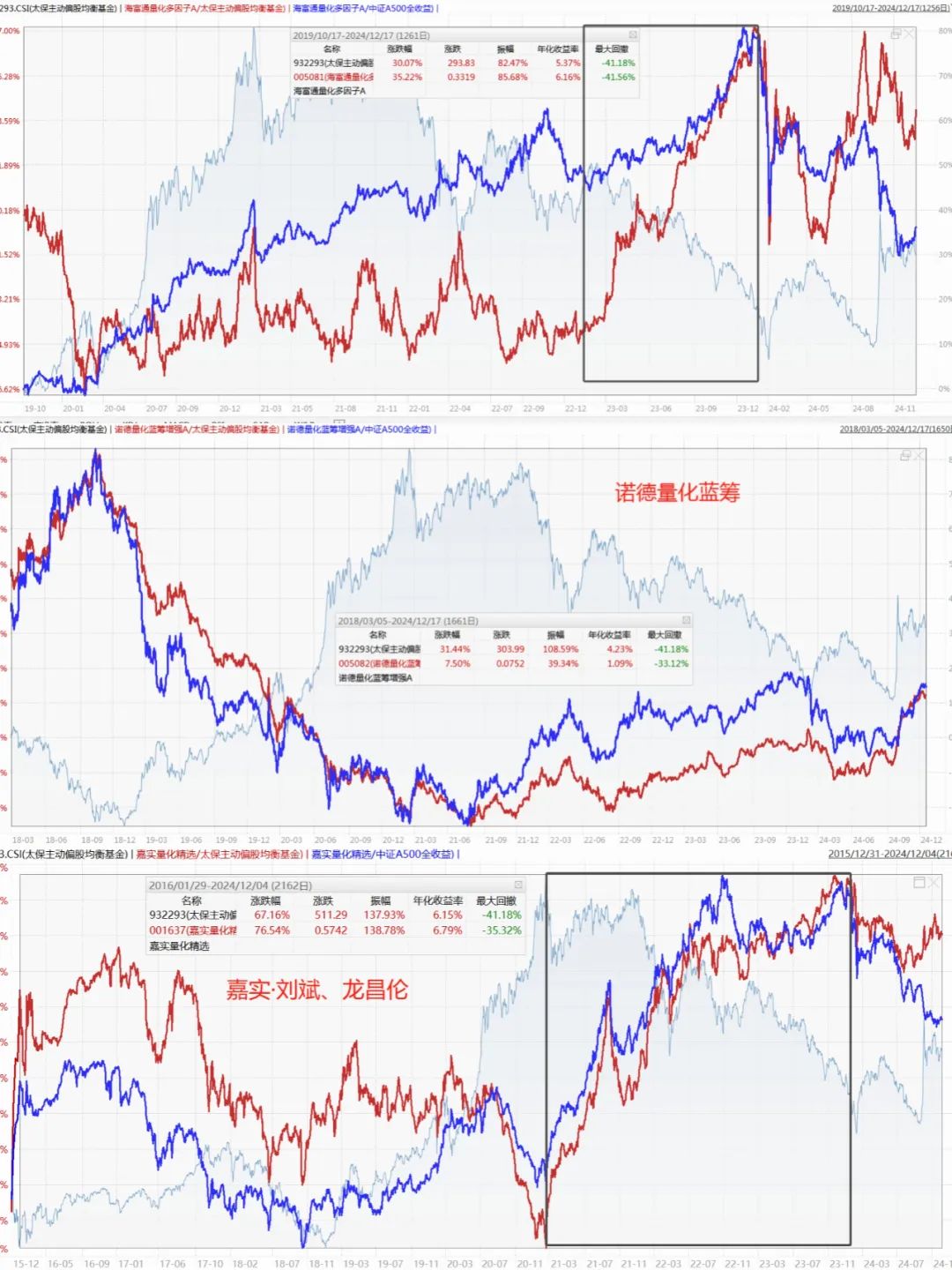

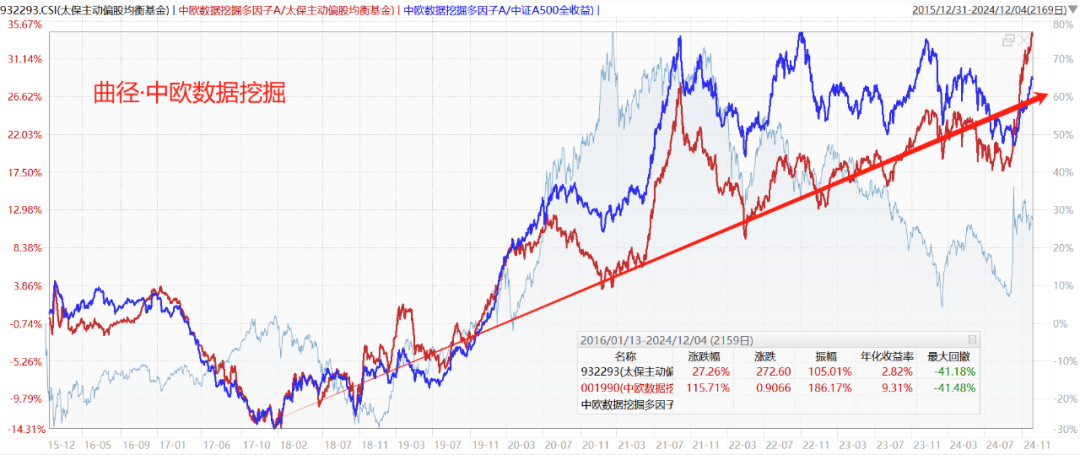

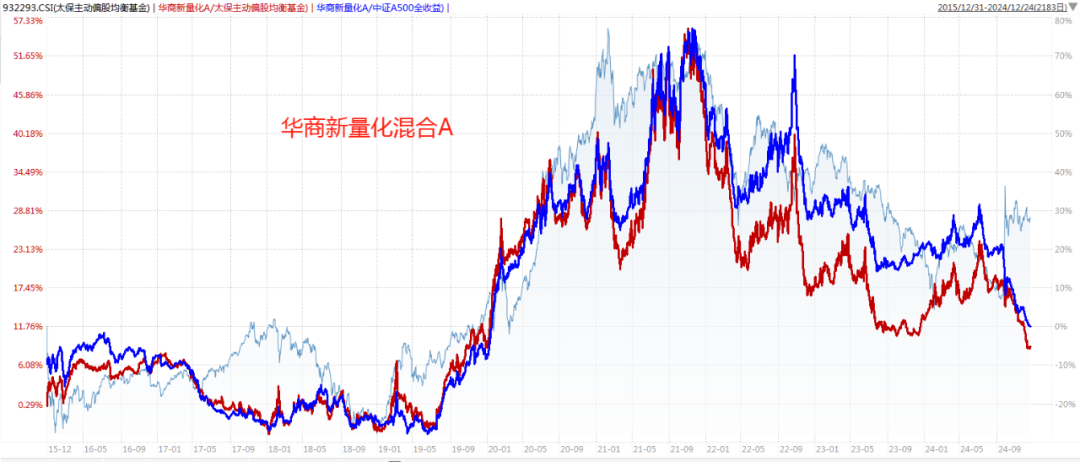

下面所有图中,淡蓝线是太保主动偏股均衡基金指数的走势,红线是该基金/太保主动偏股均衡基金指数,蓝线是该基金/中证A500全收益,后两条线可以近似理解为是超额收益曲线,稳定向上代表稳定跑赢,反之亦然,两条线只要有一条稳定,那都是好基金,时间越长越有说服力。

时间全部从现任基金经理任职开始拉(或建仓完成后),截至2024年12月中旬,数据来源:wind,不再重复。

我们希望找到稳定跑赢主动均衡风格的基金(红线),如果还能稳定跑赢宽基指数(蓝线)就更好了。

比如下图这些超额收益走势的基金,我就不想要

有一定知名度但业绩不好的

乔亮万家量化睿选

乔亮管理规模近100亿。代表作万家量化睿选,从2021年8月开始对标万得偏股基金指数885001,一开始表现还不错,后来就不太行了,感觉策略回溯可能做的有点过头了。

叶乐天建信多因子量化

叶乐天12.8年管理经验,管理规模83亿,建信多因子量化对标中证800,管理8年来,只有近几年有超额,估计是比较擅长小盘

曾经以建信中证500指数增强而出名,但超额收益也不是特别稳呀

杨宇汇泉匠心智选

对标885001,目前来看效果不好

苏秉毅大成核心双动力

苏秉毅在小盘量化方向绝对是佼佼者,但是放到大盘,似乎就不太行了,这个基金他管了8年多,基本上没有超额。

这告诉我们,基金经理的量化模型也不是适配所有板块的,不能看到他某个基金表现好就无脑买其他基金。

超额收益比较稳定的

下面看一些比较不错的。需要先说明的是,对均衡量化来说,由于市场风格多变,基金很难保持稳定跑赢,经理必须反复调试策略以跟上市场变化。

魏刚农银量化智慧

这个是我目前看到长期最稳定的均衡量化基金,对标的是中证800,虽然阶段性的会跑输,但基金经理的调试策略能力很强,总能很快跟上行情

魏刚是中国人民大学财政金融工程硕士,有14年量化从业经验,6.8年管理经验,之前还做过4年绝对收益(量化对冲)。

魏刚以量化为主,主动为辅。量化策略以合理的价格买入趋势较好的优质公司。主动部分作为卫星策略,把握主题投资机会。

目前管理规模居然才5.6亿,看来基金市场定价有效性还不够强高呀~

他的换手率也比较低,任职以来年均换手约270%,我觉得管个50亿问题不大。

提云涛中信保诚量化阿尔法

提云涛1998 年开始从事量化研究,是国内量化投资领域的早期探索者之一,还曾设计并参与了国内被广泛引用的行业指数申万行业指数的开发

他比较注重量化因子的内在逻辑,将量化与主动相结合,侧重于 “基本面指标”,如估值、成长、业绩、盈利质量等,寻找长期不用替换的因子。

基金是对标沪深300的,7年多来也能稳定跑赢中证A500,非常不错,妥妥的指数增强!换手率极低,是机构投资者持仓金额最高的均衡量化基金。

美中不足的是对主动基金的超额收益不够多,放在优秀的均衡风格基金中做对比,大致排在中等水平,但是可贵之处是下限高呀!

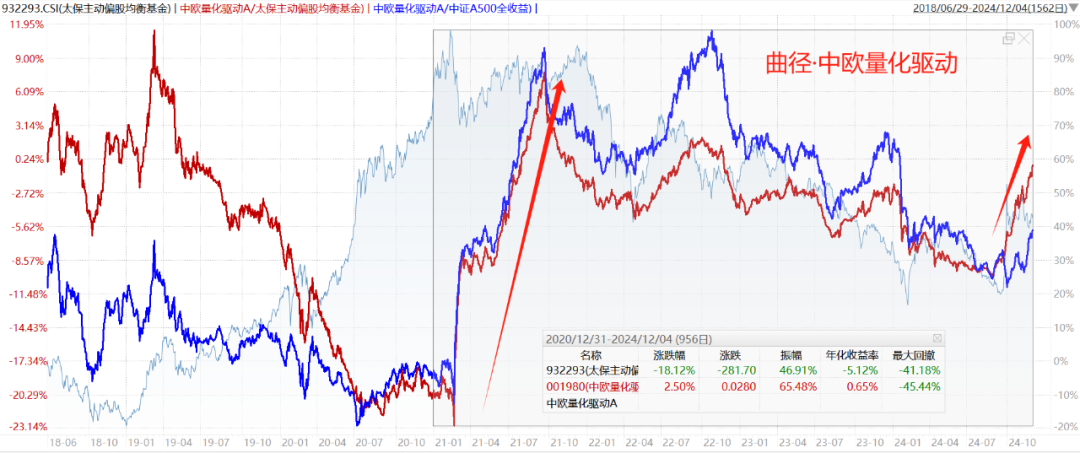

曲径中欧量化驱动、中欧数据挖掘

曲径是美国卡内基梅隆大学计算金融专业硕士,曾任千禧年基金量化基金经理,14年量化经验,9.6年管理经验,规模34.5亿。投资方法的特色是融入了基本面量化。

中欧数据挖掘是对标中证500的,也是曲径的代表作,从2018年开始,相对我们的基准超额收益也不错。近8年年均换手率740%

需要注意的是,中欧数据挖掘近3年和国证2000的相关性是0.95,近3月高达0.984,说明超额收益主要来自于市值下沉。

曲径另外还管理一只基金中欧量化驱动,之前超额不太好,从2021年开始对标万得偏股基金指数885001,一开始很猛,很快超额收益就不太行了,还不如中欧数据挖掘,说明策略调试可能也过猛了,这也再次说明,对于量化来说,选经理和选基金同样重要

超额收益比较依赖市场环境的

整体来看,量化策略都比较依赖市场环境,我个人认为,适合量化的年份有2015至2016、2018、2022年至今,这些年份正好也都指数比主动强的阶段。

有些经理在适配量化的年份,表现就会不错,其他年份就不行。这种基金应该如何评价呢?

从短期角度看,也是不错的,可以阶段性配置,也可以作为主动选股的对冲。

从长期角度看,我觉得还是不够好。站在基金经理的角度,我们理解任何策略都不可能一直表现好;但站在投资者的角度,我们还是希望超额收益尽可能的保持稳定。

由于量化策略是黑盒,如果超额收益不稳定,让人难以判断是市场环境导致的,还是基金经理自身策略出了问题,导致投资者拿不住。

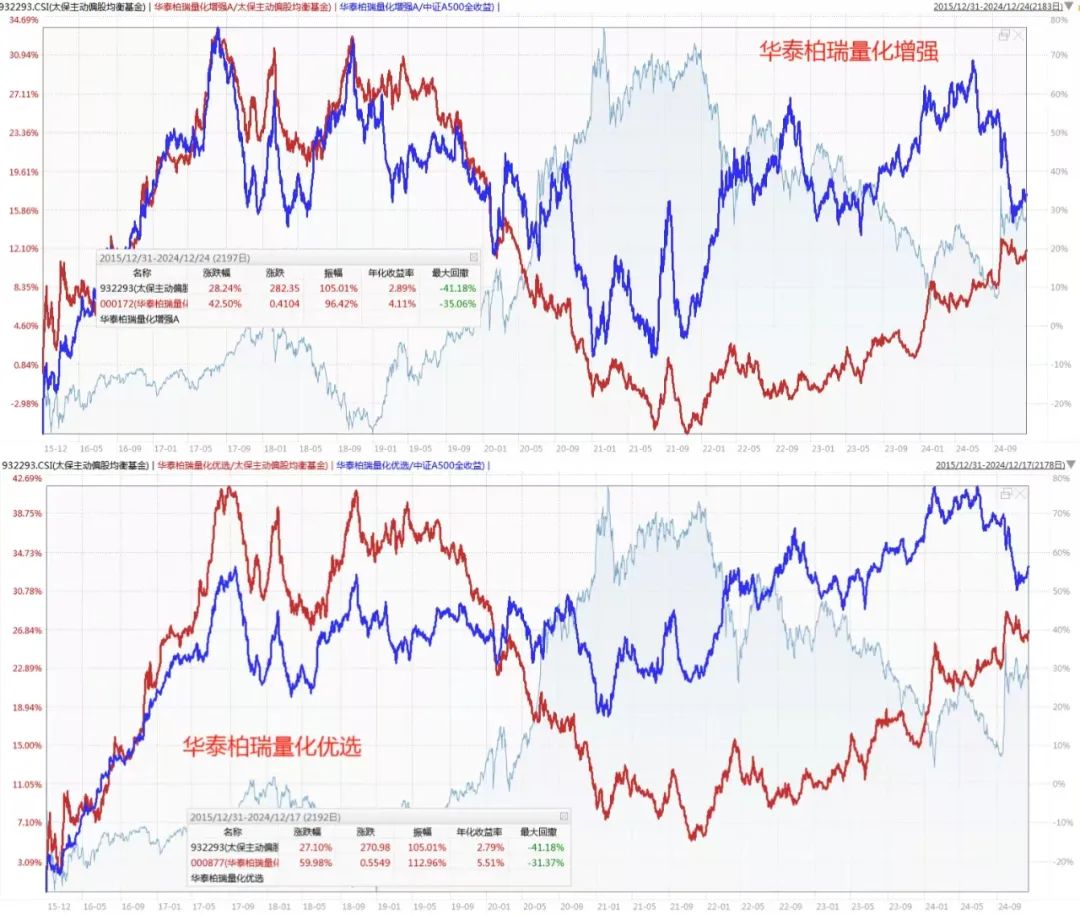

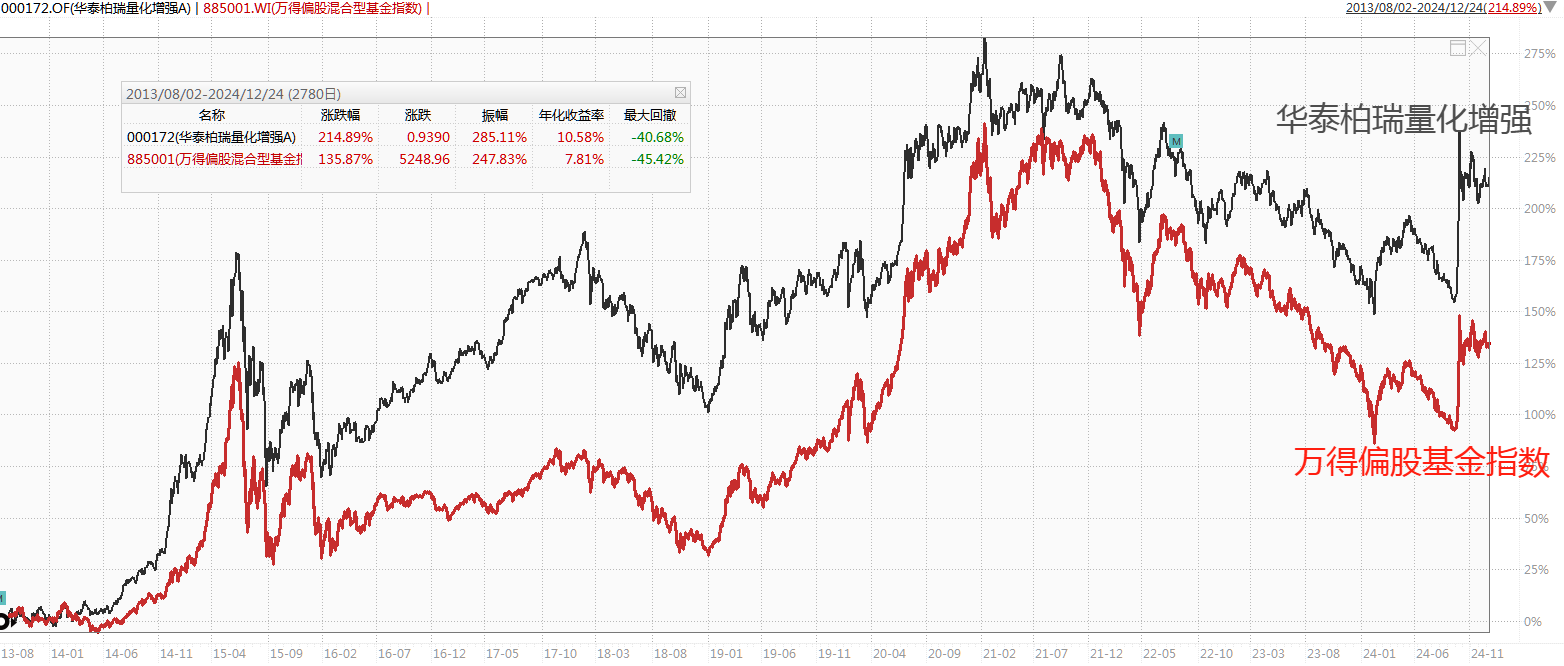

盛豪&田汉卿华泰柏瑞量化阿尔法、量化增强、量化优选、量化驱动

华泰柏瑞是传统量化大厂,旗下众星云集。田汉卿也是量化三剑客之一,本科与研究生毕业于清华大学,MBA 毕业于美国加州大学伯克利分校哈斯商学院,曾在美国巴克莱全球投资担任投资经理。

盛豪是英国剑桥大学数学系硕士,也曾在海外工作过。

华泰柏瑞有4个基金对标沪深300,下面两个成立时间较长的基金,比较好的展现出量化基金的平均表现。适合量化的时期表现好,不适合量化的时期表现差。

累计起来超额收益还是有一些的,下图是成立超过11年的华泰柏瑞量化增强

两位都是非常资深的量化经理,内部培养了许多人才,这几年逐渐把基金分给他人管理。

目前田、盛管理规模并不大,分别为43.6亿、17.9亿。换手率也非常低,年均也就250%左右,策略容量大。

如果看好他们,4只基金中我觉得可以考虑选华泰柏瑞量化阿尔法,由田、盛两大经理共同管理

杨梦博道远航、启航、久航

杨梦也是较为知名的量化经理,浙江大学经济学硕士,6.4年管理经验,13年量化从业经验。

采用“双均衡”框架,基本面类因子和均值回复类因子各占一半。

代表作博道启航,基准是一半沪深300一半中证500,成立以来相对中证A500的超额也很不错,不过相对偏股均衡基金指数的超额也是比较依赖市场环境的。

博道远航2021.6开始对标885001,超额收益总体稳定。基金规模17亿

博道久航从2023.6也开始对标885001,策略比博道远航更偏小盘,超额更多,但是在年初的小微盘崩盘中回撤也更大。

近期启航和久航交给新人刘玮明管理,策略不变。

远航和久航究竟能不能穿越多种行情稳定跑出超额?还存在不确定性,尤其是杨梦换手率较高,近6年年均超过1000%,目前规模107亿+25亿,也不小了。

不过机构占比体现出了专业投资者的信任,博道远航机构占比65%。杨梦比较有产品经理思维,旗下基金都是smart+的工具型基金,适合专业投资者。

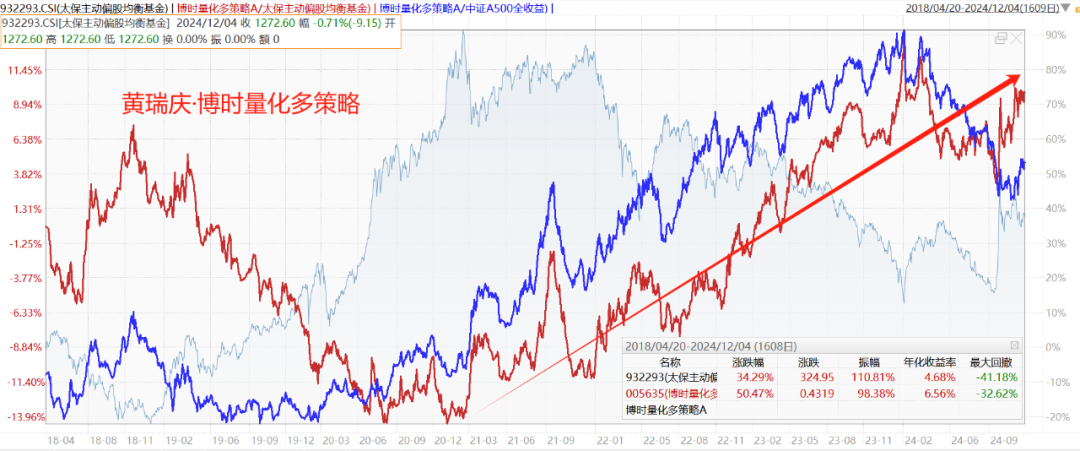

黄瑞庆博时量化多策略

厦门大学博士,23年量化经验,14年管理经验,现任博时基金指数与量化投资部投资总监。

除了做权益量化,还擅长做固收+量化,优势是回撤控制能力比较强,回撤控制在均衡量化经理中表现最好。

2021年以来超额收益还是挺不错的,没有做什么市值下沉,和均衡指数的相关性高达0.98,基金可以投港股。

按理说,2019.4至2021.2.是非常不适合量化的阶段,趋势行情明显,主动选股表现更好,但也有几个基金在那阶段反而表现很好,可惜这些基金又在此后的行情表现很差,回撤特别大,只能说,盈亏同源~

于鹏富国研究量化

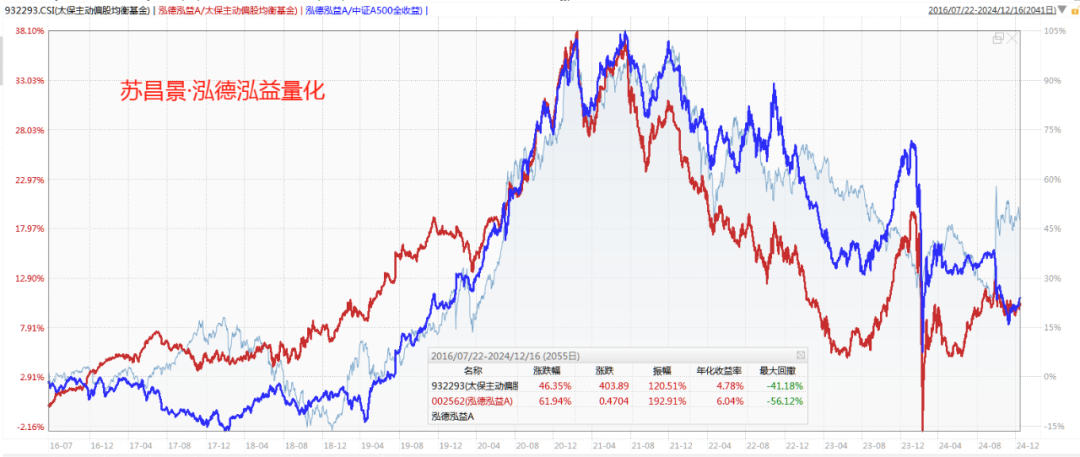

苏昌景泓德泓益量化

邓默华商新量化

包兵华鹏华研究智选

或许等基本面复苏,主动选股又开始好的时候,他们超额也又会好了?可是问题是这样就和我们的主动基金持仓重复了呀,我个人配置均衡量化基金的目的就是为了『分散收益来源』

管理时间还比较短,有待观察的

马芳&姚加红国金量化多策略

马芳之前主要担任IT工程师、产品经理等职务,2020年9月开始转做基金经理,有4年多管理经验,目前管理105亿。

姚加红之前在博时基金任指数投资事业部副总,2011来到国金基金,2年管理经验。

国金量化精选和国金量化多因子对标中证500,实际上偏小盘,在小盘量化基金里表现中上。

国金量化多策略对标沪深300,表现同样也很稳定,但是基金成立时间不够长,策略能不能适配所有行情,暂时还不确定。管理规模又比较大,近4年年均换手率1000%

张序华安事件驱动量化

8年量化从业经验,4.7年管理经验,属于担任基金经理非常快了,投资理念是“价值选股,双重轮动”。4年年均换手率400%,目前管理规模12.4亿,规模适中。

这个基金是对标偏股基金指数的,张序管理4年多来还是比较好的跑赢了基准,累计收益也不错,缺点是2022年是回撤较大。

超额收益主要也是2021.2之后才有的,还是要观察后续市场行情变化后,能不能持续有超额。

黄志钢南华丰汇

很多人没听说过南华基金,但都知道南华期货。南华基金是南华期货的全资子公司。

黄志钢,南开大学金融学硕士,20年从业经验,不过之前主要是做期货,先后在美国未来之路、海通期货、国元证券衍生产品部、国联安基金量化投资部工作,后任金鹰基金指数及量化投资部总经理,南华期货研究所量化投资总监。有6年管理经验,目前规模16亿

按理说南华丰汇应该被归类为小盘量化,不过他自己反复声明“选股方法始终是全市场内选股,并没有刻意在某个市值域内选股,市值上是自适应的。投资策略主要是深度价值+反转。”姑且把他放到均衡量化里看看。

还是得注意他的小盘量化特征,在年初的微盘股崩盘的时候回撤也比较大,目前和中证2000的相关性为0.95。

观察后续市场风格切换的时候,他会不会改变以小盘为主的风格。

姚奕帆长信量化价值

华威大学金融学硕士,2015年加入长信基金,2022-01-28开始管理。

基金经理强调传统多因子模型和AI模型结合使用,传统多因子模型偏动量,而AI模型偏反转,形成互补。

基金基准是沪深300,但名称是“量化价值”,我不确定业绩好是因为基金锚定价值风格策略,还是因为基金经理水平高,再观察观察。

结语:近几年还有一些均衡量化基金,成立时间比较短,还不太好分析,比如孙蒙的华夏智胜优选等,还有待观察。后续有机会我会再次为大家盘点,下篇文章为大家盘点中证500、中证1000的量化增强基金,欢迎大家持续关注我们。

最后提醒大家,量化基金最好是多分散配置几只,不要持仓太集中。

关联阅读: