大家好,我是辣评君。

周五沪指+2.91%收复3200点,报收3261.56点。沪深300+3.62%,创业板指+7.95%。全天A股沪深京市场涨跌幅中位数+2.74%,成交额21311亿元。

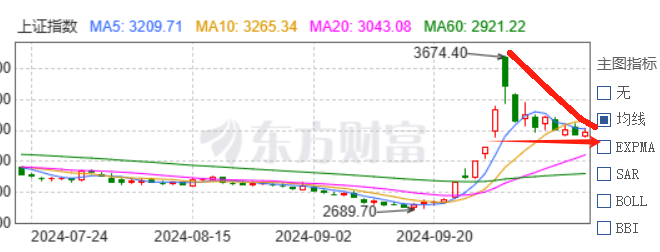

上面这个图是周五午盘截的,当时看起来还仍然在延续波动率不断收敛的趋势。波动率窄到极致就要选择方向了,只是没想到下午选择的方向是向上。

虽然K线形状上有所突破,量能也明显回升,但是考虑到今天的上涨主要还是受到情绪影响,尾盘各大指数又纷纷出现回落。辣评君还是维持10月15日文章中的观点,“如果出现二次冲高,幅度一般不超过前高”,在超过前高(短期概率不大)之前,都认为是短线反弹。

从图形上看,旗形整理的中期趋势没有改变,可能只是从一个较窄的旗形变成了一个更宽的旗形(反过来说,要是旗形整理在这里就结束,一共只有九个交易日,确实也有点太快了)。据说原本10月底开的常委会要推迟到11月初大洋对岸大选之后。距离现在至少还有两周。再继续整理十个交易日,K线走出一个更宽的旗形,时间和空间上也更为合理。

一般来说,由于不同候选人的政策计划不同,大选结果还会对若干具体行业产生直接影响,但目前在宏观视角下,大选结果的最重要影响是,影响我们的后续增量政策方向。目前要做的仍然是安心等待。增量政策才是主线,在没有足够的增量政策之前,市场大概率没有主线。

如果周一继续冲高,可以考虑适当降低部分战术性仓位。注意是战术性仓位,不是一键清仓。个人观点,仅供参考。

至于周五上涨的驱动力,上午先是开了统计局的发布会,前三季度GDP+4.8%,市场普遍认为全年完成5%目标的问题不大。制造业PMI、生产指数等等,都比较积极。然后金融三巨头再924之后又一次同台亮相,出席金融街论坛年会,通报924以来的政策实施情况,尤其是回购再贷款和互换便利(放水会来了 ),市场用上涨对此表示欢迎,甚至有股民已经把潘行长叫做“格林斯潘”了。

到了下午,领导发表了“人生能有几回搏”的讲话,极大刺激市场情绪,尤其是科技板块的情绪,科创50指数一度涨超14%,收涨11.33%。

比较好笑的是不少名字里带“博”的个股也跟着大涨。领导说的是拼搏的搏,场内股民们炒的是赌博的博。。。回想去年炒数字、炒龙凤,也算是A股生态的特色吧。。。

风险提示:科创板个股目前盈利能力仍然相对较弱,行情受到市场情绪影响较大,如果要参与,需要紧密跟踪市场热度,见好就收。至于“博”字概念股,和前两天的川渝概念差不多一个性质,今天写到这件事只是为了围观看个新鲜,如果有些朋友们有场内股票账户的,千万别参与。

行业方面,所有申万一级行业全部上涨,电子+8.50%,通信+5.53%,电力设备+5.52%,在申万一级行业中排名前三。原因如前文所述。前两天涨得不错的银行周五单日排名垫底,但也涨了0.47%。

港股方面,恒生指数涨3.61%,恒生科技涨5.77%。中资券商、半导体等板块大涨,招商证券、中芯国际、华虹半导体等领涨。

国际市场上,现货黄金报收2721.4美元,COMEX期金报收2736.4美元,都是历史新高。持有黄金的朋友们最近一年的体验应该都很好。

美股道指、纳指、标普均为连续第六周上涨,其中道琼斯指数盘中创下历史新高。

简单聊下辣评君后续比较看好的几个方向,红利,科技,出口。

今天先说说红利。互换便利和再贷款两个货币政策工具都明确利好红利。

(一)互换便利

18日,央行公告已经启动互换便利(简称SFISF)操作,目前获准参与互换便利操作的证券、基金公司有20家,首批申请额度已超2000亿元。

根据细则,最新的质押品范围扩大,质押率较此前预期有所提升。此外,换入后的股票不计入表内,也不受净资本的风控指标约束,监管层明显有鼓励机构对权益市场加杠杆的意图。

另外,根据最新细则,此前辣评君介绍互换便利的文章(“互换便利”到底是啥,能同步调控股债?债基大跌,还能买吗? )里有一处需要修正。非银机构在换入债券之后,不能在债券市场卖出,而是只能进行回购融资。

换入债券只能回购融资,且不计入表内,使互换便利工具越发明显地成为了一项表外套利业务。并且利好的方向也很明确,就是高股息的红利资产:券商一手借2%利率的回购,另一手买5%的高股息股票,套利3%,美滋滋。。。

早在10月10日开始接受互换便利申报的时候,就已经有接近央行人士表示互换便利“没有基础货币投放,不存在‘扩表’,并不是所谓的‘央行下场入市’”,这样的表述算是给当时火热的市场降温,同时也有相关的法律背景。现行《人民银行法》规定,央行不得直接向非银金融机构提供贷款。所以互换便利采用的是“以券换券”的方式,来提高非银机构的融资能力。

虽然“不是央行下场入市”,但对于外资来说,他们对美联储在2008年金融危机期间推出定期证券借贷便利(TSLF)救市有强烈的肌肉记忆。当时,美联储的TSLF允许一级交易商使用流动性较差的证券作为抵押,向美联储借入流动性较高的国债,这与我们现在的互换便利还是很有些相似的。从这个角度上讲,便利互换业务的开展,也有助于外资的后续流入。

(二)再贷款

还有再贷款。同样是18日,央行公告设立股票回购增持再贷款。截至10月20日晚18:00,已有23家上市公司披露回购增持专项贷款情况。

同样利好高股息红利资产,同样是无风险套利的逻辑。设想大股东如果对自家企业股息率5%有信心,左手借2.25%的贷款,右手买自家股票收5%股息,一年躺赚2.75%的利差,本金越多赚得越多。银行从央行获得1.75%成本的贷款,同样躺赚0.5%。

当然,以上操作和真正的“无风险套利”的区别在于,最后贷款到期、卖出股票时,股价可能与回购时有所差别,如果股价跌了比较多,很可能不能被股息率和贷款利率之间的利差覆盖(在上文举的例子中,2.75%的利差在股价波动面前并不是很大的数字)。所以申请回购增持专项贷款的公司/大股东,向市场传达的意思是,不但对自家公司的分红有信心,还对股价也有信心。如果贷款到期时,股价还能涨点,那就不但能赚到利差,还赚了资本利得。

再以最早发布公告的招商蛇口为例具体分析一下。

18日晚间,招商蛇口公告称,招行深圳分行拟为招商蛇口的股票回购项目提供不超过7.02亿元的贷款额度,贷款期限12个月,贷款利率原则上不超过2.25%且不超过市场利率。

招商蛇口历史上基本上每年分红一次,最近一次分红是在近年7月,每股0.32元(如图),对应周五收盘价10.75元的静态股息率为2.98%。不太严谨地照此计算,能套利的幅度不超过0.73%,如果在实施股票回购的过程中股价上涨,这个套利幅度还会进一步缩小。因此,我们是否可以猜测:上市公司对于下一次分红的金额很有信心,认为会比上一次的每股0.32元高出很多?

当下股息率2.98%的公司都愿意借这个专项贷款,那些个股息率5%、6%的公司又会是什么想法呢?

一句话总结,利好高股息。

(以上均为公开数据,不作为个股推荐)

篇幅已经很长了,科技和出口方向明天再聊吧。

对市场有什么疑问或吐槽,欢迎大家多多留言。

#每日信息前沿##半导体板块疯涨 行情逻辑是啥?##A股集体反弹 创业板指数直线拉升#

$易方达中证红利ETF联接A(OTCFUND|009051)$$华泰柏瑞中证红利低波ETF联接A(OTCFUND|007466)$$东方红中证红利低波动指数A(OTCFUND|012708)$