上证指数在3000点以下徘徊了6个交易日之后,终于在上周五重振旗鼓,市场再现“大奇迹日”,当天上证指数强势收复3000点,据统计,这已经是上证指数历史上第51次站上3000点了!

图片来源:网络

每一轮的市场反弹中,总会有一些领涨先锋成为市场的风向标,这一次,双创板块毫无意外地冲在了最前面。

Wind数据显示,10月27日当天,A股核心指数中,涨幅前五的,有4只都是科创板、创业板相关指数,其中科创100指数全天大涨3.31%,成为一众指数中“最靓的仔”。

其实,经常阅读我们公众号的小伙伴们就知道,从8月份开始,我们就多次多维度介绍了科创板、创业板相关的投资机会:从历史上看,一旦底部反转来临,科创板和创业板往往弹性最佳。

果然,历史不会重复,但总是押着相同的韵脚。

在此前多篇文章中,我们反复提到,科创板已经进入性价比较高的配置阶段。作为科创板中小市值风格的代表指数,上证科创板100指数更成为资金强势布局的对象,目前市场上共有7只跟踪上证科创板100指数的ETF获批发行。

为什么资金如此偏爱科创100?

五张图让你了解这只科创新势力指数。

01

“聪明钱”正在买买买

科创板的爆发并非一日之功,事实上,在今年以来市场持续调整的过程中,科创板就已经成为一个“例外”,被称为“聪明钱”的机构资金持续抄底。

最明显的就是北向资金。

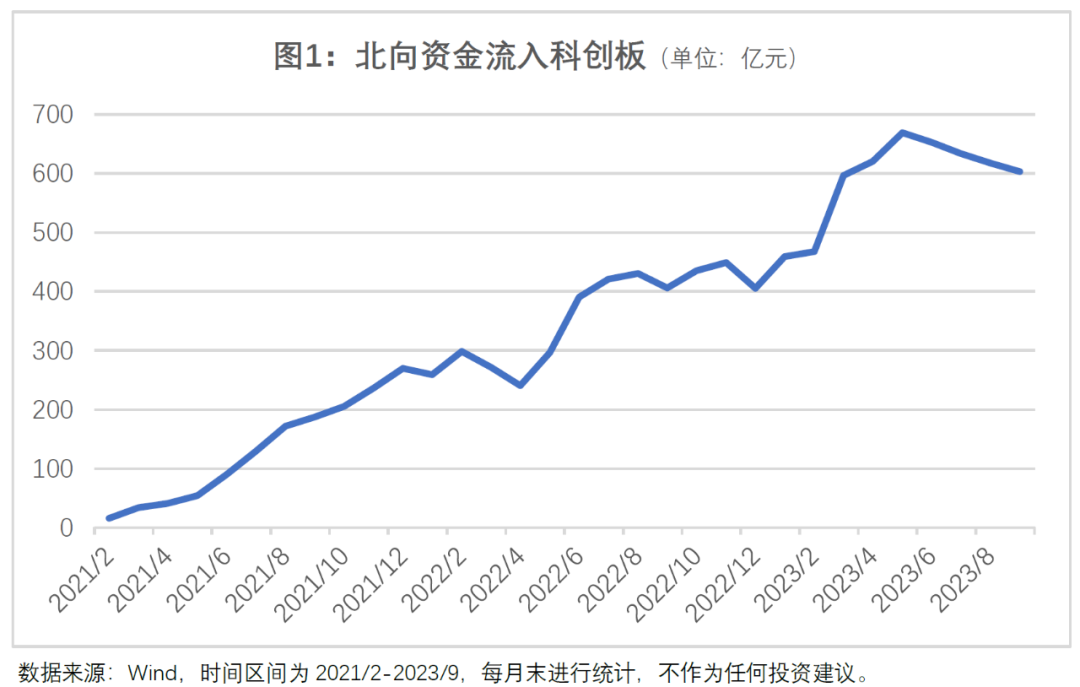

北向资金主要来自于机构投资者,如大型投资银行、对冲基金、养老基金等,这些机构投资者具有较强的专业能力和资金实力,市场一直将北向资金视为外资的投资风向标,也是A股市场中“聪明钱”的代表。

科创板就是近年来北向资金持续配置的方向之一。

数据显示,2021年2月北向资金持有市值仅为15.7亿,到今年9月末北向资金持有科创板市值已超过600亿元。

另一方面,公募基金也在市场底部逐步加大对科创板的配置。

根据今年中报进行统计,公募基金持有科创板市值超过6900亿元,配置科创板比例从2019年底的1%提升到12%。

同时,随着科创板投资工具不断丰富,越来越多的资金也借道ETF快速流入科创板。

Wind数据显示,今年以来截至10月24日,20余只科创板相关ETF净流入超过800亿元,份额增长逾850亿份。

02

市值更小,更有弹性

科创板指数怎么选呢?

目前,科创板有两只主要的宽基指数:上证科创板50(000688.SH)和上证科创板100(000698.SH)。

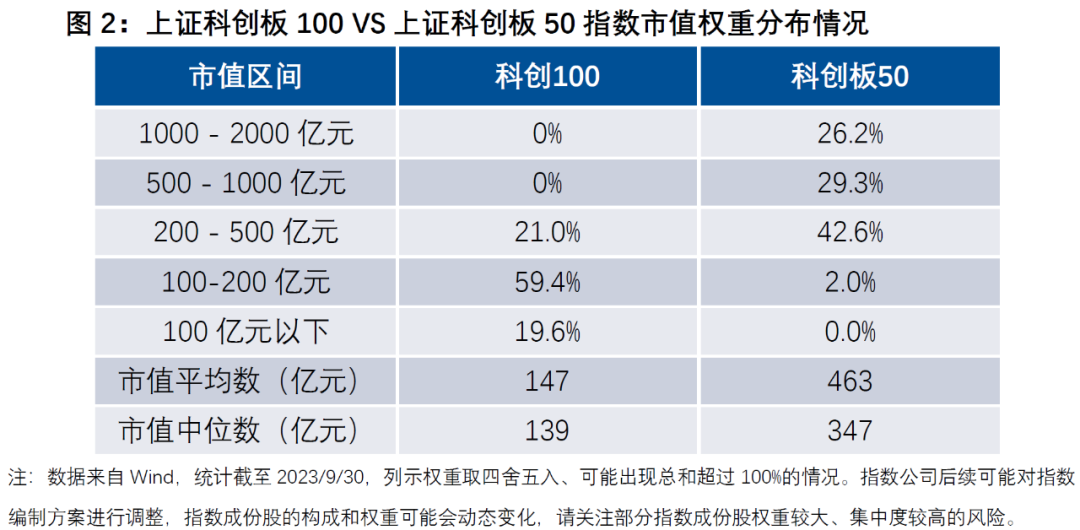

大家只要记住一点,它们俩最大的区别就在于:市值风格的差异。

其中,科创100是从科创板中选取市值中等且流动性较好的100只证券作为样本,反映科创板中等市值证券的整体表现,与反映科创板大市值证券表现的科创板50指数形成差异,是科创板中小市值风格的代表。

Wind数据显示,截至2023年9月末,科创100指数所有成份股的总市值均低于400亿元,平均为147亿元,总市值在200亿元以下的权重占近8成,整体偏向中小盘风格;而科创板50指数整体偏向大中盘风格,成份股的总市值平均为463亿元。

市值小有什么好处呢?

市值小意味着弹性更大,在市场反弹初期,更容易获得资金的青睐,也是科创100指数在上周五“大奇迹日”涨幅居前的“小秘密”。

03

重仓行业迎来拐点

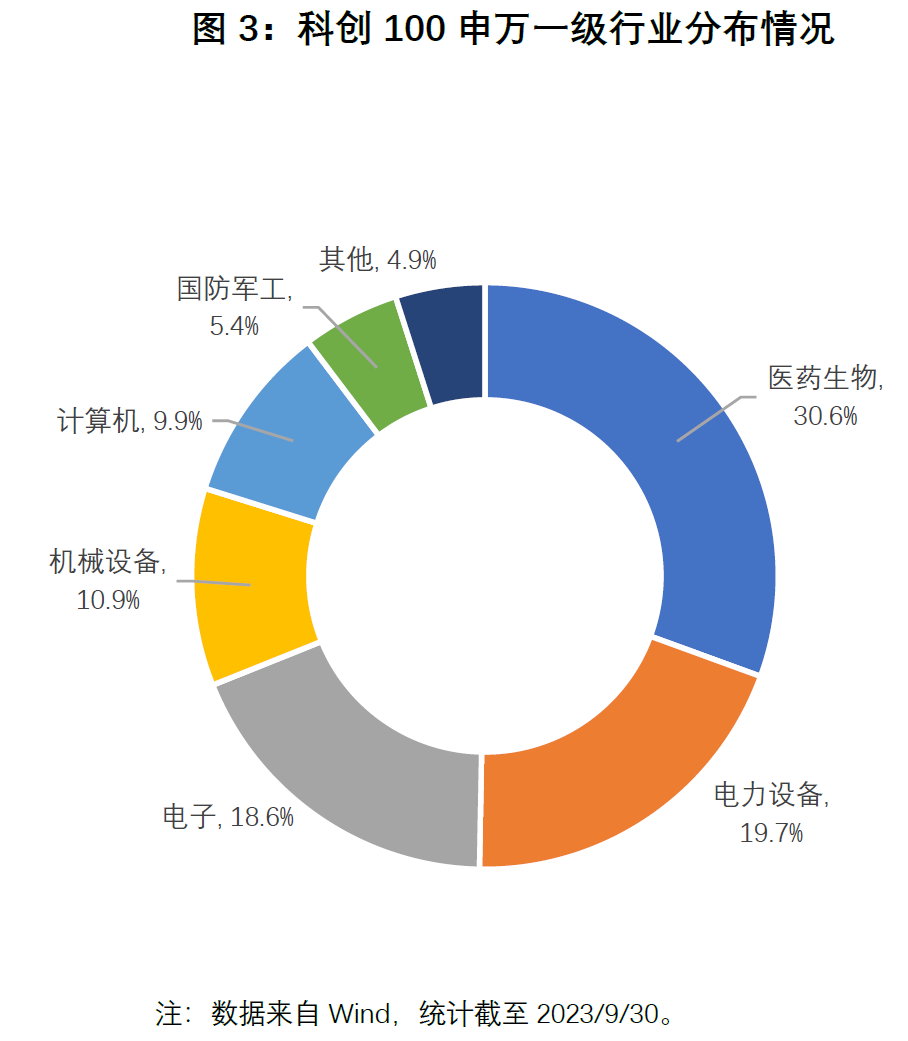

上周五的反弹当中,涨幅第一的行业是医药生物,当天累计上涨了4.12%,在31个申万一级行业当中排名第一。

事实上,从8月底以来,医药行业就在逐步演绎困境反转的走势。

Wind数据显示,在9月份大多数行业录得下跌的背景之下,医药生物成为了市场中少数上涨的行业,在全部申万一级行业指数中排名第二。

我们也多次提到过医药行业困境反转的逻辑:

大环境边际改善,行业的艰难时刻已经过去;

估值低于历史上90%的时刻,估值底亟待修复;

多重利好消息持续演绎催化。

也就是说,医药行业拐点已现,赔率、胜率俱佳,一旦市场进入反弹阶段,医药行业有机会上演一波反转行情。

而医药生物正是科创100最大的权重行业,占比超过三成,其后依次为电力设备、电子、机械设备、计算机,前五大行业合计权重近九成。

04

市场底部的捡漏时刻

科创板主打的高科技、高成长的特征。

从板块定位上看,科创板主要服务于面向世界科技前沿、面向经济主战场以及面向国家重大需求的企业,坚守“硬科技”定位。

数据显示,截至2023年10月25日,科创板562家上市公司中,专精特新企业299家,占比高达53.20%。

华鑫证券指出,2021年以来,针对培育和支持“专精特新”企业的表述及政策密集出台,战略地位不断提升,政策倾斜明显。随着我国经济提质增效、科技不断推进产业转型升级、国产替代日益深化,科创板公司将不断崛起,未来成长空间广,具有较高的活力及成长性。

可以说,科创板是A股成长风格的代表,而科创100指数更是成长股中“黑马集中营”。

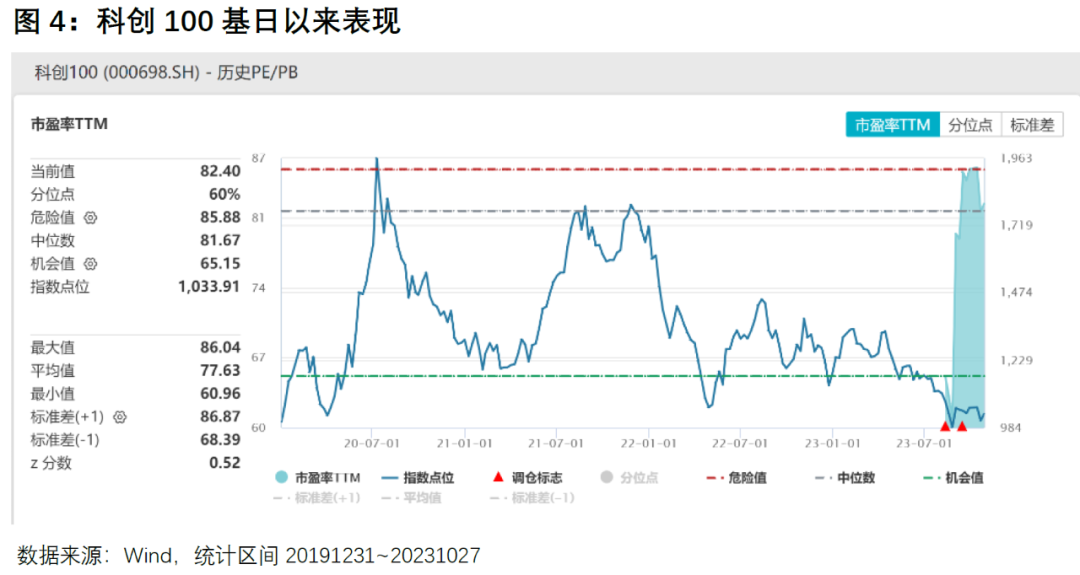

成长股虽好,但其高估值的问题也是让很多投资者不敢下手的原因。但是,经过去年以来市场的一波回调之后,当前科创板以及科创100指数已经进入性价比较高的配置区域,底部捡漏的机会来了。

Wind数据显示,在本轮回调中,科创100最高调整幅度已经接近30%,估值也已经处于合理水平。而在历次市场出现反弹的阶段,科创100均涨幅居前,高弹性的特征相当突出,随着股市回暖,科创100有望再次扮演反弹先锋的角色。

05

高科技的高胜率投资法

从基本面的情况看,科创100的成份股也表现出了较高的研发强度和业绩成长性。

根据2023年中报披露,指数100家成份股企业的研发支出总额同比增长16.4%,占营业收入比例平均为34.1%,并且合计拥有6万人以上的研发队伍,研发人员的平均占比为31.3%。

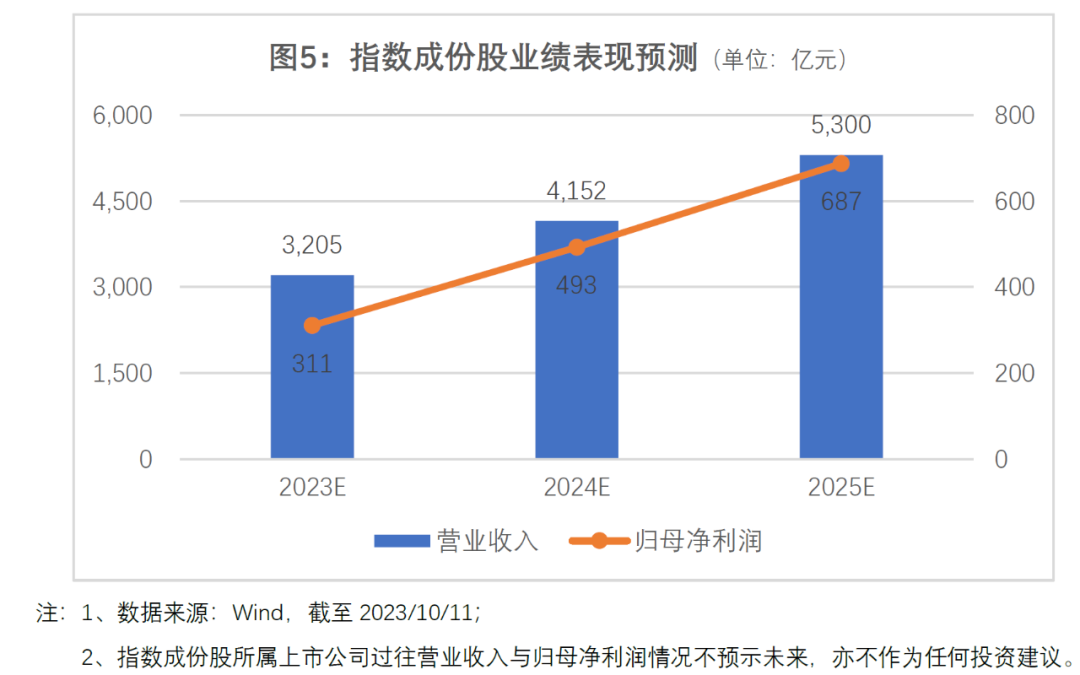

同时,指数成份股的业绩成长潜力较为突出。截至2023年10月11日,Wind数据显示,2023-2025年成份股营业收入年均复合增速预计达28.6%,归母净利润年均复合增速预计达48.7%。

怎么样才能更好地分享到科创板硬科技、高成长带来的投资机会呢?

在《超级强势股》一书的附录中,肯费雪列示了1983年道指成分股30家公司,但是,到2023年,这30家公司里面依然存留在道指成分股的仅剩下5家,淘汰率高达83%,而存活率约17%。

也就是说,要在众多股票当中,找到基业长青的伟大公司,其实并不容易,而对科技股投资来说就更难了。

对普通人来说,解决这一难题的方法之一,就是可通过指数投资分散风险,将“硬科技、高成长”一键打包,用高胜率的投资方式捕捉科创板的投资机遇。

目前,市场上已经有7只跟踪科创100的ETF获批发行。

目前已获批发行的跟踪科创100的ETF

风险提示:基金投资有风险,入市需谨慎

财商侠客行

仗剑走江湖,飒沓如流星

黄衫女侠|文

财商侠客行|出品

END