上一期在全市场筛出江峰掌舵的信诚多策略混合后,有网友说中信保诚基金还有一位比较有特点的量化实力基金经理,提云涛。

(中信保诚基金 提云涛)

这是一位公募量化领域的资深人物,甚至不客气的说,他是A股起步较早、从业时间很长的量化研究老江湖之一。

提云涛是复旦大学经济学博士、数量经济学硕士、数理统计学士,有着极强的复合专业能力,1998年毕业后便开始从事量化投研。

先后担任中信证券金融工程总监、平安资产管理有限公司量化投研部总经理、申银万国金融工程总监等,多次荣获权威奖项。

2015年6月加入中信保诚基金,现任量化投资总监、基金经理。

25年的量化经验,证券从业经验23年,投资管理经验9年,卖方与买方双重的经历赋予提云涛对量化不同的看法。

说到量化投资,很多人会把它和冷冰的机器模型挂钩,觉得是编制好模型,电脑发出信号,最终决定投资行为。

提云涛不这么认为,在他的眼中,这种人为的割裂其实是对量化投资的误解,量化投资同样可以秉承价值投资理念。

他更愿意把量化作为一种工具,即把主观的投资理念、投资策略客观化、模型化,通过人机结合,相互反馈,实现共同优化。

因此,在基金管理中,提云涛秉承价值投资的理念,坚持通过“主动+量化”的模式,来挖掘出估值合理、稳健增长的优质个股,从而力争为投资者挖掘长期稳健、可持续的超额收益。

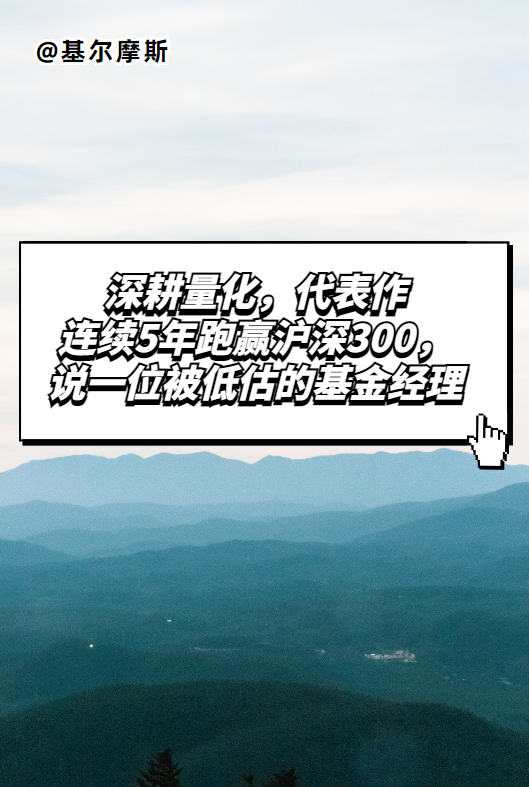

管理期限较久的信诚量化阿尔法股票以稳定超越业绩基准(沪深300指数收益率*95%+银行活期存款利率(税后)*5%)为目标。

自2017年7月12日成立以来,信诚量化阿尔法A累计收益58.53%,同期业绩比较基准回报5.10%、沪深300指数涨幅4.68%,超额显著。(数据来源基金定期报告,截至2023/6/30)

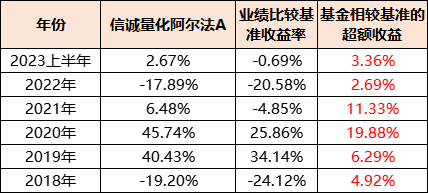

数据来源:基金定期报告,沪深300数据来源:Choice,截至2023/6/30,基金的过往业绩不代表未来表现

成立后的每个自然年度都跑赢业绩比较基准。

数据来源:基金定期报告,业绩比较基准:沪深300指数收益率*95%+银行活期存款利率(税后)*5%,基金的过往业绩不代表未来表现

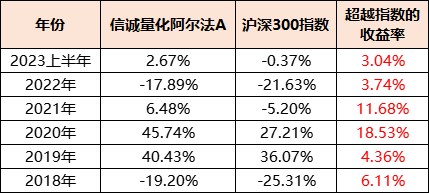

相较于沪深300指数,仍旧是年年跑赢。

基金数据来源:基金定期报告,沪深300指数数据来源:Choice,截至2023/6/30,基金的过往业绩不代表未来表现

要知道从2018年-2023年,A股波折不断,走出了多样化行情,2018年、2022年的全年回调,2019年、2020年公募大牛,2021年的风格切换,再到2023年的震荡。

但是,信诚量化阿尔法A都实现了稳定的超额输出。

这主要得益于两点:

(1)控制风险,既考虑业绩基准又考虑追求收益

在对标沪深300后,提云涛在追求超额的时候给自己设定了很多尽量控制风险的限制条件,例如严格控制行业偏离度、市值偏好等。

(2)优选个股

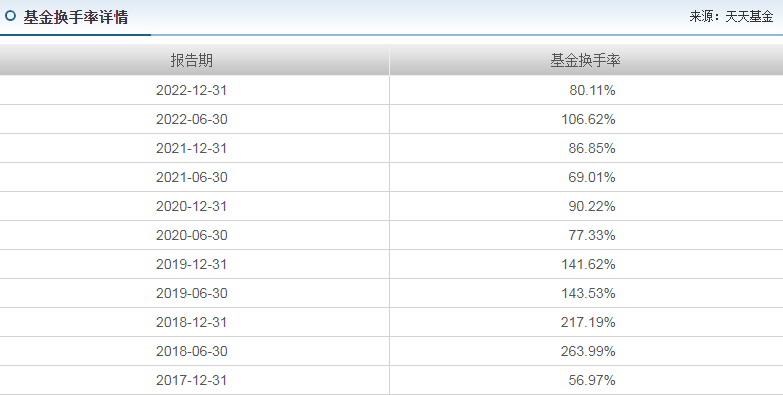

信诚量化阿尔法股票的基金换手率不高,在量化基金中甚至可以说比较低。

数据来源:基金定期报告

这就要求提云涛对个股进行精选。

面对众多的股票,他侧重于基本面指标,对估值、成长、业绩、盈利质量等数据进行总结、分析,找出统计规律,选择符合模型标准的标的进行配置。

梳理前十大重仓股能够发现,自2022开始,新能源、制造业等中游行业,在经过一轮牛市后,进入高估值、高开支的状态。

而尽管在沪深300指数的前十大中有相关的行业龙头公司,但在信诚量化阿尔法2023年一二季度的前十大重仓股中,并没有新能源公司的身影,也因此可能一定程度避免了受到其行业波动的影响。

这样一只对标沪深300指数,每一年度收益都优于沪深300的产品深受机构的青睐。

2022年报显示,信诚量化阿尔法股票A的机构持有比重达到81.70%。

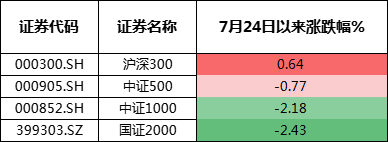

7月24日重磅会议以来,市场风格有所变化,沪深300走强,而国证2000、中证1000走弱。

数据来源:Choice,截至2023/8/15

ETF市场某只跟踪沪深300指数的产品甚至规模超过了千亿,市场对沪深300指数的关注度提升。

事实上,自2021年调整以来,沪深300指数确实沉寂太久。iFinD数据显示,截至8月15日,最新估值PE-TTM(剔除负值)是11.04,处于上市以来21.85%历史分位,低于中位数12.66。

业绩比较基准含沪深300指数的信诚量化阿尔法或可关注未来表现。