#10月你进行了哪些投资操作?#没有硝烟的战争随时在打响,自主可控势在必行,新兴科技产业必将成为重要的发展方向。正是在这样背景下,科创板应运而生,突出和坚守“硬科技”定位,主要服务于符合国家战略、突破关键核心技术、市场认可度高的科技创新企业。作为国家支持高科技创新企业的重要阵地,不论是科创板中的半导体抑或是医药生物、机械设备等行业,在未来的成长性毋庸置疑。

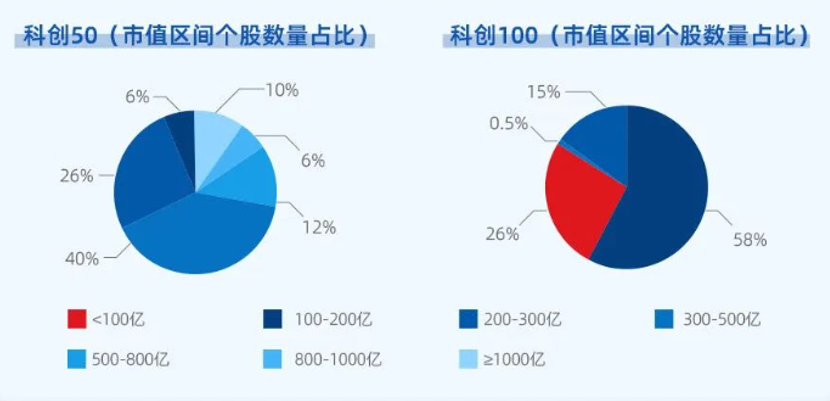

科创100指数作为科创板第二只宽基指数,囊括了科创板中层市值和流动性较好的100只优质标的,其中超八成公司市值低于200亿元,中小盘成长特征鲜明,与科创50指数形成显著差异。科创100公司所处产业更加年轻,投资科创100指数,能较好地把握这些公司从小到大的成长机会。

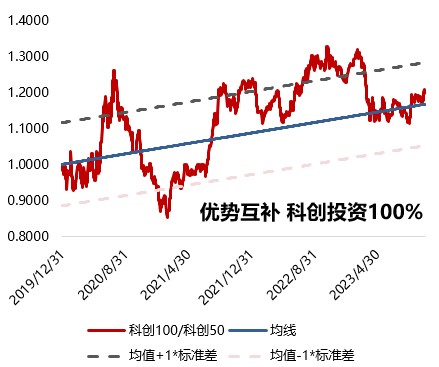

科创100指数是科创板第一只,也是目前唯一一只中小盘风格指数,市值下沉,与科创50指数形成有效互补。

自此科创领域的投资之“戟”锻造完成,如果说科创50是戈,用于勾与啄,那么科创100就是矛,用于刺与割,那么当二者相遇,便化而为戟,显著提升了科创投资的战斗效能。

科创投资,修我戈矛

市值风格的“戈”与“矛”,科创板的“沪深300”+科创板的“中证500”

科创50和科创100编制定位清晰,成分股无重合。科创50指数是由科创板中市值大、流动性好的50只股票组成,是科创板中的大市值“基石”,可将其视作是科创板中的“沪深300”

而科创100则是在科创50样本以外,选取市值中等且流动性较好的100只证券作为样本,其中57只成分股市值位于100-200亿元区间,代表科创小盘成长风格,与科创50互为补充,可其理解为是科创板的“中证500”。

成分股的“戈”与“矛”,科创龙头+细分冠军&潜力黑马

从成分股来看,科创50聚焦科创板龙头标的,包含多只千亿市值股,不少耳熟能详,比如华为的重要伙伴、“中国芯”制造龙头中芯国际、领先的办公软件供应商金山办公、半导体设备龙头中微公司等等,在科创摇篮的孵化下如今已然星光熠熠。

而科创100聚焦高成长科创黑马,捕捉新锐潜力与成长机会,具体汇集了三类标的:

一是细分领域龙头,如睿创微纳、惠泰医疗,这些公司在各自赛道中竞争力很强,业绩增速也较高;

二是潜力黑马,如铂力特主营的3D打印领域,正处于发展早期,未来有望跟随行业一同发展,成长空间很大;

三是二线龙头,如孚能科技,尽管在锂电板块不如宁德时代市占率那么高,但是当板块风险偏好提升时,这些二线龙头标的往往弹性更大。

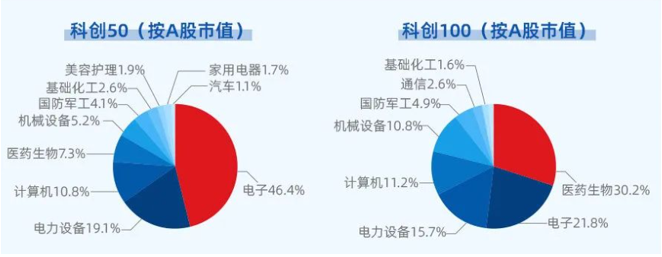

行业分布的“戈”与“矛”,科创-电子+科创-医药/均衡

科创100第一大权重行业为医药生物,占比31%,而科创50指数中医药生物板块仅占比4%;科创50指数第一大权重行业为电子,占比达52%,而科创100指数电子板块占比仅为19%。

此外,科创100指数在机械设备、国防军工等领域权重占比均较高,与科创50 指数形成了较好的行业互补。除了权重行业有差异外,科创100指数行业分布更加多元均衡。

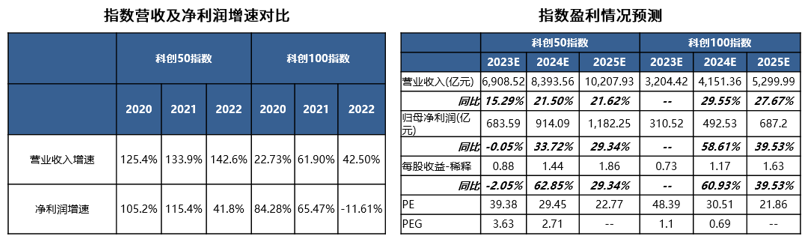

盈利情况的“戈”与“矛”,盈利抗风险性更强+盈利弹性更大

营收方面,科创50指数营收增速更加稳定,保持在120%-140%水平;而科创100指数营收增速在2021年升高后,2022年增速又有所回落。

净利润增长方面,尽管两只指数在盈利下行周期中,2022年净利润增速都有所下滑,但是科创50指数还是能够保持增速为正,而科创100指数2022年净利润同比为负。

从Wind预测数据来看,由于科创50指数成分股均为大市值标的,从营收、归母净利润预测的体量来看,显然更加占优;但是,市场预期科创100指数2024、2025年的营收、净利润同比增长率更高。

戈矛合体,化而为戟

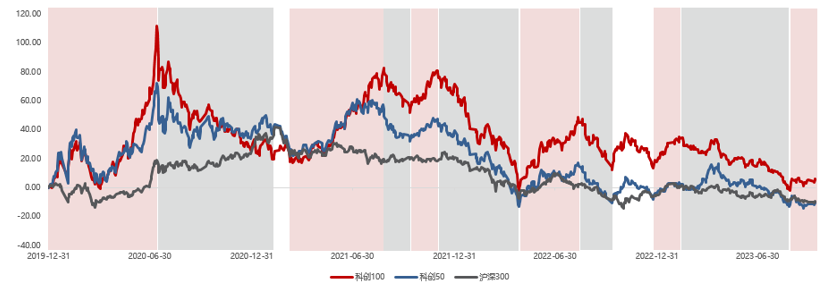

不同的市值风格、成分股、行业分布、业绩表现催生了不同的行情差异。

统计发现,由于科创 50 指数汇集了科创板上市值较大的公司,具备明显的“大盘蓝筹”特征,且具有更好抗风险能力,盈利增长的空间大、稳定性强,自基日以来历次指数调整行情中,科创50指数回撤都要小于科创100指数。

因而更适合长期看好科创板龙头标的投资价值、看好国家科技创新长期战略的投资者,可以买入并相对较长时间持有,从而分享成分股股价上涨带来的收益。

而由于科创100指数汇集了科创板上市值中等、流动性较好的标的,从指数表现来看,自基日以来历次指数上行行情中,科创100指数同区间收益均优于科创50指数,展现出更强的爆发力。

因而对于一些短期内看好科创板价值、想要阶段性参与、获取波段收益的投资者,科创100ETF是一个非常合适的工具型产品。

科创100和科创50指数相对走势呈现一定周期性,均值回归策略效果较好,也就是说共同配置能够起到优势互补的作用。对于投资者来说,科创50+科创100=戈矛合体,化而为戟,战力升级,无疑是拥有了更强的科创投资武器。

一戟在手,驭器有道

从中长期组合配置的角度来考虑,科创板的定位、行业分布特点比较鲜明,符合经济发展大方向,是未来很长一段时间A股重要的投资阵地,并且和其他板块的A股宽基指数在风格上形成互补。

因此科创100ETF的上市能够从组合配置的角度实现一个多元化的补充,是较优的底层资产。目前科创板总市值占全部A股总市值7.5%左右,所以在整个权益资产中,如果计划投资科创板不妨按照5-8%的比例进行配置,先试试水,随着对科创板的不断了解再逐步增加仓位。

从组合配置的角度来考虑,科创板的科技属性较为突出,有利于和其他板块的A股宽基指数形成补充,实现一个多元化的配置和补充。

通过核心卫星策略来进行配置,核心是像沪深300ETF这样的偏蓝筹的宽基,卫星则是科创100ETF、科创50ETF这样聚焦新兴产业的科技宽基。同时顺应市场,通过核心仓位和卫星仓位的跷跷板配比动态调整,如果求稳一些,就提高核心仓位占比,如果偏激进,则增加卫星仓位占比,配置出更具进攻或防守的组合仓位。

定投的收益率会因中间买入成本的不同而不同,因此净值波动较大的基金更加适宜定投。和主板相比,科创板有着更高的波动率。所以分批或定投配置是较优的操作选择,市场波动时,以较平均的成本获取筹码,一旦市场开始反弹,即可获取收益。投资方式的优化一定程度能平滑波动,同时也不会错过科创100指数长期投资机会。

当前科创板整体PE-TTM剔除负值从最初的80多倍回落到38倍,分位数仅15%。(数据来源:Wind)极端的环境催生了极端的估值,也带来了未曾有的机遇。

我们国家正处在从高速增长迈向高质量发展的转型期。在这一轮周期中,科技创新已成为我国拉动经济增长的新引擎,科技创新企业是产业升级中坚,这些企业所受政策支持力度强,长期投资机会大。在政策支持科技创新发展、多数行业处在估值重塑周期等利好背景下,科创100指数有望吸引更多中长期资金流入,当前具备长期配置价值。

在当前外部环境复杂的市场环境下,自主可控有望重回市场主线,相关事件催化也较多。医疗器械、半导体、创新药等是我国产业起步较晚、逐步在内外部环境变化下迎来发展机遇期,今后有望后来居上的赛道;而5G通信、锂电池、光伏等是我国技术沉淀深厚,持续保持先发优势的赛道。根据申万二级行业分类体系,科创100指数深度挖掘科创板中小市值估值洼地,重点布局半导体、医疗器械、锂电池、创新药、光伏等我国自主可控优势显著或将要演绎的赛道,科创100当前配置价值显现。

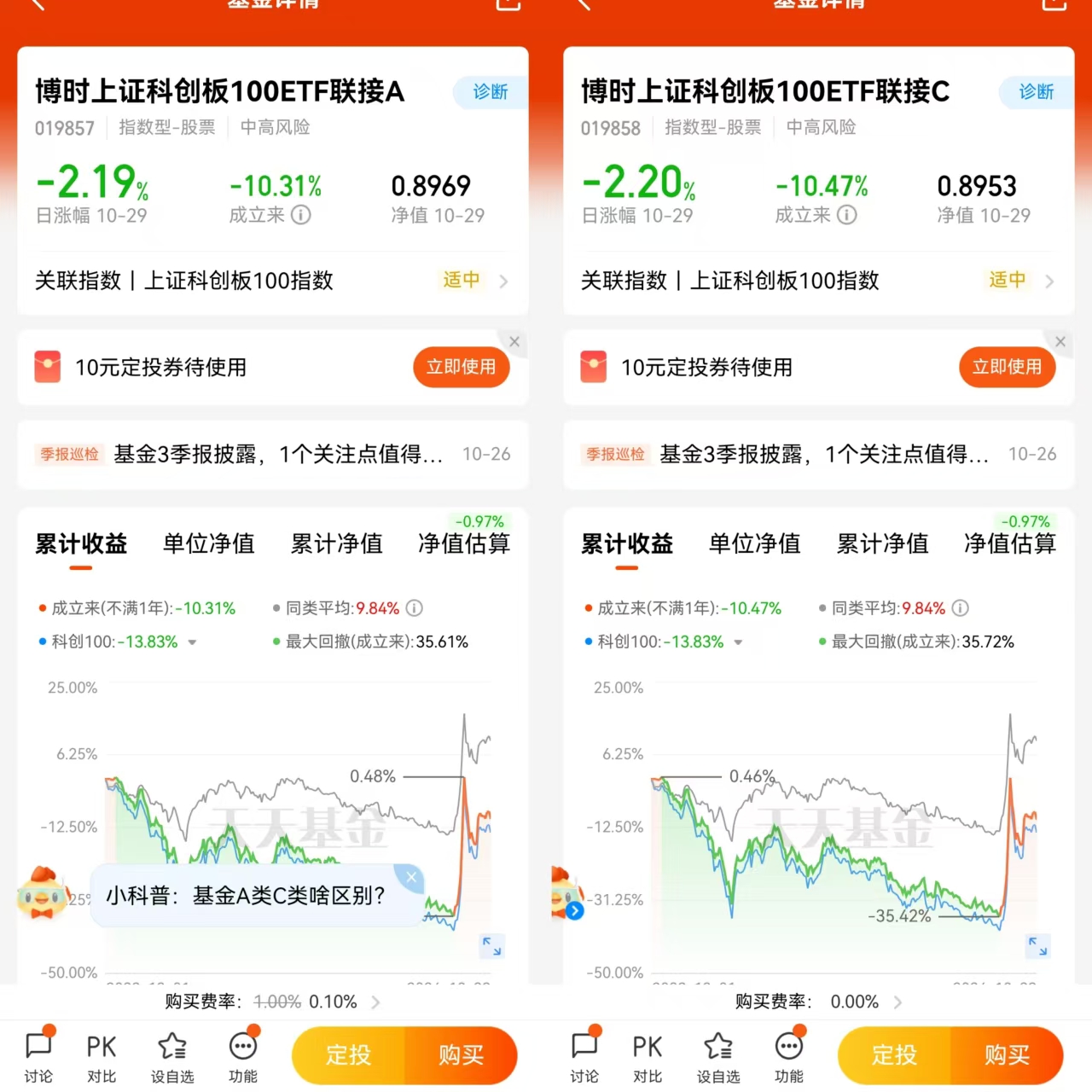

博时上证科创板100ETF联接(A类:019857,C类:019858)基金主要通过投资于目标ETF,紧密跟踪科创板100指数,追求跟踪偏离度和跟踪误差最小化。基金力争将日均跟踪偏离度控制在0.35%以内,年化跟踪误差控制在4%以内。

业绩方面看,博时上证科创板100ETF联接A成立以来长期回报排名亮眼。截至10月28日,近六月、近三月净值增长率分别为:7.57、28.70%。近六月、近三月总回报分别排名同类基金前列。除了收益率外,夏普比率也是优于同类多数的基金,表现还是非常优秀的。未来虽然可能会出现调整,但长期依然值得关注。同时通过定投的方式淡化择时,同时分散投资组合的风险,相比一次性买入来说确实是更优的选择。

投科创,选科创100!投科创100,选博时上证科创100ETF联接!@博时基金