辞旧迎新,大A醉倒。

2024最后一个交易日,大跌收场,破了近9年最后一天不跌的记录;今天新年首个交易日,大盘迎来百点长阴,开门红行情泡汤。

好在,咱们的指数抄底策略是不怕跌的,跌越多,买入越划算。

上两篇文章,老司基分别给大家分享了2025最值得抄底的宽基指数和行业指数,今天为该系列最后一篇文章,我们聚焦的是策略指数。

策略指数,也叫Smart Beta,大白话翻译就是“聪明的贝塔”,近几年已经逐渐步入大众视野。简单理解,Smart Beta是升级版的指数投资,即在跟踪既定指数的基础上,纪律性地使用某种策略进行增强,以求获得超额收益。从广义上来说,采用非市值加权或非传统选股方式的策略均可被归类为Smart Beta。

我们知道,宽基指数和行业指数大都采用市值加权方式编制,也就是市值越大,这只股票在指数中比重就越大,而策略指数则不然。策略指数主要采用非市值加权方式,如基本面加权、股息率加权等。

A股市场策略指数种类非常多,最常见的策略因子有:红利、价值、低波动、基本面和成长等。另外,还有等权、动量、高贝塔等。

崭新到来的2025年,哪些策略指数值得我们抄底上车呢?

01,稳健防守:中证港股通央企红利指数(931233)

被视为市场无风险利率的10年期国债收益率当前降至1.62%附近,更加凸显高股息红利策略的配置价值。在全球利率下行,资产荒的背景下,红利资产具有类债券属性,在低利率期间性价比相对较高。

回顾这两年,央企红利类资产是红利行情的重点,参与者机构为主,其最大的关注点,就是这些企业可持续分红。

放眼2025年,高股息驱动的红利投资底层逻辑没有改变,红利资产仍是长期配置上的核心方向之一。另外,后市如果出现小微风格向其他风格切换,红利风格的表现有望再度占优,央国企的投资价值值得关注。

中证港股通央企红利指数,指数代码931233,发布于2017年6月。该指数采用股息率加权,从港股通范围内选取50只中央企业实际控制的分红水平稳定且股息率较高的上市公司作为指数样本。

从市值分布来看,截至2024年12月13日,港股通央企红利成分股平均市值为3113亿元;从市值分布来看,超过56%的股票市值在1000亿以上,市值超过5000亿元的股票占比为22.62%。

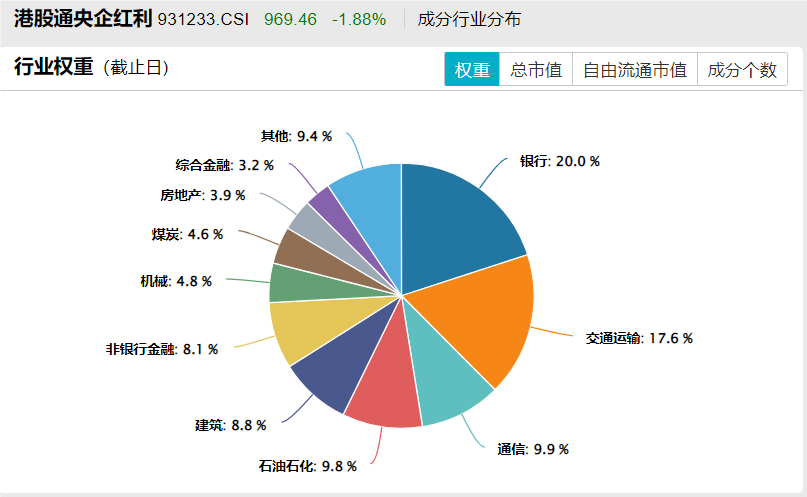

从行业分布来看,港股通央企红利行业相对均衡,前三大行业占比达到47.5%,主要分布于传统行业和高股息相关行业。从指数中信一级行业分布来看,银行权重占比为20%,交通运输权重为17.6%,通信权重为9.9%。

数据来源:Wind,时间截至:2024.12.31

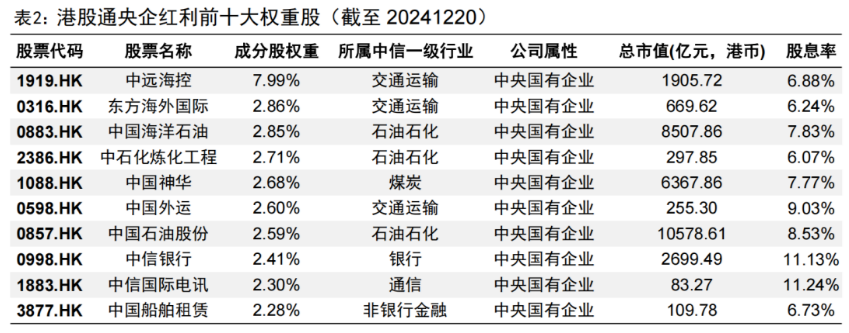

从指数成分股来看,前十大权重股包括:中远海控、中国海洋石油、中国神华、中国外运、中信银行等交运、石油石化、煤炭、银行等细分行业高股息龙头个股,权重合计占比为31.26%,整体而言较为分散。

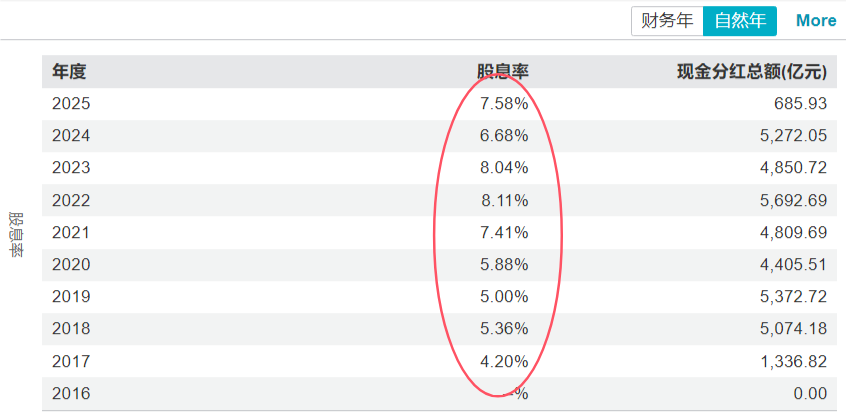

从最新估值来看,截至2024年12月31日,港股通央企红利指数的市盈率(PE-TTM)仅为5.87倍,市净率(PB)仅为0.54倍,估值整体处于近10年来合理偏低区域。其最新股息率达到6.68%,位于近10年高股息区间。

从指数历年的股息率来看,从2018年至今,年度股息率均超过5%。近5年来,股息率均超过6%,2022和2023年股息更是超8%,稳稳的股息分红基本没让投资者失望过。

目前跟踪港股通央企红利指数的基金有8只,跟踪总规模较小,仅为23亿元,看来还有大幅增长空间。场内ETF中,华夏港股央企红利ETF(513910)、万家港股央企红利ETF(159333)为场内双雄,流动性较好;场外基金中,华夏港股通央企红利联接(A类021142,C类021143)规模居前,适合场外定投。

02,聪明进攻:创业板动量成长指数(399296)

924行情以来,成长板块表现非常强势,而创业板最为典型。说到创业板,我们最先想到的指数是创业板指或创业板50,实际上创业板中还有一个长期表现优秀的策略指数值得我们关注,那便是创成长。

创业板动量成长指数,指数代码为399296,由创业板市场中具有良好成长能力和动量效应的50只个股组成,自由流通市值为2.06万亿元。

从策略因子来看,创成长同时考虑了成长和动量两个因子,并非纯粹的“成长风格”指数。所谓成长,是上市公司业绩的增长情况,而动量指的是股票过去一段时间走势的强弱,创成长就是要选业绩增长快、走势强的个股。

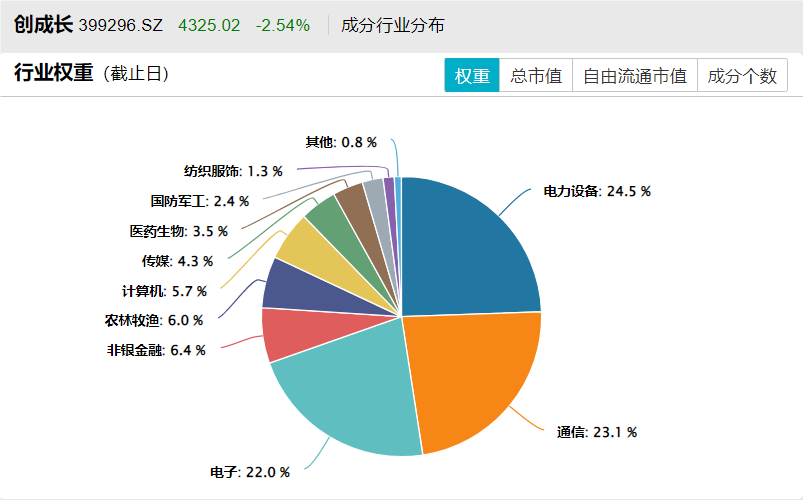

从行业分布来看,创成长优选创业板中的高成长龙头,前三大权重行业包括:电力设备(24.5%)、通信(23.1%)和电子(22%)等,合计权重占比达70%,这些行业均是创业板中基本面优良、成长性突出的细分板块。

创成长指数前十大权重股包括:宁德时代、中际旭创、新易盛、东方财富、蓝思科技、天孚通信等细分领域龙头,前十大权重合计占比为59.45%,集中度较高。

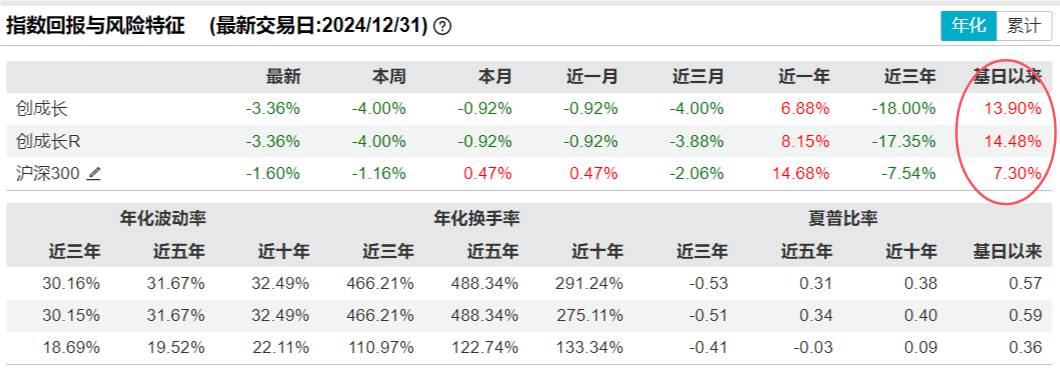

从过往历史业绩表现来看,创成长指数自基日(2012.12.31)以来,截至2024年底,指数总收益高达355.85%,长期年化收益率达13.9%,大幅跑赢同期沪深300指数,超额收益显著。

值得一提的是,创成长是典型的进攻型指数。在2020年和2021年结构性牛市行情中,创成长分别大涨97.14%和20.71%,同期创业板指分别上涨64.96%和12.02%,创业板50指数分别上涨88.74%和16.88%,把两位大哥远远甩在身后。

目前跟踪创成长指数的基金仅有3只,分别为创业板成长ETF(159967),最新规模47亿元;适合场外定投的产品,有华夏创业板动量成长联接(A类007474,C类007475)。

好了,2025年最值得抄底的6大指数,至此全部分享完毕。

如果按照核心+卫星策略配置,老司基给出一个简单的2025指数投资组合,供大家参考,大家可以根据自己的风险偏好进行适当的仓位调整。

核心资产60%(A50指数30%+科创板100指数30%)+卫星资产40%(芯片指数10%+中证医疗10%+港股通红利10%+创成长10%)

挥心之矛,持道之盾,向光而行,等风来。

不管你愿不愿意,2025新战斗已经开始,你准备好了么?

延伸阅读:

#沪指失守3300点,止盈信号还是抄底机会?#

#大消费板块持续走高!还能上车吗?#