#中证A50集结行业龙头#打卡第二十三天。

$工银中证A50ETF联接A$

$工银中证A50ETF联接C$

作为A股今年以来少数较大规模的增量资金,它的投资方向受到关注。中证A50指数投向哪些股票?为什么能在年初冷清的权益市场中做到开门红?未来是昙花一现还是能成为像沪深300一样极具代表性的宽基指数?

带着这些疑问,就让我们一探究竟吧。

01 传统指数编制的掣肘。

长期以来,我较少使用宽基指数作为投资工具,原因是宽基指数在编制上有一些“硬伤”,很难成为长期投资的工具。

一、以市值为美。在通过流动性筛选后,样本权重往往以总市值为基础排序,常见的沪深300、中证500、1000、2000指数均为此类指数。以市值为基础,往往导致成分股的行业出现偏科,那些所处行业空间大的公司会更有优势,比如上证50指数中食品饮料板块占比超过20%;沪深300指数中,银行、非银金融、食品饮料行业的占比均超过10%。

二、追涨杀跌。以流动性和市值作为主要筛选条件,容易产生的结果是,在股票上涨时纳入,股票下跌就剔除。而A股的一个主要特色是,短期股价的贡献更多来自估值的弹性而非是盈利的提升,行业热点轮动导致指数容易被动纳入高估值公司,剔除低估值公司。

比如2020年沪深300指数中电力设备(新能源)占比仅3%,而在经历大涨后,21年新能源历史高点电力设备占比达到11%,除了成分股本身的涨幅之外,更多地是纳入了更多新能源样本股,而经历回调后,目前占比不到8%,充分演绎了追涨杀跌。

02 “聪明指数”中证A50。

中证A50通过编制方法的创新,使其更像是一个smartbeta策略的宽基指数。我愿称之为场内上市的超低费率主动权益基金。

先大致来看整体的编制方法:

1、过去一年日均成交金额排名位于样本空间前90%;

2、所属中证三级行业内过去一年日均自由流通市值排名第一;样本空间内过去一年日均总市值排名前300;属于沪股通或深股通证券范围;在待选样本中,选取过去一年日均自由流通市值最大的50只证券作为指数样本,同时满足各中证二级行业入选数量不少于1只;

3、个股集中度上通过权重因子和除数的调整,限制第一大样本权重不超过10%,前五大样本权重不超过40%;

4、对于样本空间内符合可投资性筛选条件的证券,剔除中证ESG评价结果在C及以下的上市公司证券;

5、定期调整设置缓冲区,在选样方法第(2)步,对中证三级行业内排名第二的原样本,若其自由流通市值不低于相应行业内排名第一证券的80%,且符合其他条件,则仍然选取为相应行业的待选样本。定期调整的样本比例一般不超过10%,除非因未成为待选样本而被剔除的原样本数量超过10%;(减少因短期涨跌而频繁调仓)

亮点一、行业布局均衡,个股集中度分散。

中证A50指数要求成分股中各中证二级行业入选数量不少于1只,这样的设计保证了行业层面的均衡性,覆盖面广;从结果看,指数共覆盖30个中证二级行业,如果以申万行业分类计算,共覆盖了45个申万二级行业。

中证A50指数成分股行业权重位居前五的是:食品饮料(12.52%),医药生物(10.28%),电力设备(9.94%),非银金融(9.73%),银行(6.14%),前五大行业权重占比为48.61%。按照成分股行业数量占比来看,成分股个数靠前的行业分别为医药生物(6只)、电力设备(3只)、电子(3只)、有色金属(3只)、机械设备(3只)、基础化工(3只)、计算机(3只)。

这个优势与其他宽基指数比较更加明显,比如上证50中食品饮料板块占比超过20%,前三大行业权重超过50%,前五大行业占比超过61%,偏科严重,近两年银行、非银金融板块的表现较差也拖累了指数表现;而沪深300的成分股虽然是中证50的6倍,但是两者行业的集中度相似,沪深300前五大行业占比50.4%,且从行业分布看,中证A50在电力设备、医药生物等行业上的占比明显高于前者,更代表国内新经济产业的发展方向。

亮点二、纳入ESG评价,全球资金定价。

中证A50在编制时,引入了ESG(环境、社会和治理)因子,ESG筛选是海外投资中比较常见的手段,因为海外资金大多数是养老、主权基金,除了经济效益之外也会考虑对社会的正向影响,中证指数公司在ESG评价上已经有比较长期且成熟的体系,在编制指数时也可以充分发挥自身的优势;通过剔除 ESG得分较低的企业,有助于降低样本发生重大负面风险事件的概率,从筛选结果上看,超过80%样本ESG评级“在A及以上。

此外,加入ESG也能够增加对海外资金的吸引力,指数编制通过设置互联互通标的(样本股需要纳入港股通)的筛选条件,对外资参与A股核心资产配置提供了便利,最终使得样本股能够全球资金定价,投资该指数的资金面更有持续性。

亮点三、行业龙头,高质量发展代表。

结合十大重仓股数据来看,中证A50指数囊括了中国平安、招商银行、中信证券为代表的金融行业龙头企业,恒瑞医药为代表的创新药的龙头企业,贵州茅台为代表的白酒行业龙头企业,宁德时代为代表的新能源产业链锂电池龙头企业,以及市场关注度持续提升的以长江电力、紫金矿业为代表的公用、周期行业龙头企业。

从财务数据看,这些代表国内各行业顶尖水平的龙头公司盈利能力优秀,整体ROA及整体营业收入同比增速均显著高于上证50、沪深300及万得全A。同时,指数的预期盈利能力与成长性在同类指数中都处于较高水平。

另外,指数样本股的股东回报意识也在上市公司中表现前列。截至2023年底,指数平均股息率为2.7%,2022年平均股利支付率为42.4%,均显著高于市场整体水平。此外,超七成样本公司连续10年分红,体现出较高的分红可持续性。

从指数表现来看,2014年底作为基准日,中证A50指数长期跑赢上证50、上证180、沪深300、中证500等主要宽基指数。截至2024年2月26日,2015年初以来中证A50指数的收益率高达33.48%,显著高于万得全A、中证500、沪深300和上证指数的-9.67%、-8.03%、-5.17%、-4.09%。

03 后记。

九霄龙吟惊天变,风云际会潜水游。从A股动荡到证监领导的变动,这些动荡让中证A50从编制到发行上市的时间点都带有一些特殊的意义。

相比其他宽基指数,中证A50“聪明”的编制方法,使其在结果上对中国经济整体的代表性(行业和个股分布),盈利、成长能力都更有优势,这个smartbeta也将指数所包含的运势显得更加纯粹,某种意义上是新的考核尺寸,也是衡量投资者是否能够创造阿尔法的标准。

所以,我粗浅的认为,未来长期跑不赢中证A50指数的主动权益基金,都没有存在的意义。哈哈!

现在,中证A50ETF联接基金已经与我们见面了,作为普通投资者参与市场的有效手段,我是强烈给大家推荐的!尤其是工银瑞信中证A50ETF联接基金,绝对是一只非常有代表性的产品,作为资深铁粉,我愿意推荐工银瑞信基金公司旗下的工银中证A50ETF联接基金。当下,在整体估值非常低估的时候买入,未来的回报是非常可观的,值得期待!!!

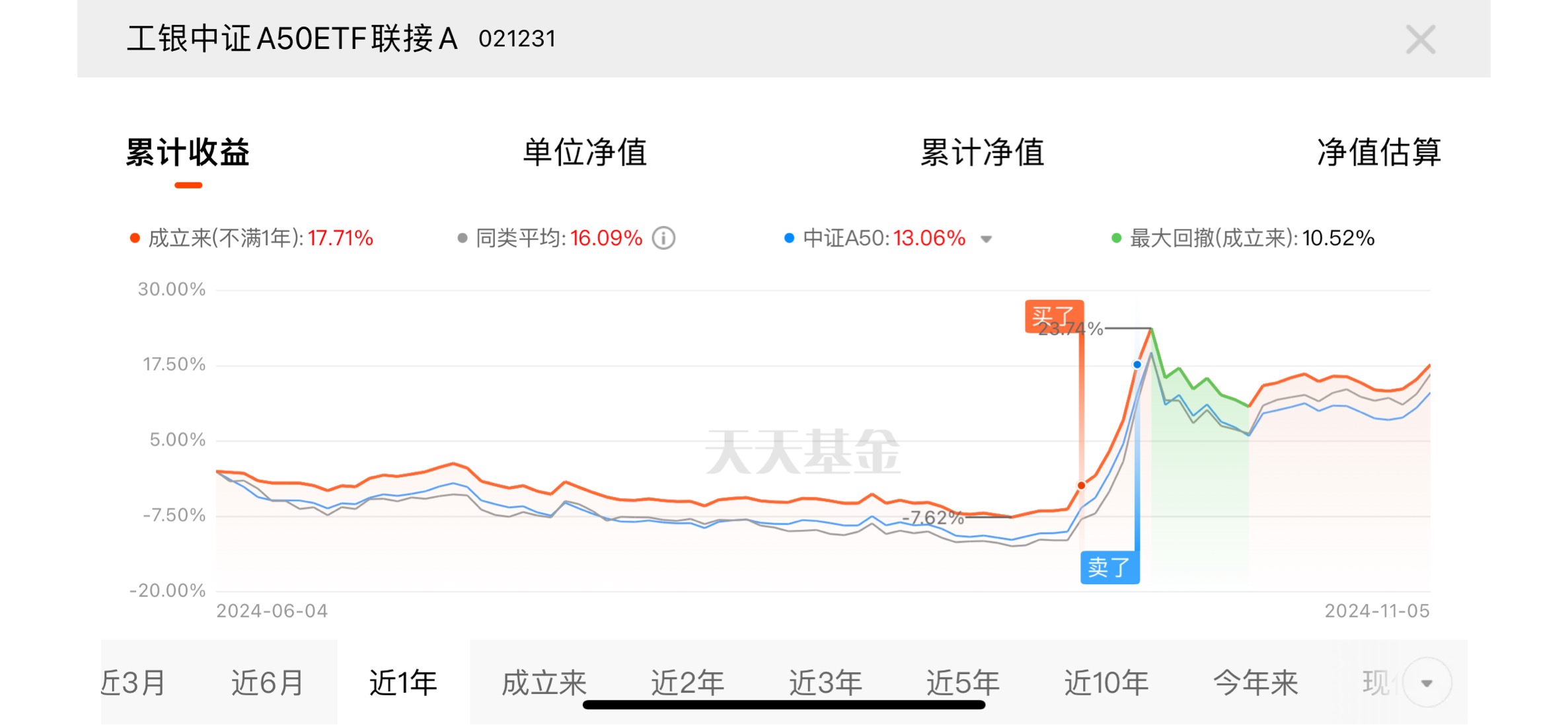

@工银瑞信基金 #晒收益#

#晒收益#