#全市场首只中证A50指数增强来了#随着我国金融市场对外开放进程持续推进,外资已经成为A股市场的重要参与者之一,其中以北向资金尤为引人瞩目。Wind数据统计显示,截至2024年5月20日,北向资金累计净买入超1.8万亿元,持有A股市值达到2.27万亿元,占A股市值的2.84%。

北向资金指的是通过互联互通机制下的沪股通和深股通,从香港股票市场流入中国内地股市的资金。说起互联互通机制的开通,可追溯至2014年年底和2016年年底,沪港通和深港通相继开通。自此,内地和香港两地投资者足不出户就能通过当地券商和交易所买卖对方市场上的股票。

此后,沪深港交易所在两地证监会的指导下,持续完善互联互联机制,包括提升每日额度上限,引入互换通,将科创板股票、同股不同权企业股票、ETF等纳入互联互通,并优化沪深港通日历安排等。作为世界首创的资本市场双向开放模式,互联互通机制发展的近十年间,有力推动内地与香港资本市场的融合与发展,有效提升两地市场的国际吸引力和竞争力,促进两地经济的共同发展,为境内外投资者提供了更加丰富便捷的投资渠道。

作为首个由国内指数公司编制的A50指数,中证A50指数充分考虑到了外资配置A股的需求和趋势,在编制方法中要求成份股必须是互联互通标的,即属于沪股通或深股通证券范围。Wind数据统计显示,截至2024年5月20日,中证A50指数50只成份股中,共有30只成份股属于沪港通标的,20只成份股属于深港通标的。

此外,北上资金对于A股的行业有明显的偏好,传统行业不是北上资金配置的重点,而对新经济相关行业的配置更为青睐,历史上对于消费升级、能源转型等主题的投资都是北上资金关注的重点领域,这也体现出北上资金对于稳健性和成长性之间的平衡有一定要求。而且,北上资金更偏爱对A股的行业龙头股进行配置。中证A50指数汇聚了A股各行业龙头公司,并覆盖了50个中证三级行业,兼顾传统行业与新兴行业,更符合北上资金的选择偏好。

从资金持股情况来看,也印证了中证A50指数深受北上资金青睐。Wind数据统计显示,截至2024年5月20日,中证A50指数成份股沪深股通的持股占自由流通股比例平均值为11.43%,其中有6只成份股的沪深股通持股占自由流通股比例超20%;从资金流向来看,北上资金整体上也在持续加仓中证A50指数成份股。Wind数据统计显示,中证A50指数成份股近半年以来获得北向资金净买入额达199.36亿元,其中有超过50%的成份股北向资金净买入额为正的。

作为中国核心资产的新标杆,中证A50指数自发布以来便持续获得市场追捧。而这主要源于中证A50指数独具匠心地融合了传统市值选样精髓与行业均衡理念,并首次引入ESG投资原则;该指数精选50只行业龙头,这些企业不仅具备强大的议价能力和长期竞争力,而且在所属行业内市值排名均名列前茅。

业绩方面,中证A50指数的历史表现也验证了其投资策略的有效性。2014年12月31日(基日)至2023年底,A50指数年化收益率为5.66%,长期收益领先于其他主要大盘宽基指数,充分体现了其作为核心资产标杆的稳健性和成长性。之所以A50指数能取得更好的业绩,核心原因还是其精选细分行业龙头的选股策略,经统计,A50指数50只成分股中,有44家公司的ROE高于对应的中证二级行业指数的ROE,充分体现了其更强的盈利能力。

指数层面,中证A50指数的净资产收益率(ROE)表现同样亮眼。2020年至2022年,该指数ROE持续超越15%,优于上证50、沪深300等主要大盘宽基指数。这进一步证明了中证A50指数在盈利能力方面的卓越表现。

在投资性价比上,中证A50指数也补充了龙头企业市值扩张与成长空间矛盾的这一投资痛点,通过更精准地下沉行业颗粒度的创新选股机制,捕捉各细分行业龙头的估值崛起空间。

该指数的一个显著优势在于其分红能力。中证A50指数成分股分红能力稳健,历史派息率稳定高于30%,截至2023年底,指数平均股息率为2.7%,2022财年平均股利支付率为42.4%,均显著高于市场整体水平。此外,超七成样本公司连续10年分红,体现出较高的分红可持续性。

结合上市公司后续盈利能力改善,中证A50指数中长期配置性价比颇为突出。当前处于经济结构转型期,后期稳增长政策和新质生产力的推进有望继续加码发力。叠加权益市场估值处于低位以及海外流动性预期宽松的背景下,以中证A50为代表的大盘成长风格在经过近三年的调整之后,中长期配置性价比凸显。

中证A50以及相关ETF产品的推出,是中国经济发展进入新阶段的一个缩影,它不仅为投资者提供了一个全面、均衡的投资工具,也为中国经济的高质量发展提供了有力的资本市场支持。

综合而言,中证A50指数成份股均为互联互通标的,不仅为海外资金配置A股核心资产提供了便捷,也有助于推动我国资本市场的高质量发展。浦银中证A50指增为市场首只中证A50指数增强基金,不只跟踪,更追求收益增强。该基金力争在有效复制目标指数的基础上,通过多因子模型、行业配置模型、事件驱动模型及配对交易模型等各类量化策略力争实现收益增强。

从投资策略上看,该产品主要采取指数增强的策略,通过优选成份股并量化投资的方式,力求在跟踪指数的基础上实现超越指数的收益。这种策略结合了被动投资和主动投资的优点,既能够分享指数的长期增长潜力,又能够通过积极管理获取超额收益。

从投资范围上看,浦银中证A50指增产品主要投资于A50指数的成份股及相关金融工具。A50指数作为代表中国A股市场优质大盘股的重要指数,具有广泛的市场代表性和良好的流动性,为投资者提供了分享中国经济增长红利的机会。

近年来,浦银安盛基金在ETF产品研发上不断创新,已覆盖宽基指数、债券指数、主题指数、策略指数、境外指数及货币基金等类别,并在产品研发和指数编制方面屡创国内先河。公司的专业能力和创新精神在业界获得了广泛认可,持续为投资者创造价值。该产品的管理团队具有丰富的指数与量化产品管理经验,采用多策略的量化投资框架,有助于实现超额收益来源的多样化。从历史表现来看,该产品的基金经理罗雯在指数增强领域取得了显著的成绩,为投资者创造了良好的投资回报。

因此,浦银中证A50指增产品作为一种指数增强型产品,具有投资策略明确、投资范围广泛、管理团队经验丰富等优点,对于希望分享中国经济增长红利的投资者来说是一个值得考虑的投资选择。

此前,德银、高盛、瑞银等多家外资机构纷纷上调2024年中国经济增长预期。在对中国经济投出“信任票”时,外资机构也表示看好中国资本市场的投资机会。其中,高盛分析师在一份报告中认为,整体而言,短期内A股市场的风险偏好可能有所增强,交易环境也将更加有利。在此背景下,北上资金有望持续加仓A股,中证A50指数及相关ETF产品或将长期成为外资配置A股的重要工具。

新“国九条”对上市公司的分红、回购、市值管理上做了较为严格的要求。长期来看,有望上市公司整体提高分红比例,提升市场对A股绩优龙头公司所能带来的回报预期。随着年报披露期推进,自由现金流稳定、分红较为优渥、盈利能力较为出色的绩优行业龙头配置价值或开始显现,以中证A50为代表的绩优龙头指数或取得政策面的有利支撑。

在全球经济大环境不确定性较强的背景下,具备核心优势的公司更易于兼顾盈利与成长。而中证A50所代表的优质企业,更易在外部风险冲击下保有一定防御能力,又能在经济红利不断释放过程中率先成长,长期投资价值凸显。

相对主动权益基金而言,指数增强型基金相对主动权益基金投资一般费率较低,且明确地跟踪市场指数,加之量化投资有严格的纪律性,在行业和风格上发生漂移的概率比较小。

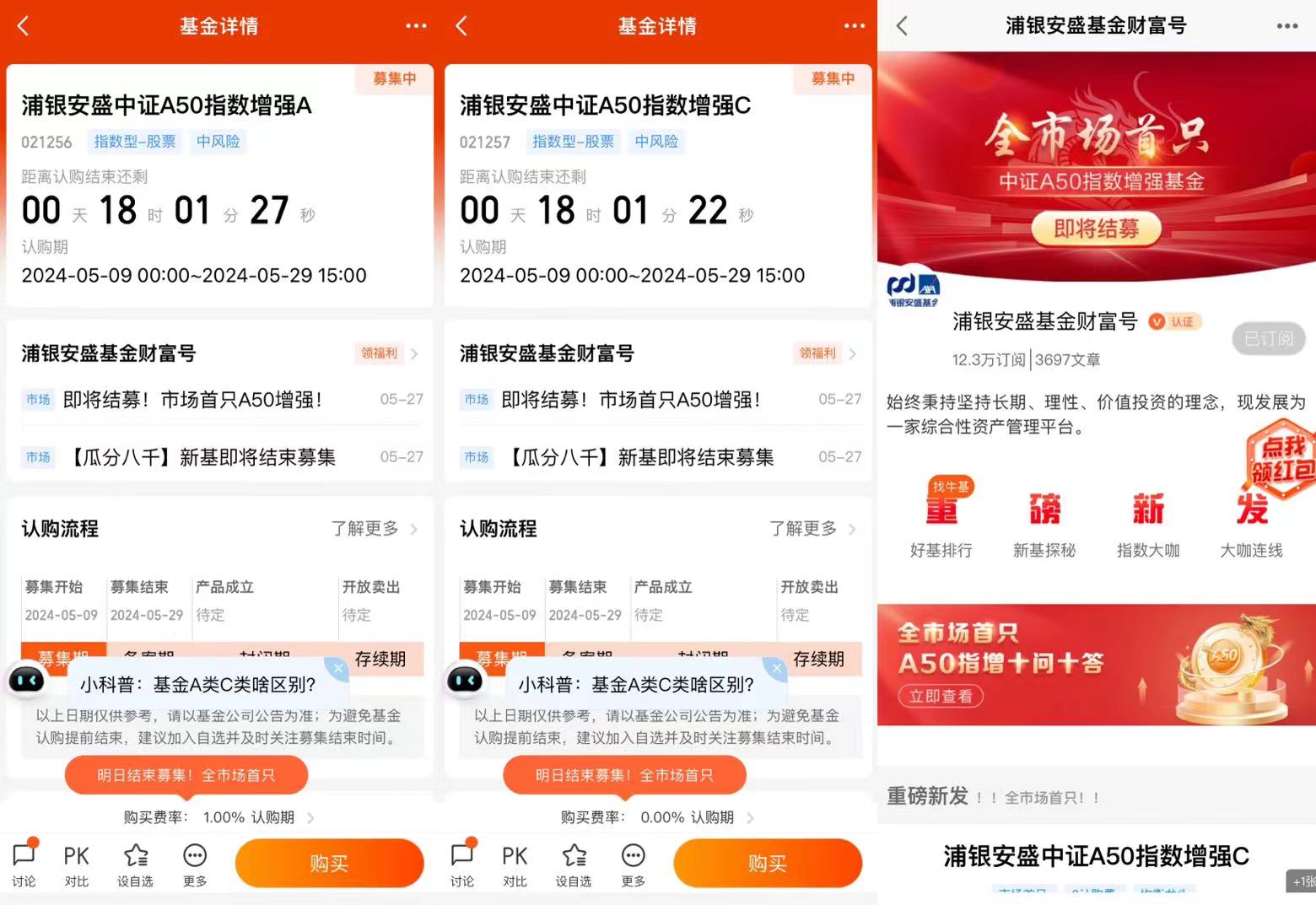

相对应的,主动权益基金的成分股大多依靠基金经理的风格选择,在市场热点分散或者频繁切换的过程当中,指数增强型基金或是较好的选择之一。浦银安盛中证A50指数增强(A:021256,C:021257)紧握A股核心资产。此外其综合费率为目前市场上股票ETF产品中较低水平,这为看好国内核心资产投资价值的投资者提供了便捷的投资工具。@浦银安盛基金