昨天,是巴黎奥运会第六个比赛日,截至目前,中国代表团共获得9金7银3铜,登上奖牌榜第一的位置。

今天,同时也是富国稳健双鑫这只二级债基的首发日,是富国基金固收团队管理的第16只二级债基,拟由资深固收基金经理朱晨杰管理;债、股搭配,以不低于80%的债券类资产打底筑牢安全垫,同时适度配置股票、可转债等含权类资产以增强组合的进攻性。固收、权益资产各司其职、攻守兼备,正是震荡市投资的“减震”利器。

短债、中长债、一级债、二级债,债券产品丰富完备。或许客官对于二级债基不是特别了解,二级债基投资标的资产类别主要分为两类:

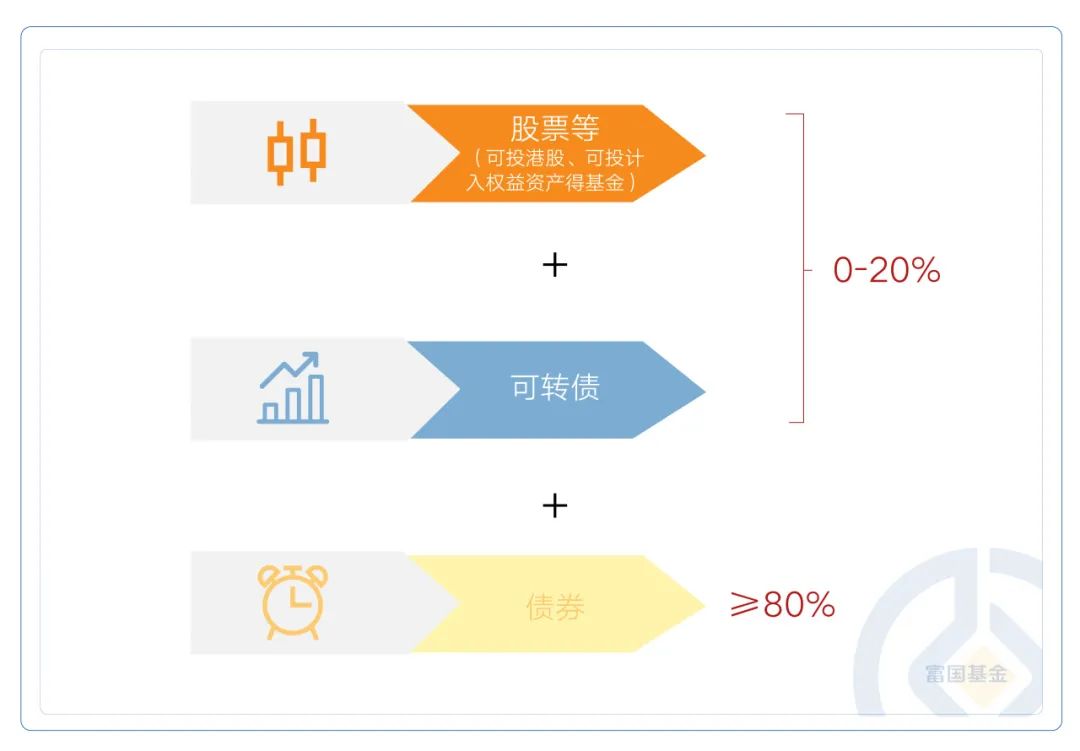

1、二级债基主要投资方向——债券;

2、二级债基次要投资方向——权益类资产。

二级债基中权益类资产,它的标的“内涵”也比较丰富,包括股票、存托凭证、股票型基金、混合型基金等权益类资产及可转换债券、分离交易可转债、可交换债券资产等,是组合获取更高收益弹性的主要来源。

注:具体产品的投资范围请以产品的法律文件为准。

震荡市的“可心”之选

二级债基攻守兼备

权益元素(含转债)的添加,让二级债基的高效资产配置工具的属性更加突出。

一方面,债多股少这种配置使得二级债基在收益率保持相对稳定的同时,通过精选优质权益资产,能助力投资者捕捉权益市场上涨的收益。

另一方面,股票资产部分的比例为0到20%,基金经理可以根据市场变化,灵活调整债券和股票的配置比例,以追求最高的风险收益性价比。

所以说,二级债基是较为高效简便的配置好工具,更有望成为震荡市下的“减震”利器。

投资者不需要参与股债的调配,基金经理会在运作过程中,完成防守和进攻之间的切换。

行至8月,如果有什么是特别要关注的,那就是债基。毕竟,它上半年表现就很好。

主动债券型基金 上半年9成以上获得正收益

Wind数据显示,截至6月30日,全市场5400多只主动型债券基金中,有5145只获得正收益,占比近95%。

近1年债券基金平均收益率较高

银河数据显示,截至6月28日,近1年债券基金的平均涨幅为3.13%;同期,股票基金、混合基金平均收益率在-10%以下。

注:银河数据显示,截至6月30日,近1年、近5年股票基金、混合基金、债券基金的收益率分别为-15.01%、-12.37%、3.13%/25.67%、32.83%、19.45%。基金历史业绩不预示未来。市场有风险,投资需谨慎。

上半年表现亮眼的代表——二级债基

上半年中证综合债指数上涨3.87%,而收益率超5%的主动型债券基金,全市场共有83只。

其中,二级债基占了44只,是所有债券型基金中数量最多的一类。

相比于波动幅度过大的主动权益类产品,债券基金所独属的资产“安全垫”特性,叠加灵活配置股票所带来的“弹性”特质,较为适合中低风险偏好的投资者。

长期维度看:二级债基长期收益体验佳

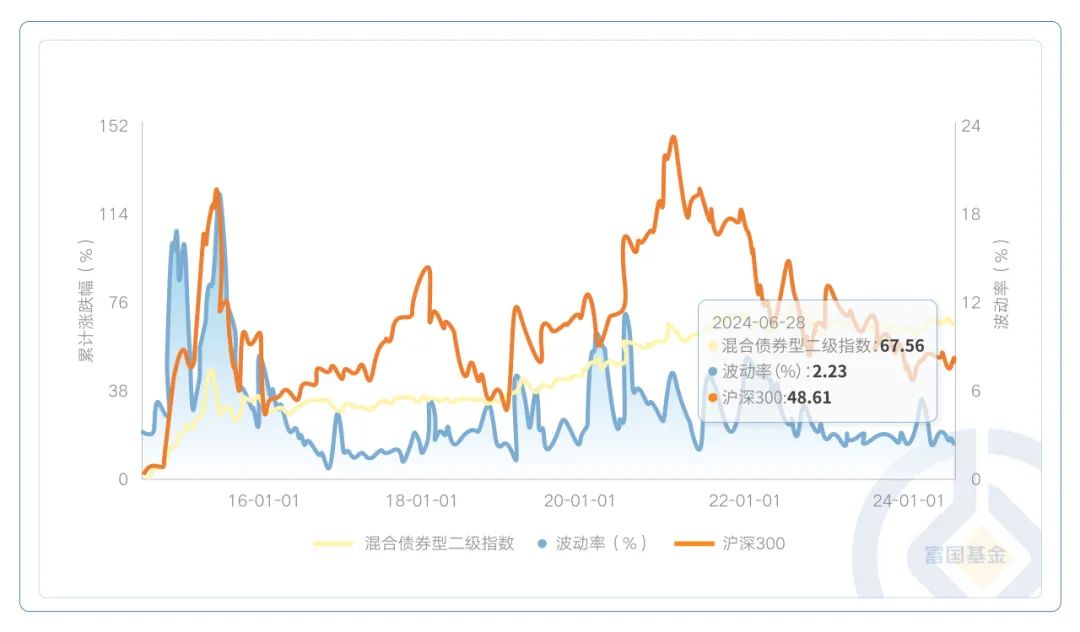

Wind数据显示,截至6月28日,混合债券型基金指数的波动率为2.23%,同期沪深300波动率达48.61%,如下图,长期看,二级债基波动率远低于沪深300指数。

数据来源:Wind,2005/1/1~2024/628。

从历史收益表现来看,自2003年12月31日指数基日以来,截至2024年6月30日,混合型二级指数的累计收益率达360%,远超同期沪深300指数、中债综合财富总指数收益率。

二级债基指数与沪深300、中债综合财富总指数相比:

数据来源:Wind,2005/1/1~2024/6/30。指数收益表现不代表任何单只基金具体收益情况,指数历史业绩不预示未来。市场有风险,投资需谨慎。

由此可见,二级债基在历史波动率远小于股票的情况下,最终整体收益表现依然超越了股票主要指数,深刻揭示了慢即是快的内涵。

当下,是不是配置二级债基的好时点?

恰逢其时,把握布局良机

债券:当下债券收益率已来到相对低位,经济延续温和复苏态势,资金面稳健偏宽松,债牛环境尚未反转。随着美国经济和通胀数据回落,美联储降息周期或将开启。债市可关注货币政策掣肘打开后带来的机会。

权益:A股估值回落至历史低位,目前万得全A市盈率TTM为15.71,分位值为9.98%,市场悲观情绪或使得资产价格偏离合理中枢。叠加政策密集发力,或可静待政策效果。

数据来源:Wind,1999/12/30~2024/7/31。

转债:经过调整,转债股性估值进一步消化,债底支撑进一步增强。叠加权益市场估值整体处于低位,中期维度下,有望发掘结构性机会。

富国稳健双鑫

立志成为二级债基典范——低波固收+

富国稳健双鑫,一只非常纯正的二级债基,它的目标定位也很清晰:低波固收+

先看看它的资产配置思路:

资产配置上以纯债打底,并增配多种权益资产以增厚收益,策略高效清晰、稳健灵活;在严控回撤的同时力争增厚收益。

股、可转债、债等,多类资产各司其职

纯债贡献基底收益

债券占比≥80%,以高等级信用债为主,重视票息积累,不做过多的久期风险和信用风险暴露,扮演好组合的“安全垫”角色。

可转债灵活调整

可转债向下有债底保护,向上有权益带动,有望为资产组合带来更灵活的收益来源。

依据转债市场性价比动态调整仓位,避免介入高价转债,严控下行风险。

权益增强进攻性

灵活配置权益资产,适度提升收益弹性。重视个股的估值安全边际,以估值合理的价值白马为主。

关注消费电子、医药、机械、基础化工、非银,关注港股市场里性价比较高的品种。

低波怎么来?动态调整+均衡分散

二级债基因为配置了一定的股票资产,波动在所难免,对于风险与回撤的控制,对基金经理提出了更高的要求。

拟由资深固收基金经理朱晨杰执掌

多元配置能力突出,风险控制得心应手

富国稳健双鑫拟任基金经理朱晨杰

具有11年证券从业经历,超5年投资管理经验。他在资产配置能力圈多元,先后管理过纯债债基、一级债基、二级债基、偏债混合型基金、灵活配置型基金,具备优秀的大类资产配置能力。

对于权益资产的组合管理与风险控制,朱晨杰具有他自己独到的见解:

1、赚资产低估到合理的钱

投资风格偏左侧,精选明显低估的企业,耐心等待估值回归,从而获取相应的收益。

2、买得贵是犯错误的开始

如果买得便宜,阶段性的逆风并不可怕。选股过程中,会重视资产的估值指标,对于过高估值的资产保持谨慎,尽量避免追涨杀跌对组合带来的伤害。

3、风险厌恶型

严格控制组合的风险暴露程度,以期降低整体的波动。

4、严控回撤、适度分散

通过不同类资产的估值及隐含回报率做大类资产再平衡;避免各类资产在市场巨幅波动时产生的共振对组合净值的伤害。

无论是个股还是个券,自下而上跟踪标的资产的基本面变化;对于基本面恶化的主体做好及时的应对,投资标的做好适度分散。

“+”得很丰富,覆盖港股、ETF等

富国稳健双鑫还有两大特色值得关注:

1、可投港股 搭上港股机遇

投资于港股通标的股票的比例不超过股票资产的50%。

港股在互联网、新经济等细分行业领域具备一些稀缺性标的,能与A股形成互补,当估值合理并出现较好的投资机会时,有望为组合增厚收益。

2、可投ETF及股票型基金等 进一步分散风险

持有其他基金的市值不超过基金资产净值的10%。

当一些波动性较大的行业出现潜在投资机会时,相比股票,通过基金参与的风险收益比可能更高。

本基金投资于全市场的股票型 ETF 及基金管理人旗下的股票型基金、计入权益类资产的混合型基金。

注:本基金实际运作情况,请以相关信息披露内容为准。

富国稳健双鑫,正如其名,展现了其独特的双重优势:

首先,它采用了一种精心设计的多元化资产配置策略,涵盖了债券、可转债、股票(包括个股、ETF、股票基金等),旨在实现风险分散和收益最大化。

其次,该基金拟由资深基金经理朱晨杰掌舵,他在固收+投资领域的丰富经验和杰出的选股选券能力,结合其在组合风险管理和回撤控制方面的成熟策略,有望在波动的市场中,力争为投资者带来低波而高效的配置工具。

实力干将朱晨杰掌舵

力争打造低波固收+

富国稳健双鑫债券

A类:021548;C类:021549

正在发行中!

$富国稳健双鑫债券A(OTCFUND|021548)$

$富国稳健双盈债券发起式C(OTCFUND|016720)$

#7月收官 你的收益如何了?##晒抱蛋收益##8月份该如何投资操作?#

风险提示:本资料仅为宣传材料,若有变动,请以本公司最新发布公告内容为准。基金有风险,投资须谨慎。请详细阅读本基金的《招募说明书》和《基金合同》等法律文件。本产品由富国基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。基金管理人端本基金的风险等级为R2。建议投资者详阅基金合同等文件,根据自身的风险承受能力审慎作出投资决策。

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。