悄悄地,曹名长的业绩好起来了!

作为一名从业近15年的老基金经理,曹名长这几年业绩波动比较大,前两年跑输平均不少,一度饱受诟病,心理素质不好的话,估计要被基民骂到抑郁,好在老基金经理大风大浪见得多。尽管备受质疑,我自岿然不动,老曹依然坚持自己的投资信仰。

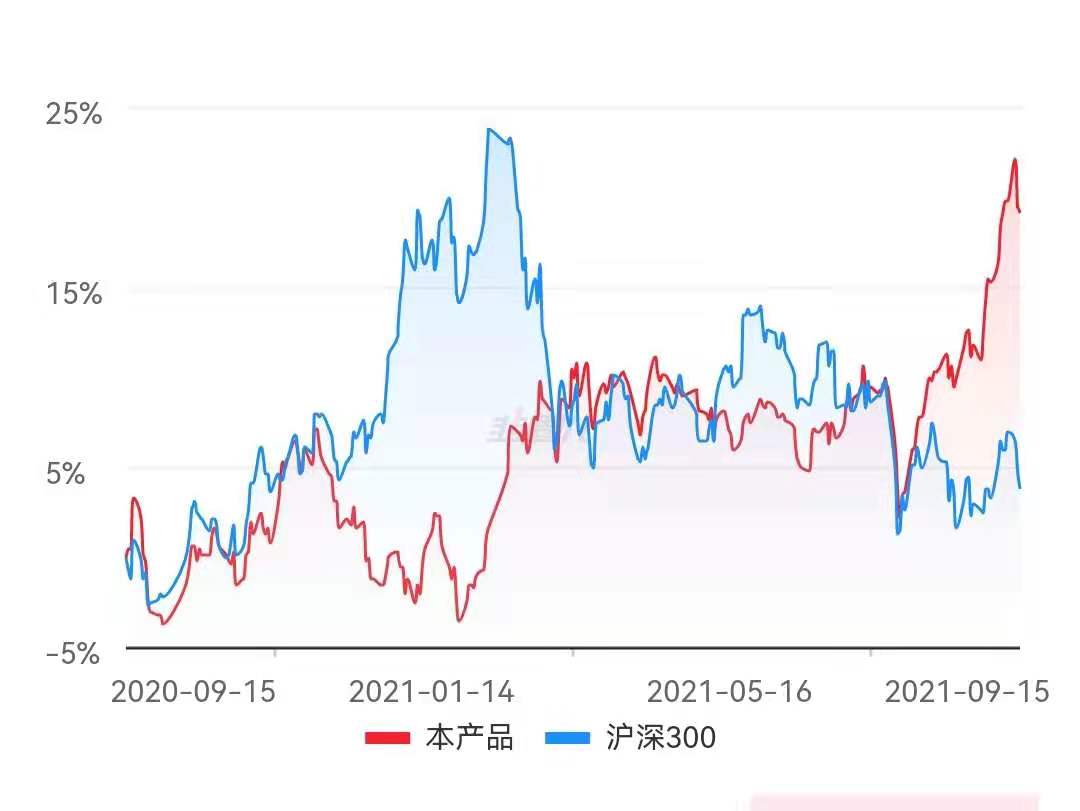

我们说,投资里并没有什么YYDS,有的永远是周期轮动和价值回归。今年老曹的业绩似乎又好了起来。下图是老曹的代表作中欧价值发现近一年的表现:

那么,从老曹的起落背后,我们能得到哪些关于基金投资的启示?

中欧价值发现是曹名长2015年到中欧基金后,管理时间最久、规模最大的基金。本文的分析就以该只基金为例。

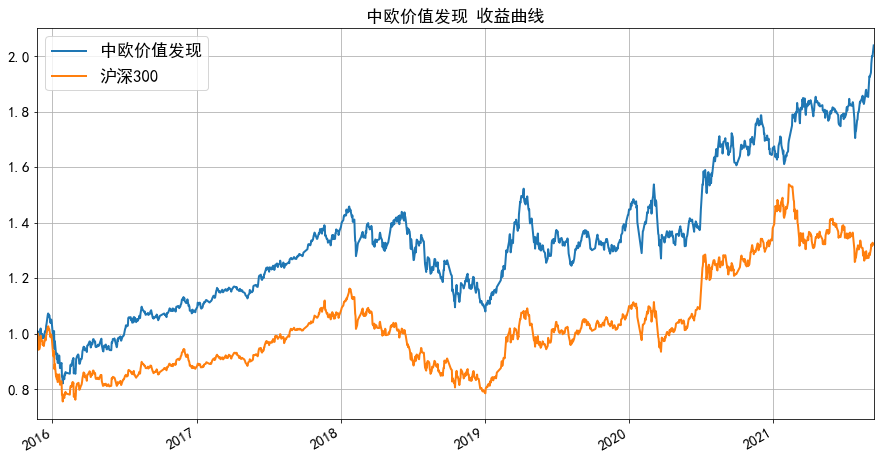

中欧价值发现发行于2015年11月,截止2021年9月13日,5.8年时间,净值翻了一倍,年化约13%,总体业绩中规中矩,虽然比不上一线明星基金,但相对沪深300还是跑赢了许多:

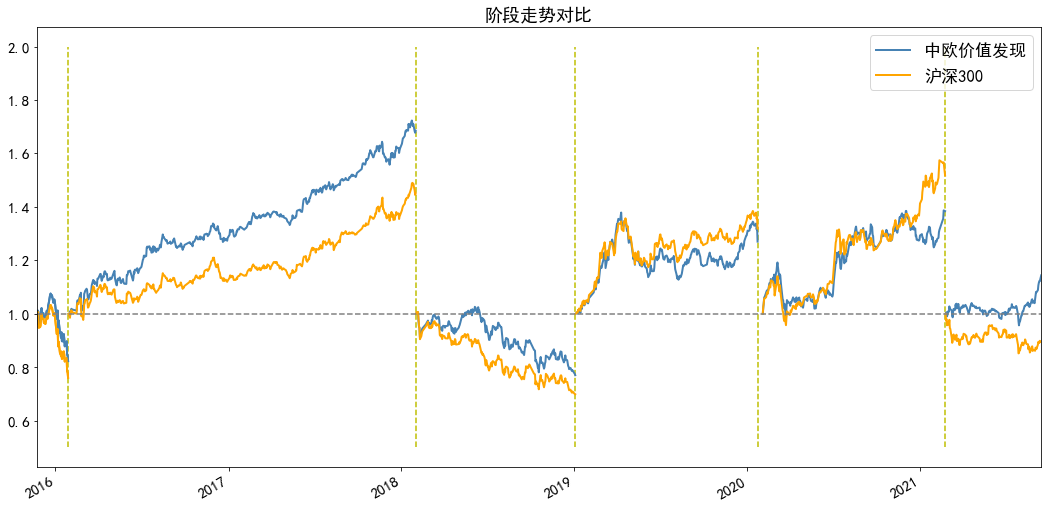

分阶段看,基金跑赢市场主要在这3个时期:2016-2017的结构牛市,2018大熊市和2021年春节后。2019年略跑输,2020年至2021年春节大幅跑输:

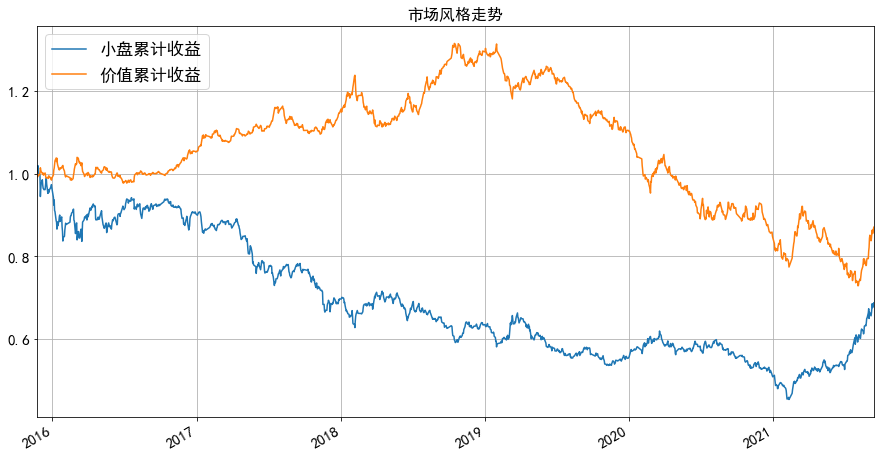

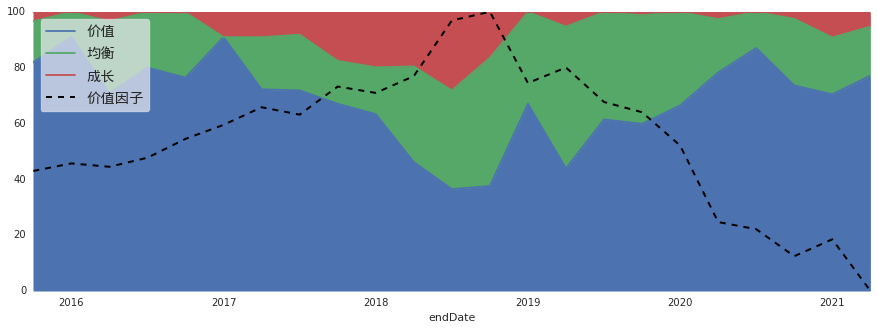

曹名长一直是深度价值的代表人物,作为一个久经考验的老牌基金经理,他的投资理念和风格总的来说是比较稳定的,跑赢或跑输的主要原因更多要从市场变化来考虑。2016年至今,市场在价值-成长、市值两个维度的风格变化是这样的:

上图橙线代表市场价值股相对成长股的强弱,上行表示价值股占优,下行表示成长股占优。2016-2018年,市场上的价值股有一定的优势,2019-2020,成长优股势非常明显,2021年则处于震荡之中,强弱不明显。

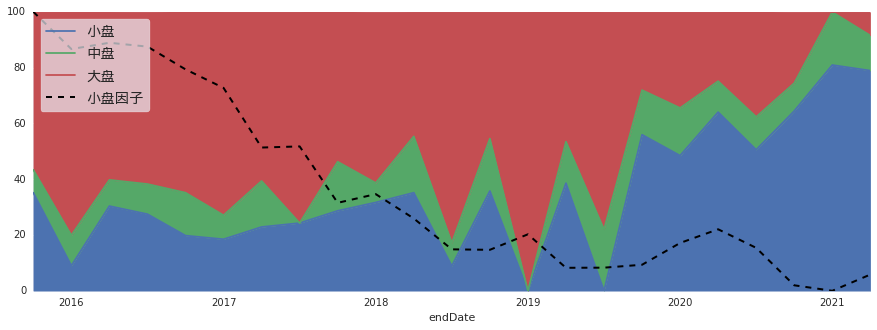

蓝线表示小盘股和大盘股的相对强弱,下行表示大盘股占优,上行小盘股占优。

2016-2020年始终是大盘股占优,2021年则是小盘股优势明显。

市场风格对基金的影响很大,可谓是顺风者昌、逆风者衰,下面看看中欧价值发现的股票持仓情况。

下图是基金历史持仓中价值、均衡和成长股的占比情况。

蓝色表示价值股占比、红色表示成长股,绿色是均衡股,基金历史持仓大部分都是价值股,成长股占比微乎其微:

可以看到,曹名长是深度价值的坚定拥趸,任尔东西南北风,咬定青山不放松,2019和2020年的逆风而行是他这两年表现不理想的主要原因。

2021年春节后,市场上价值成长势均力敌,基金业绩也自然转好。

在股票市值方面,曹名长没有固定的偏好。下图红色代表大盘股占比,蓝色是小盘股占比,绿色是中盘股占比。

2020年之前基金以大盘股为主,2021年转为小盘股为主。

而2020年市场上是大盘股强势,因此这一年曹名长在市值方面也是吃亏的,双重逆风之下,导致了基金该年大幅跑输。2021年以后市场上中小盘股开始走强,基金业绩水涨船高。

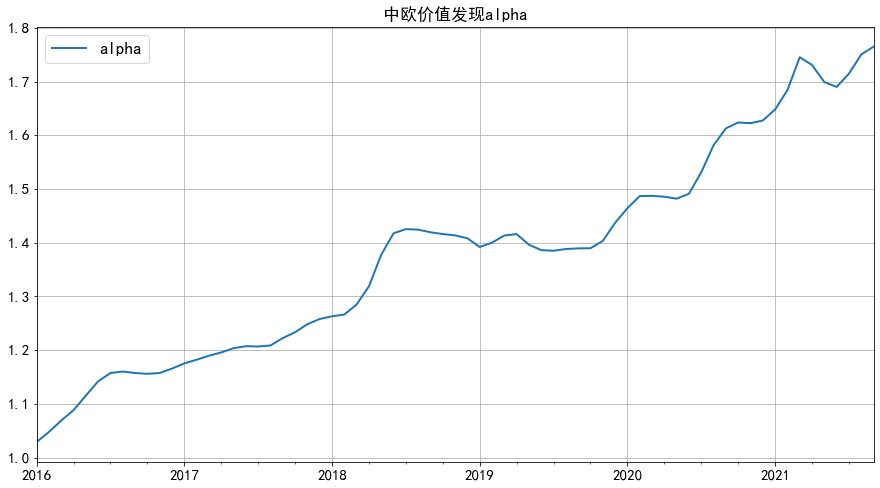

总之,基金业绩的好坏,很大程度上受市场风向的影响,那么基金经理的作用体现在哪呢?

那就要剥离市值和风格的影响,看基金经理的主动管理能带来多少超额收益。

用量化模型剥离了市场、市值和风格的影响后,中欧价值发现的正向累计超额收益还是明显的,因此,曹名长的管理能力还是不错的:

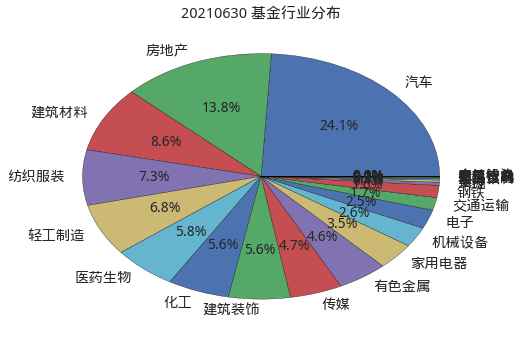

有人可能要问了,近期来钢铁、煤炭、有色等周期股暴涨,曹名长表现好会不会是大幅配置周期股了呢?

从中报看,基金十大权重股中属于周期的只有明泰铝业和翼东水泥,占比不到8%。

从全部持仓个股的行业分布看,曹名长前两大行业是汽车和地产。属于周期行业的有色金属、化工和建筑材料加起来也不超过20%:

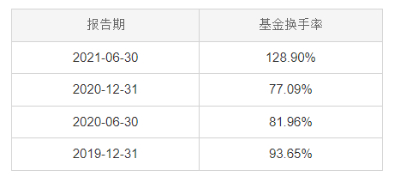

会不会是最近大幅调仓了呢?这就没办法知道了,不过从曹名长历史低换手率看,可能性不太大:

因此,近期的基金收益中肯定有周期板块的贡献,但比例不会太高,初略测算大致占3成多。

市场上的主动基金经理多种多样,有压赛道的、有行业均衡的,风格中庸的、有风格极致的,有理念长期不变的、有时常变化的,多样的基金经理加上变化难测的市场,会产生无数的结果。

基金投资,应该提前做好功课,不懂不投,对投资的基金、基金经理的风格、理念有一定了解,对不同的市场环境基金的表现有所预期,涨跌才能平静处之。

了解基金的持仓风格,我们才能:

一、便于配置。比如,你想组建一个较为均衡的基金组合,那么,你最好既要有偏价值的,也要有偏成长的,市值风格上,既要有大盘,也要有一定的中小盘。

二、当基金回撤时,便于分析落后的原因,是规模扩大了,不适应大规模(例如,高换手的基金、一些量化基金、善于在中小盘里掘金的基金一旦规模变大的,便影响策略的发挥),还是因为风格不应期,我还要不要在我的组合里保留这种风格。以此便做出判断,是继续持有还是卖出?

本文作者简介:《指数基金投资从入门到精通》一书的作者。如何选基?何时买入?何时卖出?更多基金投资知识、实战技巧、张坤、谢治宇、朱少醒等知名基金经理深度分析文章,欢迎关注基金吧号:不在此山中