周末查询了一下沪深市场今年以来宽基全收益指数的情况。

我们经常看到的指数是价格指数,含上成分公司分红的部分是全收益指数。

沪深300全收益指数上涨了6%。

中证500全收益指数上涨了6.09%。

中证800全收益指数上涨了6.01%。

中证1000全收益指数上涨了5.05%。

国证2000全收益指数上涨了6.24%。

我们看到全部指数基本上在6%左右。

可转债算术平均涨幅和涨幅中位数都在6.63%和5.15%。

可转债天天做等权的涨幅7.33%。

无论什么方法,今年以来的收益都是6%左右。

投资的本质是把握好市场规律,精选优秀标的,有机会的时候做轮动取得超额收益。

但是,有机会的时候做轮动取得超额收益的条件是反情绪的逆向思维。否则结果会相反出现亏损。

有波动就有收益,有波动就有亏损。盈亏同源。

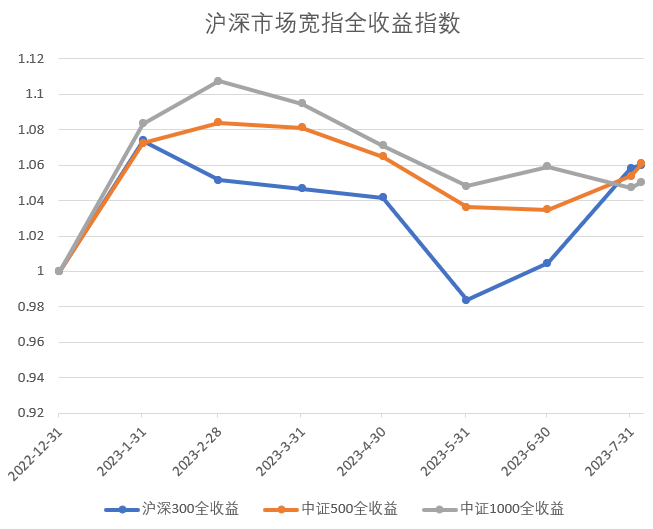

今年年初的时候,小盘行情明显比大盘行情好。

如图,如果2023年2月底的时候冲入中证500指数、中证1000指数,至今是亏损的,而沪深300指数是盈利的。

那么配置沪深300指数就稳了?前提是需要忍耐与众不同,2023年5月份的下跌,远远跑输中证500指数和中证1000指数。但是,只要认为蓝筹类型资产便宜了,遵循市场规律,只要认为市场情绪对蓝筹类型资产排斥了,看透人性规律,也是能够坚持住的。

什么成长比价值好,什么小盘比大盘好,都是阶段性的。

以上这些,还只是境内市场的比较。如果算上境外市场的比较,追涨杀跌一通,可能最后的收益不如资产配置。

所以,要么做好资产配置,要么做好顺势操作。

最重要的是投资策略不要受市场涨跌影响偏离了。

投资的未来是未知的。价值区间和情绪是可以觉察到的。

买有价值的和有成长性的公司,而不是单纯的配置低的分红好的公司。

经历了2019年和2020年的投资者都知道分红类型的公司从受追捧到慢慢抛弃。

经历了2021年和2022年投资者都知道又相反。

安全边际不是看看价格那么简单,那是非常机械的。

摘抄卡拉曼的观点,来学习一下安全边际,学习一下如何思考和如何应用的。

以低估值购买的公司并不意味着有安全边际,也可能是价值陷阱。

当拥有一家劣质企业时,时间对投资者不利--因为企业的潜在价值在恶化。

发现普通企业价格差异的投资者希望价格迅速上涨到回归内在价值。时间越长,实现预期回报的时间就越长,面临的不可控风险也就越大。

2007年时苹果的市盈率30倍,但2012年时仅为3倍。

过去不能反映未来。要了解企业预期收益的因素。如果优秀因素不变,就能一直持有。

但是,能有几家一直持续优秀的?所以需要计算内在价值。而公司业务越简单,长期盈利的内在价值估计就越准确。所以,散户还是比较考察跟踪消费行业公司的。

要有安全边际,历史表明,高质量的公司往往比低质量的公司更能经受住各种考验,穿越周期走向繁荣。优秀公司比起普通公司更有抵御能力。

坏公司被危机摧毁,好公司在危机中生存,伟大的公司在危机中更强大。最优秀的企业都会考虑长远利益,做长期主义的。

最好的长期安全边际不是来自投资的价格,而是来自公司在很长一段时间内持续竞争优势的价值。即优秀投资的全部意义。

好行业也很重要。好的商业模式提供了最终的安全边际。

以对内在价值有吸引力的折扣寻找优质公司。即包括业务质量和合适的价格。

基本面好、严格遵守估值计算的纪律。通过买入低于内在价值的优质企业来实现安全边际。

Smart Beta策略中的一些指数,如中金300指数等都用了类似思路。

今年以来中金优选300指数也收益了一成多。中证中金优选300指数从沪深市场中按照中证二级行业筛选出各行业内规模、流动性和营业收入整体水平靠前的证券后,从中选取ROE相对较高且稳定、分红能力较高同时兼具成长性的300只上市公司证券作为指数样本,为投资者提供更多样化的投资标的。

还有红利质量指数、红利潜力指数、国信价值指数等各有各的策略,都是有些类似。

优秀策略不是时时有效,所以保证了优秀策略长期有效。

所以Smart Beta策略组合长期是能够比较稳定地取得优秀业绩的。