年初以来债券市场表现亮眼,利率快速下行并不断创历史新低,近期由于市场担忧后续债券供给加大,叠加止盈情绪升温,债市由年初以来的快速上涨转为震荡行情,部分投资人担心再次出现2022年11月债市下跌类似情形。我们认为今年的政策导向、经济环境、供需结构和当时情形有着较大差异,当前无需过分担心市场转向,收益率调整后吸引力或将明显上升,债市短期的波动不改中长期的配置价值。

政策层面:两会政府工作报告设定2024年GDP增速目标5%左右,目前经济仍在复苏进程中,基础仍需夯实,货币政策或不具备收紧的条件。年初以来,货币政策积极发力,1月下旬央行降准50bp,2月5年期LPR报价下调25bp,均超出市场预期。往后看,两会新闻发布会上,央行提出“国内外的货币政策周期差趋于收敛,客观上有助于增强我国货币政策的操作空间”。我们预计年内货币政策仍有进一步放松的空间。整体而言,为了实现全年经济增速目标,预计央行将维持宽松的政策取向,债市大幅调整的风险较低。

经济层面:当前我国经济发展面临新旧动能转换,基本面依然处于对前期积累因素的调整消化期。年初以来,多地强调加强债务管控,基建弹性或相对有限。地产方面,春节前夕,一线城市不同程度放松限购,有助于释放改善型需求,春节后地产市场表现分化,部分城市二手房销售有所反弹,但新房依然承压,后续二手房成交热度能否传导至新房仍有待观察。因此,短期基本面温和修复,利率或不具备大幅上行的条件。

供需层面:两会公布今年将发行1万亿超长期特别国债,考虑项目入库审批需要流程,预计实际发行或在6-7月,叠加短期到期量较大,整体政府债供给扰动有限,而需求端来看,配置型机构仍有较强的需求。央行去年底以来多次强调平滑信贷节奏,银行年初开门红后信贷需求有所回落,叠加存款利率下调有助于降低负债成本,从而加大对于债券的配置。对债市而言,当前市场配置力量仍然较强,收益率短期上行后或将增强对于机构的吸引力。

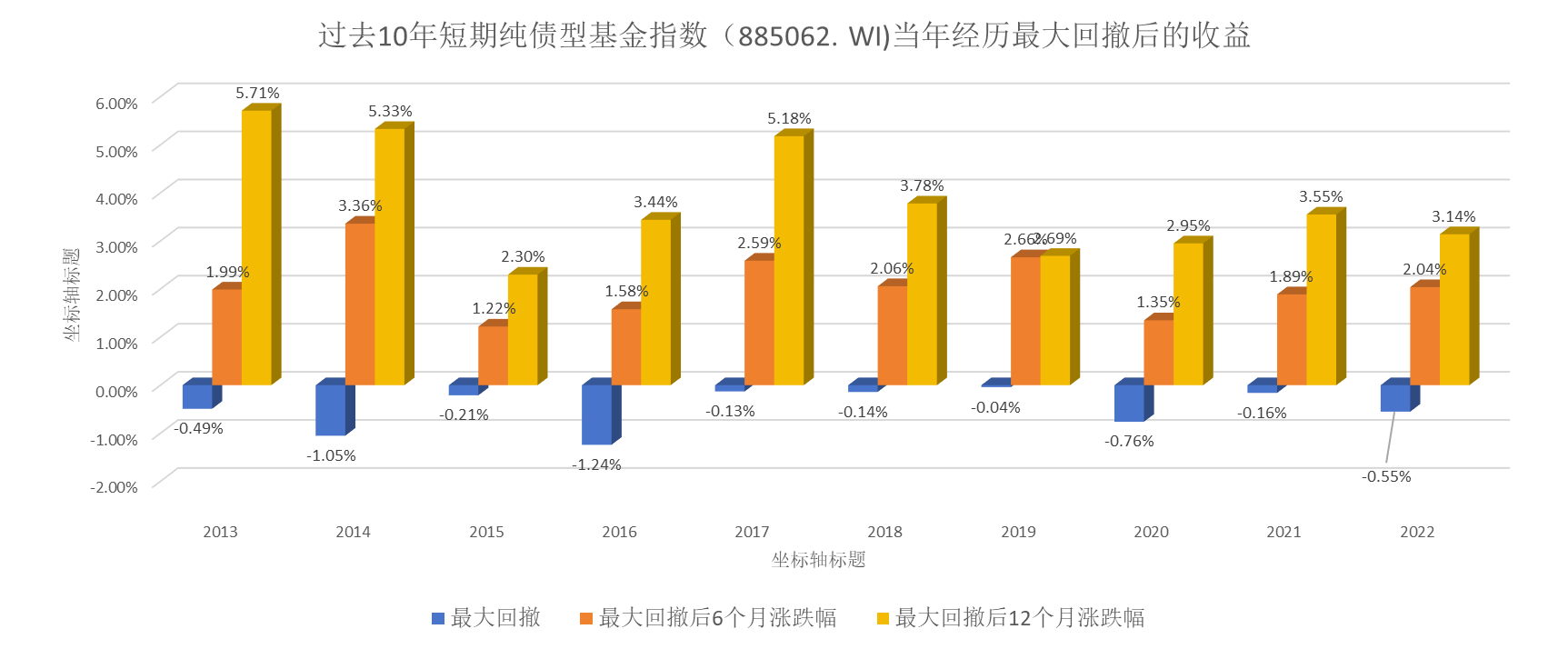

从过去债市屡次调整看,短期纯债型基金指数当年出现最大回撤后未来6个月或1年的表现较为亮眼,见下图。

综合来看,短期市场受到情绪影响波动较大,但债市向好趋势并未发生逆转。在当前经济周期转型、利差持续收敛的背景下,建议从更长维度关注债券行情的持续性。当前基本面处于筑底爬坡阶段,在实体需求逐步回暖的过程中,宽信用仍需要宽货币支持,年初以来政策利率尚未调降,预计仍处于货币宽松周期中,建议在短期调整中关注债券配置机会。

风险提示:

本文中的信息均来源于已公开的资料,本公司对这些信息的准确性及完整性不作任何保证。本文观点仅代表当下观点,今后可能发生改变,本文中的信息或所表达的意见并不构成所述具体证券买卖的出价或征价,不构成任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。

基金有风险,投资须谨慎,详见基金法律文件。基金投资于证券市场,基金净值会因证券市场波动等因素产生波动。我国证券市场发展时间较短,不能反映证券市场发展的所有阶段,基金过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,投资人应充分了解自身的风险承受能力,选择与自身风险承受能力相匹配的产品进行投资,欲知自身的风险承受能力与产品相匹配的情况可向销售机构处获得协助支持。合格评级评价机构发布相关评价结果并不是对未来表现的预测,也不视作投资基金的建议。

#债牛行情还能继续吗?#

$交银裕通纯债债券A(OTCFUND|519762)$

$交银稳利中短债债券A(OTCFUND|008204)$$交银稳利中短债债券C(OTCFUND|008205)$

$交银裕隆纯债债券A(OTCFUND|519782)$ $交银裕隆纯债债券C(OTCFUND|519783)$

$交银稳安60天滚动持有债券A(OTCFUND|017432)$ $交银稳安60天滚动持有债券C(OTCFUND|017433)$

$交银丰晟收益债券A(OTCFUND|005577)$ $交银丰晟收益债券C(OTCFUND|005578)$