前面随着基金年报的发布,我们也相应地发布了一个“2023主动管理基金经理亏损TOP20”榜单。

榜单一经发出,就引起很多粉丝朋友的热烈讨论,特别是重仓了相应基金经理产品的一众基民。

大家最关心的,说到底就是还能不能持有,能不能回本?

带着这样的问题,本期我们来看看榜单上的另一位基金经理,陆彬以及他所管理的产品。

陆彬,汇丰晋信基金“当家花旦”,现任总经理助理、投资总监、股票研究部总监、基金经理,在管产品多次获得“金基金”、“明星基金”等奖项。

1、产品

看了陆彬管理的产品,第一印象就是“多”,多达14只,合并份额之后也有7只。

这7只产品最新合并规模168亿元,2023年亏掉了50.8亿元。50.8亿元到底是多少?以上市公司为例,双汇发展去年赚了50.5亿元,赣锋锂业赚了49亿。

陆彬任职基金经理4.9年,在管的14只产品2023年总体跌幅介于15.5%到27.2%之间。这个跌幅相对比其它新能源赛道产品,并不算最大,当然,绝对跌幅仍然非常大。

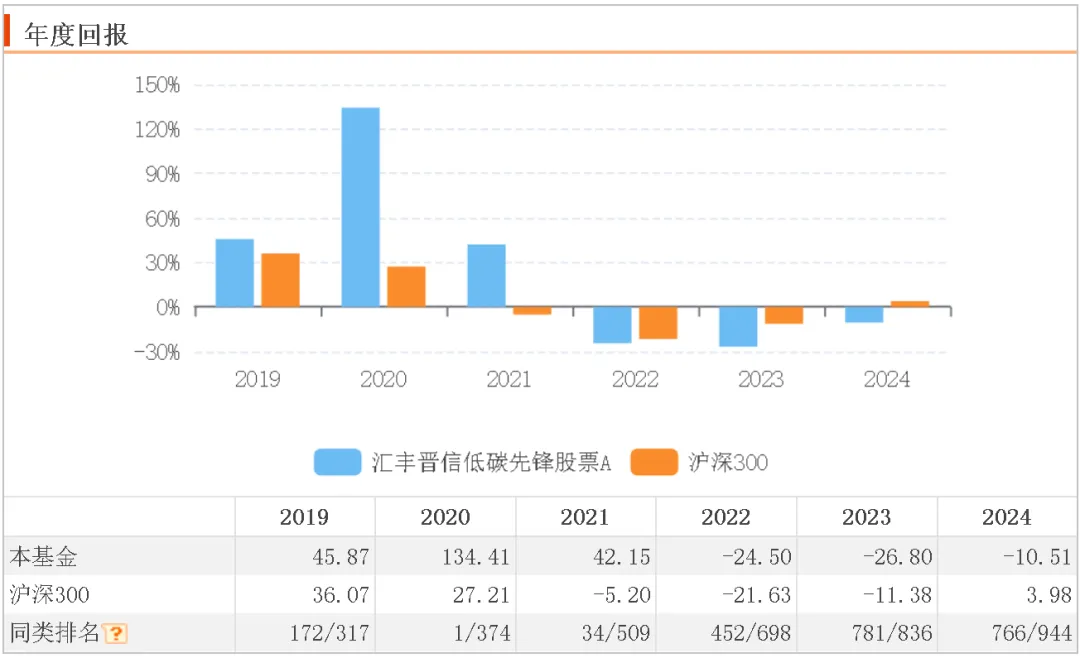

以其代表产品汇丰晋信低碳先锋A为例,2023年跌幅达到26.8%,规模45.4亿元,合并规模47.3亿元,单只产品规模并不算大。

2、亏损

具体到各只产品上面的亏损金额:

汇丰晋信低碳先锋A规模45.4亿元,2023年亏损17.8亿元;

汇丰晋信动态策略A规模34.8亿元,2023年亏损8.5亿元;

汇丰晋信研究精选规模24.3亿元,2023年亏损8.4亿元;

汇丰晋信核心成长A规模16.5亿元,2023年亏损3.6亿元;

汇丰晋信龙腾A规模10.9亿元,2023年亏损3.3亿元;

汇丰晋信智造先锋A规模12亿元,2023年亏损3.2亿元;

汇丰晋信时代先锋A规模6.7亿元,2023年亏损1.1亿元;

其它汇丰晋信智造先锋C、汇丰晋信动态策略H也分别亏损超过1亿元。

由于单只产品规模不太大,绝对亏损金额也不是很大,但产品数量多,管理规模较大,合并亏损金额较大。

3、业绩

不同于多数基金经理的“一键复制”策略,陆彬虽然管理7只基金,但业绩却各有差别,甚至有较大差别。

去年跌幅最大的汇丰晋信低碳先锋股票A,跌去26.8%;跌幅最小的汇丰晋信时代先锋A,仅跌去15%。

2024Q1的业绩差异也非常大,汇丰晋信龙腾A,下跌10.7%;汇丰晋信智造先锋A,却跌去17.2%。

代表产品汇丰晋信低碳先锋A为例,已经连续两个自然年录得较大幅度下跌,今年第一季度再度下跌12.4%,暂时还看不到基金业绩好转的迹象。

4、规模份额

这只曾经的百亿基金,汇丰晋信低碳先锋A,基金规模已从最高的113亿元,下降到去年4季度的45.43亿元,规模减少6成。

从基金份额来看,多数基民仍然选择信任与坚守,但从最近几个季度来看,这份“信任”正在慢慢减少。

5、持仓

正如上面提到的,陆彬在管的几只基金,业绩还是有一定差别。翻看各自重仓股,就可以发现,他确实不是“一键复制”策略。

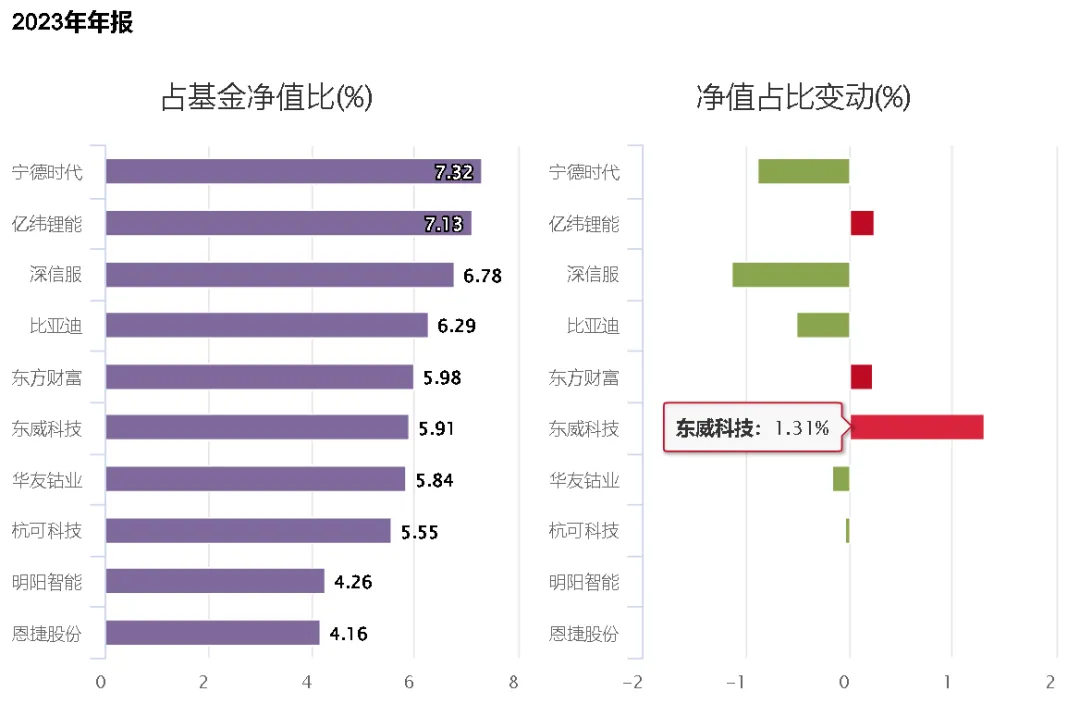

这些基金第一大重仓股有的是宁德时代,也有的是桐昆股份,还有艾为电子或者东威科技。

这其中宁德时代近三个月涨了31.8%,东威科技却跌去32.4%,各重仓股业绩差异明显。

再回到汇丰晋信低碳先锋A,基金2023Q4加仓幅度最大的就是东威科技,而宁德时代却遭到较大幅度减持,这波操作就明显踩不准今年的行情。

6、结语

陆彬在汇丰晋信低碳先锋A的年报中提到,随着后续各季度财报的陆续披露,将继续验证公司持续盈利的能力,市场对新能源板块的悲观预期有望得到修正,产业链的相关公司也有望迎来估值修复行情。

基于较为中性的假设和估值,结合对中长期的市场空间和份额判断,行业的优质公司在当前时点已经价值凸显,市场情绪也处于底部区域。

那么,你认同陆经理对于新能源板块的看法吗,今年的新能源行情将会如何?欢迎大家发表评论。

风险提示:投资有风险,入市需谨慎

数据来源:Choice

指数修炼手册

仗剑走江湖,飒沓如流星

星君|文

财商侠客行|出品

#手里亏钱的基金 继续扛还是赶紧撤?#