努力了,不见得就能涨工资。

就像投资,要赚钱,还得找对时代的贝塔。

当前A股已经处于底部区域,“827组合拳”奠定了政策底,但,

什么时候才能迎来反弹?

从历史上看,在市场的磨底阶段,反弹往往还需要一些“催化剂”,行情很可能在某个事件的刺激下,一触即发。

给大家回放一下历史镜头:

2009年3月4日,在新增信贷规模超预期、中投继续增持三大行的刺激下,上证指数当天大涨6.1%,大反弹持续了106个交易日,上证指数涨幅68%;

2014年8月31日起,新华社三天连发8篇股评文章力挺A股,这波牛市持续了191个交易日,上证指数冲上5178点,涨幅135%;

2019年1月4日,央行宣布全面降准,A股柳暗花明,一波猛烈的“春季躁动”点燃新一轮行情,这波反弹持续了61个交易日,上证指数涨幅32%。

2020年3月23日,美联储宣布开启无限量化宽松的模式,次日,全球股市大涨,A股继续演绎被打断了的牛市,这波反弹持续了221个交易日,上证指数涨幅39%。

这一次,触发A股反弹的导火索又会是什么?

我们无从得知。

但是,我们可以确定的有两点:

当前A股已经处于历史底部区域,“政策底”confirmed;

如果反弹突如其来,我们至少可以先备好抄底工具。

哪些板块会是反弹先锋呢?

01

看弹性:太猛了,过去4轮反弹它都冲在最前面

我们统计了市场上主要宽基指数在过去几轮反弹中的表现,结果如下:

2009年3月4日~2009年8月4日的这波反弹中,涨幅最大的指数是上证50,区间涨幅80%。还记得当时市场最热的主题,叫做“眉飞色舞”,那也是A股周期繁荣的顶点,代表大股票风格的上证50也就占了上风。

但2009年有个大事件。

创业板“十年磨一剑”正式开板,首批28家创业板公司开盘首日即遭到资金爆炒,因为太火,盘中几度遭遇停牌。

A股的生态也悄悄改变了。

在这之后三轮大级别的反弹行情中,创业板指都是市场中的领涨先锋,成为A股成长风格的极致代表,也被寄之以“A股纳斯达克”的厚望。

又一个10年过去,2019年,市场又发生了一个大事件。

作为A股注册制的试验田,科创板正式开板,首批25家科创板公司首日涨幅均超过80%。

短短4年多的时间里,科创板目前已经有558家上市公司,总市值达到62144亿元,“A股纳斯达克”,从此有了2.0版本。(数据来源:上交所,截至2023-09-12)

科创板会不会成为A股新一代的领涨先锋呢?

我们又统计了一组数据,结果真的,非常震撼!

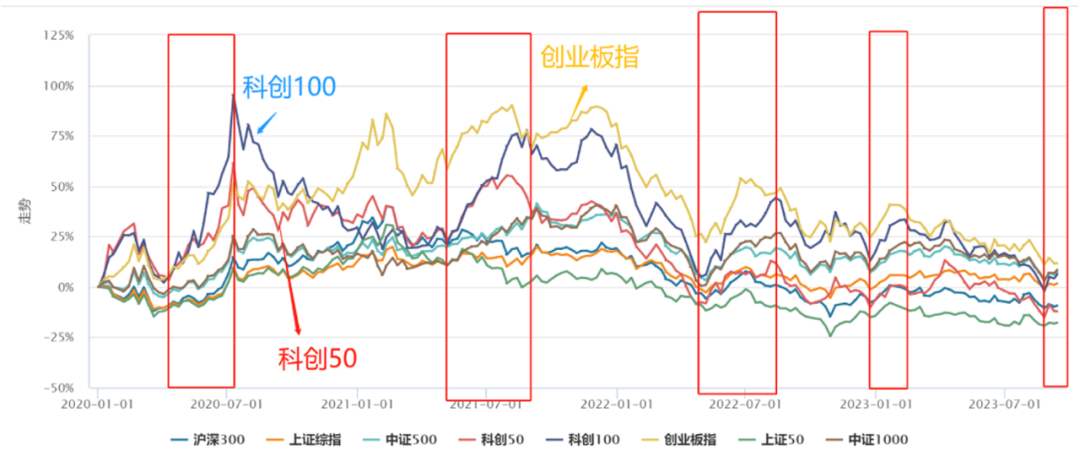

表:市场主要宽基指数走势图

数据来源:Wind,统计区间20191231~20230912

科创板目前有两个宽基指数:科创50(000688)以及科创100(000698),指数基日都是2019年12月31日。

科创50是由科创板中市值大、流动性好的50只股票组成,可以看作是科创板中的“上证50”或者“沪深300”;

科创100则是由科创50样本以外、市值中等且流动性较好的100只科创板股票组成,是科创板中小盘代表指数,可以看作是科创板的“中证1000”,中小盘特征明显,也被称为“成长中的成长”。

从上面这张图可以看出,从2019年12月31日以来,市场出现了4次比较明显的反弹,在这些反弹阶段,科创100的进攻势头都非常犀利。

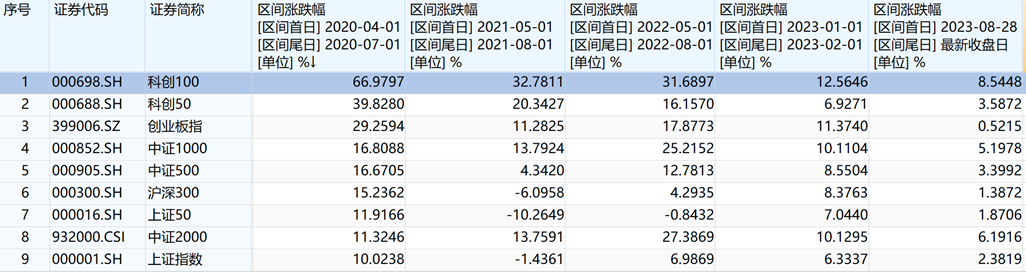

表:主要宽基指数区间涨跌幅

数据来源:Wind,截至20230912

再来看看具体数据,可以发现,在这4轮反弹区间内,科创100不仅每一次的涨幅都稳居全市场宽基指数的NO.1,对利好也更加敏感。“827组合拳”政策以来,科创100指数已经累计上涨了8.54%,涨幅同样领先于其它宽基指数。

为什么科创100弹性更大呢?

一方面,科创板100指数的市值比较小,超8成公司市值在50-200亿元。对比各宽基指数,科创100市值结构更接近中证1000,对资金敏感度更强。

另一方面,科创100指数在科技新兴行业配置权重更大,成分股主要聚焦于中小硬科技“小巨人”,天然具备高收益、高弹性的优势。

所以说,要抢喝市场反弹的“头啖汤”,科创100的优势相当明显。

02

看潜力:A股未来的10倍股沃土

科创板成立4年多发展非常迅速,截至9月12日,上市企业达到558家,总市值超过6万亿,成长的速度比它的“前辈”创业板要快得多。

同时,资金对科创板的配置热情也在持续升温。

国金证券统计显示,截至2023年二季度,基金重仓股中科创板配置比例已从上年末的7.22%上升至9.29%,再次创下历史新高。

8月底,首批4只科创100指数ETF合计募资额度接近70亿元。其中,由博时基金管理的科创100指数ETF(588030)吸“金”能力尤其突出,获得超26.6亿元资金认购,在此次首批4只科创100指数ETF中募资规模位居第一。

为什么在当前基金发行极为艰难的时候,资金却愿意逆向抄底科创板?

因为,科创板很可能是A股未来的10倍股“沃土”。

大家知道,过去20年,最盛产10倍股的市场是哪个吗?

不是美股,也不是A股,而是印度!

高盛在今年6月出炉的一份报告中指出,印度Nifty500指数的成分股中,有269只股票在5年滚动投资时间窗,产生了10倍以上的回报率,概率高达54%;而新兴市场产生10倍股的平均概率只有30%。

印度市场为什么这么牛?很重要的一个原因就是,印度股市采取了注册制,且监管严格,不仅上市公司数量多,退市数量也多,优胜劣汰,促进了市场整体盈利的稳定增长。

科创板作为A股注册制的先行者和试验田,一直走在A股市场化制度创新的前沿,相对于A股其它板块,科创板可以说是注册制的“原住民”,吸引了一批规模较大、研发实力领先、盈利能力突出的优秀公司,行业分布则持续向以新一代信息技术等产业为核心的中国“硬科技”聚集,代表了中国经济的科技力和创新力。

与此同时,科创板也进入了常态化退市阶段,目前已经有两家科创板公司退市,这种优胜劣汰的机制也将保证科创板上市公司整体的高质量发展。

招商证券曾经统计过这样一个数据,约一半的印度10倍股,在股价大爆升前,是属于市值约5000万美元的中小型企业。

可以发现,中小市值也是10倍股的特征之一。

而科创100指数就是科创板的中小盘指数。

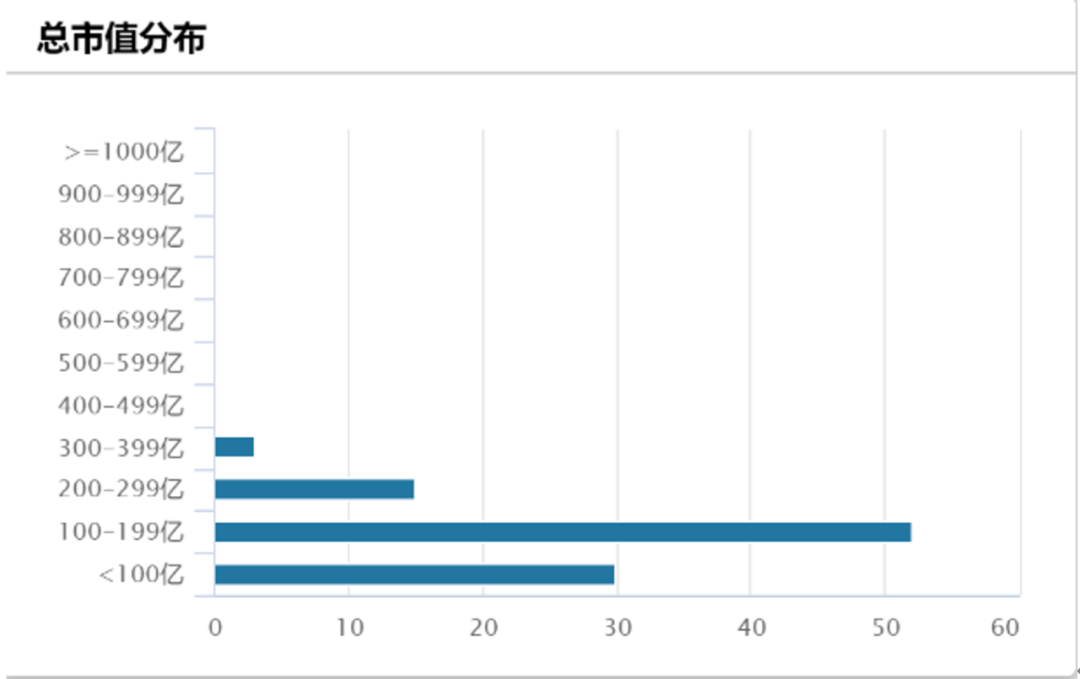

表:科创100成分股总市值分布

数据来源:Wind,截至20230912

Wind数据显示,科创100成份股的总市值主要分布在200亿元以下,200亿市值以下的成分股就有82只。

国金证券有研究报告指出,在市值分布上,科创100与中证1000指数的成份股非常接近,可以看作为专属于科创板的中盘指数。

芒格有句话说,要在有鱼的地方钓鱼。

科创100指数作为新兴行业中小市值股票的聚集地,一旦市场好转,更容易实现业绩和估值戴维斯双击,也更有希望孕育出牛股,这也是资金持续加码科创板中小市值公司的“秘密”所在。

03

看赔率:估值、价格的历史大底

科创板成立以来一直受到资金热捧,导致整体估值并不低,这也是很多投资者对科创板的主要顾虑。

但是,经过这一年市场的调整之后,当前无论从价格还是估值的角度上看,科创100指数都已经处于底部区域。

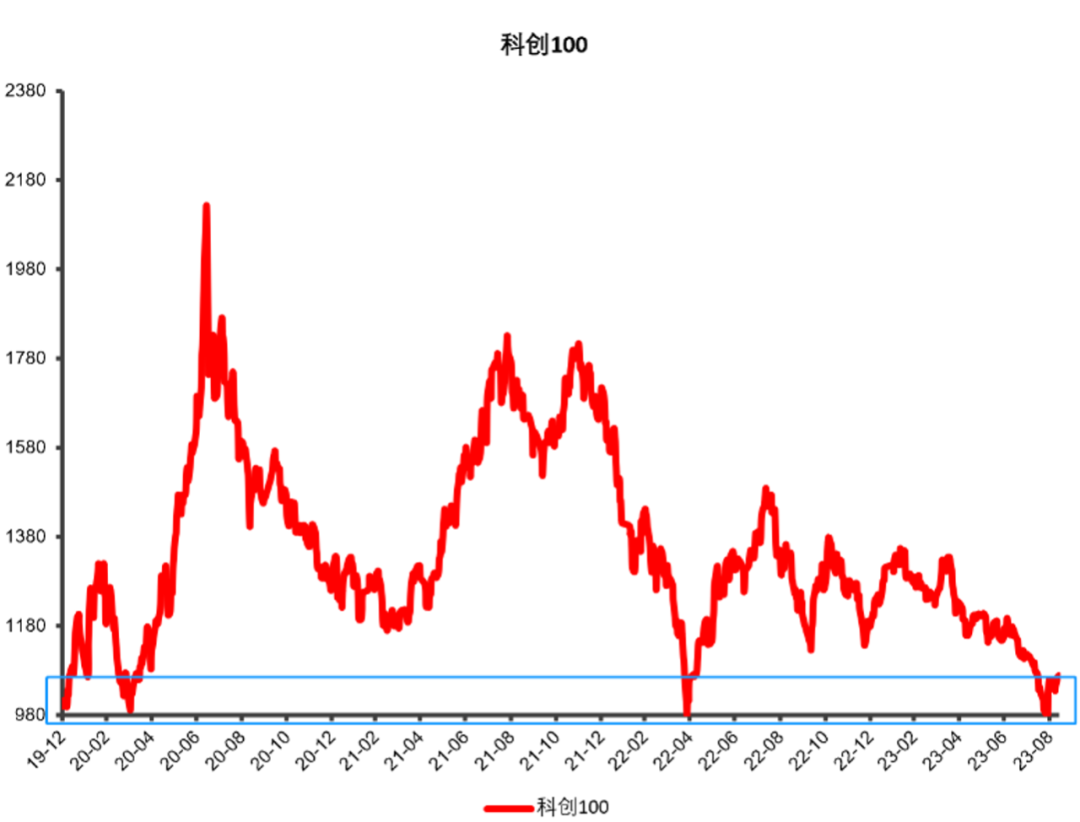

图:科创100指数走势图

数据来源:Wind,20191231~20230912

这是科创100指数自基日以来的走势图,可以发现,从今年7月份以来,科创100经历了一波较大的调整,横向来看,科创100目前的点位,此前已经触及历史性低点,可以说已经进入历史大底。

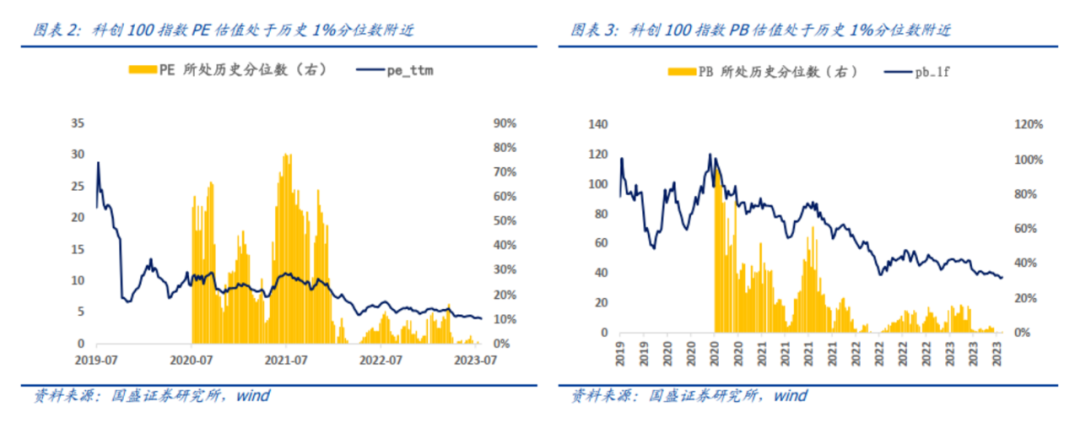

另一方面,科创100的估值优势也相当明显。国盛证券的数据显示,科创100指数PE、PB所处估值分位数当前位于1%分位数附近,处于历史极低水平,估值修复空间较大。

也就是说,站在当前的位置上,科创100指数已经具备一定的安全边际,是一个值得配置的底部窗口。

04

看胜率:多行业景气度见底回升

科创100指数具有非常鲜明的科技创新特征。

聚焦科技创新领域

首先,从申万一级行业来看,科创100前五大行业分别为医药生物、电子、电力设备、机械设备和计算机,样本公司具备高成长性与科技创新性的企业特质。

数据来源的:Wind,截至20230912

高研发强度

据国金证券统计,科创100成分股中,研发投入比在10%以上的个股占比达63%,高于科创50指数,且各个区间的比例均高于其它宽基指数,呈现出鲜明的高研发强度特征,这也将支撑指数整体的高成长性。

增长确定性强

同时,当前市场对科创100的营收增长预期也非常高,远超其他各个指数。

国金证券统计显示,当前科创100的一致预期营收同比增速中位数达45.73%,一致预期净利润同比增速中位数达43.73%,均高于科创50、沪深300等其他宽基指数,与另一属于小微盘指数的国证2000指数相近。

科创100指数的主要行业也陆续处于景气见底回升阶段,半导体周期已经率先见底回升;指数内的医药相关标的也已经接近底部,对未来将起到有效支撑;指数中的机械股更得到机构明显加仓,具备困境反转的特征。

“实际上,伴随宏观基本面的逐步改善,成长股将表现出更高的业绩弹性,科创100成份股也将表现出确定性更强的增长。”国金证券表示。

指数结构均衡

另外,相比科创50指数,科创100在行业分布上较为均衡,这也令其在结构性行情里不易踏空。

05

结语:每个时代都有属于自己的英雄

每一轮牛市都会有自己的主线行情,这与当时的时代背景密切相关。

2007年是“五朵金花”,在那个周期为王的时代,上证50就是反弹的急先锋;

2015年是万众创新,创业板就是浪潮里最靓的仔;

当前,科技创新周期开启,科创100指数作为“成长中的成长”,不仅符合时代前行的趋势,也是孕育A股未来10倍股的沃土,在历史大底面前,反弹的“头啖汤”,还是值得期待一下的。

有朋友问,怎么参与?

最便捷划算的方式当然是科创100指数ETF。

9月15日,由博时基金管理的科创100指数ETF(588030)已经正式上市交易。

博时基金从2009年起正式进入到ETF领域,具备丰富的ETF产品管理经验,产品范围涵盖核心宽基、特色主题/行业、Smart Beta、商品指数、债券指数等,目前共管理超70只产品,管理规模超970亿元,拥有一定的平台优势。

科创100指数ETF(588030)的基金经理唐屹兵在指数基金领域也有着相当丰富的经验,他2015年从美国罗格斯大学硕士研究生毕业后加入博时基金,目前在管产品12只,总规模40.85亿元,管理产品皆为被动指数型基金,其中有7只ETF产品,历史数据上看,基金经理对指数的跟踪非常精准。

唐屹兵在此前一次路演中也表示,科创100指数ETF已经具备很好的配置价值,通过ETF可以帮助投资者实现简单快速布局整个科技板块的行业机会,避免了单一个股的风险,但科技板块弹性大,波动也相对较大,想要抄底的投资者,可以考虑定投方式逐步参与。

投资有风险,入市需谨慎

财商侠客行

仗剑走江湖,飒沓如流星

黄衫女侠|文

财商侠客行|出品

END