作者|睿研金融 编辑|MAX

来源|蓝筹企业评论

11月25日,杭州银行(600926.SH)发布了《5%以下股东减持股份结果公告》。其中,在2024年8月27日-2024年11月25日期间,中国人寿保险股份有限公司共减持了5900余万股,占持股比例的1%,减持总金额约7.7亿元。此次减持后,中国人寿的持股比例减少至0.85%。

中国人寿对杭州银行的投资获利颇丰。自十年前取得股权后,通过多次减持,这家中国最大的国有金融保险企业已获得高额回报。

资料显示,2014年,中国人寿通过协议受让方式两次增持杭州银行股份,累计出资约16.35亿元。

2021年11月,保险巨头完成了首轮减持计划,合计减持5589.43万股杭州银行股份,占该行普通股总股本的0.94%,减持总金额8.43亿元。

2023年3月,中国人寿向杭州城投集团转让杭州银行2%的股份,总金额约14.29亿元。

据统计,这家保险公司对杭州银行的初始投资约16.35亿元,共减持了30.42亿元。据测算,中国人寿目前还持有杭州银行5079万股,加上历次获得的分红,其投资净收益率超过160%。

中国人寿的减持动作似乎还会有后续。根据此前的公告,这个保险巨头有意“清仓”杭州银行。

2024年8月21日,杭州银行发布了关于5%以下股东减持股份计划的公告。内容显示,中国人寿计划在减持计划公告之日起三个交易日后的三个月内,通过集中竞价或大宗交易方式减持其所持杭州银行股份,合计不超过1.1亿股,即不超过公司普通股总股本的1.86%,即所持全部股份。

除中国人寿外,另一家保险头部企业太平洋人寿自2021年4月起开始减持杭州银行股份,至2022年8月24日完成清仓减持。

两大保险公司纷纷撤离,提醒投资者仔细审视杭州银行存在的一系列问题。

01分红率业界倒数

一方面,杭州银行近年来的分红政策与其业绩表现并不完全匹配,分红率甚至在业界排名倒数。

2021年、2022年和2023年,杭州银行的年度分红比例分别为22.41%、20.31%和21.44%,远低于市场普遍期望的30%比例。

令人啼笑皆非的是,在2023年,杭州银行还发生了分红乌龙事件,即在公告中将每股派发现金股利从5.2元更正为0.52元(很难想象一家专业的金融机构会出现如此低级的错误)。

实际上杭州银行的分红率完全达不到“行业标准”。

据统计,2021年以来,大部分城商行在保持着相对稳定的分红比例,通常在30%左右。例如,江苏银行和北京银行每年都维持30%左右的分红比例。上海银行从2022年的26.75%提升到了2023年的30.06%。南京银行则在各年间保持较高的分红比例,达到32%。

或许,杭州银行试图通过减少分红,留存更多利润以充实核心一级资本,从而提升资本充足率。

财报显示,2024年中期,杭州银行的核心一级资本充足率为8.63%,在A股42家上市银行中排名倒数第四,在中信城商行成分股中排名倒数第三。

02业绩增速“趋0”

另一方面,尽管杭州银行的业绩表现较好,但两家保险龙头的抛售行为,无疑是基于对这家银行未来发展作出的充分的评估后所采取的行动。

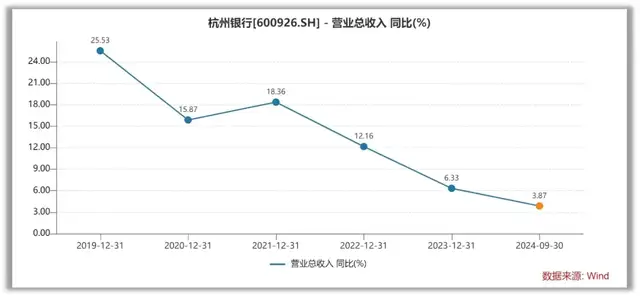

从业绩表现来看,杭州银行的营收增速已经放缓至个位数。

Wind数据显示,从2019年到2023年,杭州银行的营业收入从214亿元增长至350亿元,4年间增长136亿元,平均每年增长近16%。尤其是在2019年,这家银行营收增速达到了25.53%。

然而,到2023年,杭州银行此项数据一落千丈,仅同比增长6.33%,今年前三季度更是仅增长3.87%。

不仅如此,今年第三季度单季,杭州银行的营业收入增速更是创下新低,仅为0.86%。

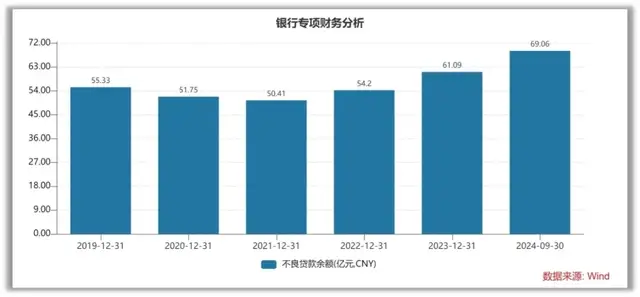

此外,杭州银行的资产质量存在一定恶化趋势。

截至2024年9月底,杭州银行的不良贷款余额为69.06亿元,较上年末增加7.97亿元,增幅13.03%。

营收下滑已成事实,而杭州银行似乎想通过“调节”利润来挽回一些颜面。

杭州银行在2024年前三个季度累计计提信用减值损失45.83亿元,较去年同期减少了17.35亿元,降幅为27.46%。

另一方面,杭州银行还减少了不良贷款的拨备覆盖率,到今年九月末此项数据为543.25%,较年初的561.42%有所下降。

在今年不良贷款增加的情况下,杭州银行却违反常识地降低了这一指标的操作难度,除了“调节”利润,实在让人想不出别的行为。

拨备覆盖率是指银行贷款损失准备金与不良贷款余额之比,用于衡量银行对不良贷款风险的抵补能力。

据此计算,今年三季度末,杭州银行的贷款损失准备金为342.97亿元。去年年底,这一数据为375.17亿元。这就“增加”了30多亿元的净利润。

而如果用去年底的拨备覆盖率来计算,杭州银行应该在今年第三季度末留有388亿元的贷款损失准备金。这就又凭空多出13亿的净利润。

也就是说,杭州银行通过以上操作,在短期内提升了净利润。

财报显示,2024年前三季度,杭州银行的归母净利润为138.7亿元,同比增长18.63%。

然而,但这无疑会掩盖真实的资产质量状况,影响财务报表的真实性。也同样会将更多储户的资金暴露在风险之中。

03罚单拿到手软

营收增速急速下滑的杭州银行,为了展业更加“野蛮”,今年罚单已经拿到手软。

资料显示,杭州银行在2024年内多次因违法违规行为收到百万级以上的大额罚单,累计罚款金额超过500万元。这些罚单揭示了该行在内控和合规管理上的重大不足。

具体来看,今年1月,因债券承销业务与债券交易/投资业务间“防火墙”建设不到位等6项主要违法违规行为,被罚款210万元。3月,舟山分行因“个贷管理不审慎”等问题被罚款100万元。4月,北京分行因“违反规定办理结汇业务”等违法违规行为被罚款105.71万元。8月,因“违规向借款人收取委托贷款手续费”等问题被罚款110万元。

不仅如此,杭州银行还存在多次向监管部门报送错误数据的情况。

今年8月,国家金融监督管理总局浙江监管局网站显示,杭州银行被罚110万元,该行主要涉及违规向借款人收取委托贷款手续费;投资同业理财产品风险资产权重计量不审慎且向监管部门报送错误数据;部分EAST数据存在质量问题等违法违规行为。

内控管理暴露诸多漏洞的同时,杭州银行客户服务方面也同样存在不少问题。

黑猫投诉平台显示,涉及杭州银行的用户投诉超过2600条,主要集中在“高额利息”“暴力催收”“服务不佳”等方面,严重影响了品牌声誉。

重要股东的撤离似乎已经用脚投票,问题重重的杭州银行,值得持续关注。

免责声明:本文基于公司法定披露内容和已公开的资料信息整理,文章不构成投资建议仅供参考。

睿蓝财讯出品

文章仅供参考 市场有风险 投资需谨慎

来源:蓝筹企业评论

(来源:蓝筹企业评论的财富号 2025-01-02 09:13) [点击查看原文]