在投资的广阔领域中,消费电子产业一直是备受关注的板块,它与我们的日常生活息息相关,并且蕴含着丰富的投资机会。其中,智能手机作为消费电子行业的核心产品,其市场动态对整个产业的影响深远,而芯片作为智能手机及众多消费电子产品的关键组件,两者紧密交织。$消费电子ETF(SZ159732)$$芯片ETF(SZ159995)$$国光电器(SZ002045)$

智能手机进入存量市场,用户换机周期拉长。(下游)

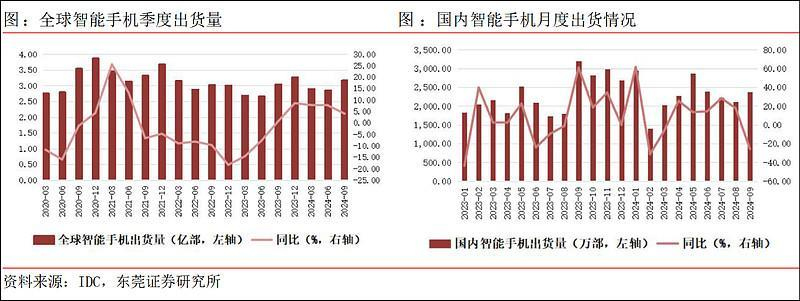

智能手机市场目前呈现出复杂的态势。一方面,它已经进入存量市场阶段,换机周期被拉长。这主要是由于创新升级速度减缓以及市场渗透率趋于饱和。从数据来看,2017 年全球智能手机出货量达到 14.9 亿台的高峰后,增长逐渐停滞,近年来出货量维持在 11 亿 - 13 亿台左右。2023 年,全球智能手机出货量为 11.64 亿台,同比下降 3.35%,换机周期更是拉长至 51 个月。

然而,2024 年以来情况有所变化,手机出货量出现回暖迹象。全球宏观经济复苏促使消费者信心增强,从而推动智能手机需求上升。同时,市场竞争加剧,各大品牌纷纷出招,通过提供有竞争力的价格和引入 AI 等创新功能来吸引消费者,尤其在中低端市场积极发力。国产手机品牌也展现出强大的拓展能力,将目光投向拉丁美洲、东南亚等新兴国际市场,有力地推动了行业出货量回升。

从数据上看,2024 年第三季度全球智能手机出货量为 3.16 亿台,同比增长 4.01%,环比增长 10.76%;2024 年 1 - 9 月全球智能手机出货量为 8.91 亿台,同比增长 6.34%。国内市场虽然 2024 年 9 月出货量同比下降 25.70%(主要是受去年同期华为 mate60 系列带动高基数影响),但 2024 年 1 - 9 月累计出货量仍同比增长 7.47%。而且据 TechInsights 预测,2024 年全球智能手机出货量将同比增长 5%,2025 年继续增长 3%。这一出货量的回暖对于整个供应链企业来说是个积极信号,有望带动其业绩复苏。

AI成为驱动芯片半导体规模扩张的关键力量。(中上游)

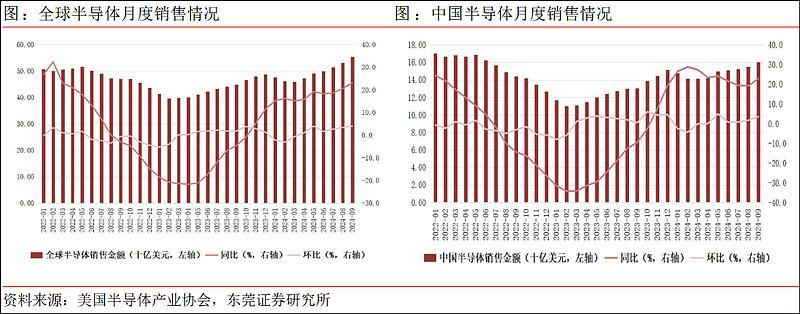

AI的发展带动了半导体需求的复苏,从销售额数据上可见一斑。据美国半导体行业协会(SIA)数据,2024年9月全球半导体销售额达到了553.2亿美元,单月销售额再创历史新高,同比增长23.2%,环比增长4.1%,同比增幅为自2022年2月以来的最大值。在国内,2024年9月半导体销售额为160.4亿美元,同比增长22.9%,环比增长3.6%,全球和中国半导体销售额均连续11个月实现同比正增长。这种增长趋势得益于2024年以来AI、IoT、5G和汽车电子等新兴技术的快速发展和普及,特别是AI芯片、数据中心等高性能计算领域的需求激增,再加上下游智能手机等消费类电子需求回暖,共同驱动全球半导体行业销售额持续增长。

芯片作为科技领域的核心,其发展前景与科技发展趋势紧密相连。随着人工智能、物联网、5G 等前沿技术的持续进步,芯片需求呈现持续增长态势。展望 2025 年,有两条主线值得重点关注。一是 AI 带来的机遇,这将为半导体硬件带来显著的增量需求,尤其是算力芯片、存储芯片以及先进封装领域。例如,随着 AI 训练和推理任务的复杂度不断提高,对高性能算力芯片的需求水涨船高,这将推动相关芯片企业的发展。另一条主线是国产替代进程,在外部限制的背景下,半导体设备以及智能手机核心零部件的国产替代至关重要。这将促使国内相关企业加大研发投入,提高自主创新能力,逐步在国内乃至国际市场上占据一席之地。

长期投资:如果投资者对芯片行业的长期发展充满信心,长期投资是一个不错的选择。这种策略可以帮助投资者规避短期市场波动带来的风险,从而获得行业长期增长的红利。在选择长期投资标的时,要着重考察公司是否拥有核心技术、较高的市场份额以及良好的财务状况,或者选用指数基金投资。

波段操作:在芯片板块调整期间,股价波动较为剧烈,这为擅长技术分析和把握市场节奏的投资者提供了波段操作的机会。通过精准判断股价的波动趋势和买卖时机,投资者可以在短期内获取收益。不过,这需要投资者具备较高的专业素养和丰富的市场经验。

网格交易:对于那些希望在节省时间和精力的同时参与芯片板块投资的人来说,网格交易是一个可行的策略。它操作相对简单,投资者只需设定好网格参数,交易系统就能自动执行买卖操作。

无论是长期投资、波段操作还是网格交易,都有各自的优势和适用场景。投资者应根据自身情况制定合理的投资计划,在消费电子产业这片充满机遇与挑战的领域中寻找价值,实现资产的稳健增长。

(来源:龙头核心论的财富号 2024-11-26 00:38) [点击查看原文]