之前推送了一篇关于沪深300 日历效应的推文,介绍了一个很简单但结果很精妙的策略:每个月仅在月末最后一个交易日和月初前五个交易日持仓,其余时间空仓,收益远胜长期持有,还有更小的回测。

这让我想起古人观察天象、探寻节气的智慧。在股市这个现代人创造的市场里,竟也潜藏着这样的韵律。

那篇推文发布后,后台有不少读者留言希望用同样的思路,评测一下中证红利ETF (515080)。

所以,关于中证红利的回测来也,顺便我还测了下中证1000 和创业板,以验证普适性。

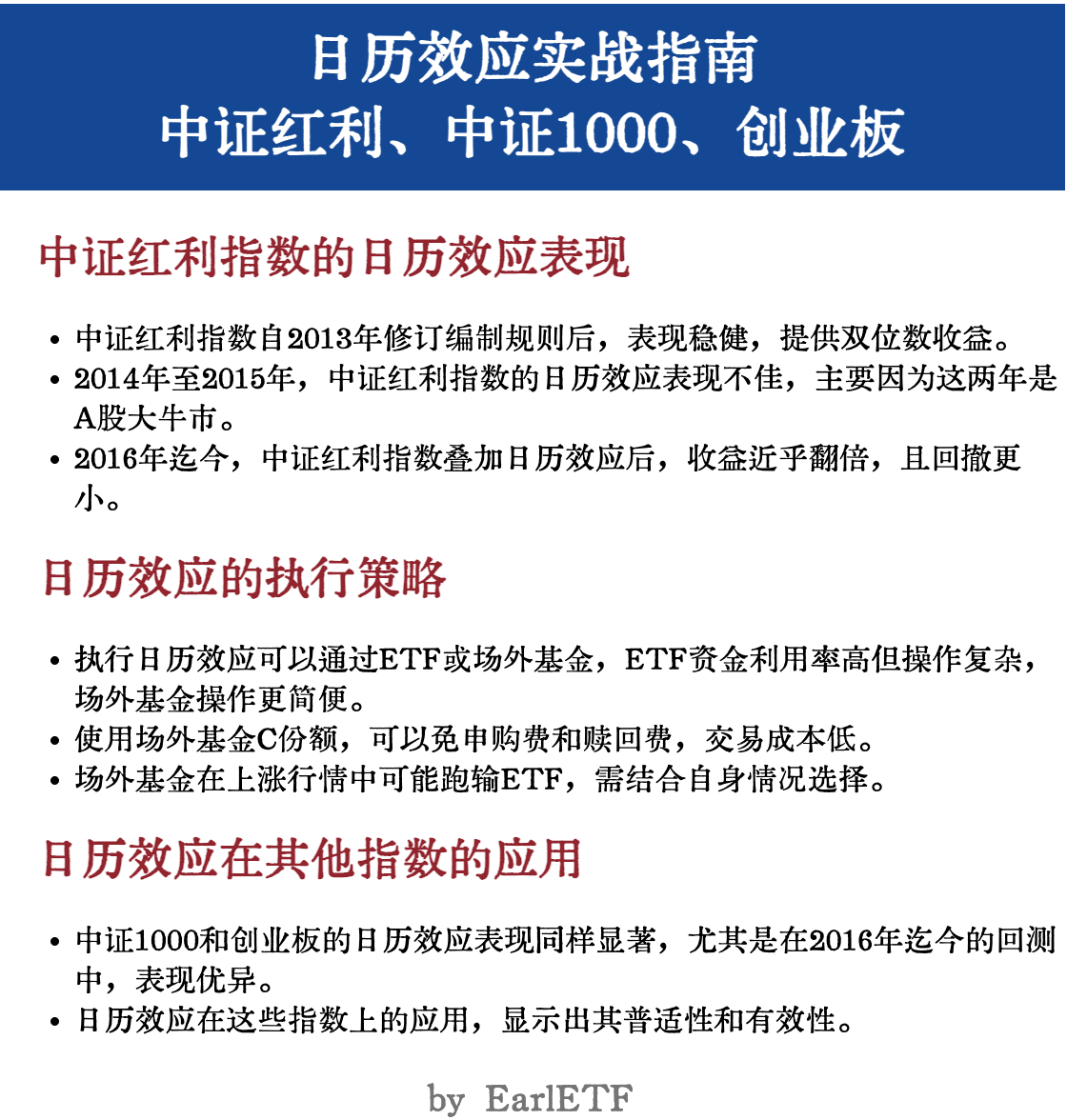

先给一个本文提要。

中证红利很好,日历效应更好

以下的回测,全部基于中证红利全收益指数。

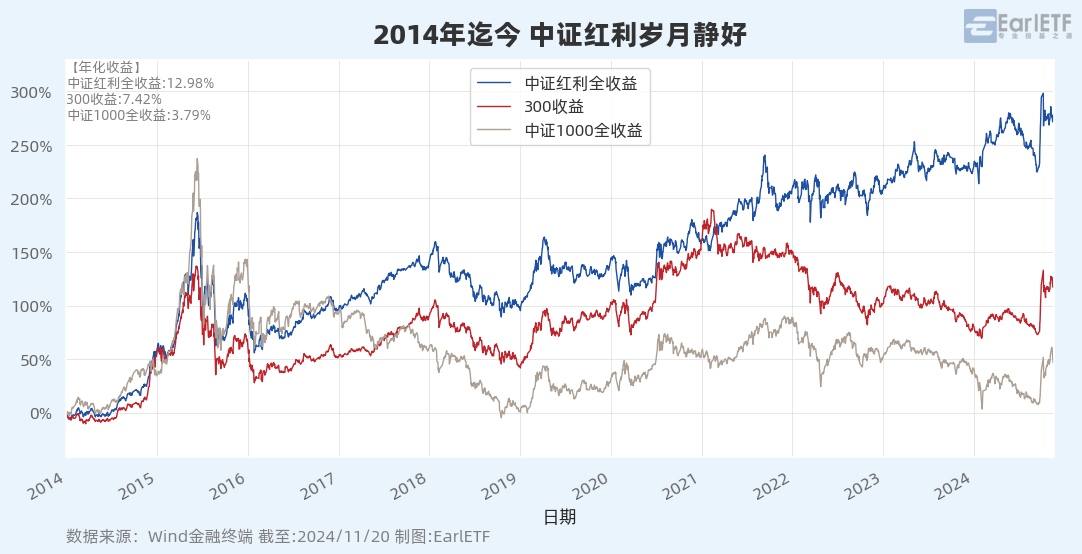

中证红利指数应该算是 A股漫长历史上难得的常胜将军,仅仅是持有中证红利指数,就可以让你在过去数年,甚至过去十年,获得一段“岁月静好”的持有体验。

由于中证红利指数是在 2013 年修订编制规则,开始以股息率定权重,所以下图比较了中证红利指数、沪深300、中证1000 三个指数的全收益指数的对比,可以看到中证红利指数可以提供双位数收益,而中证1000 却有点惨,沪深300 算是不过不失。

那么,如果将中证红利全收益指数叠加日历效应,每个月也就持仓六个交易日呢?

下图是 2014 年迄今的走势对比,咋看你会发现日历效应竟然在中证红利指数上碰钉子了。

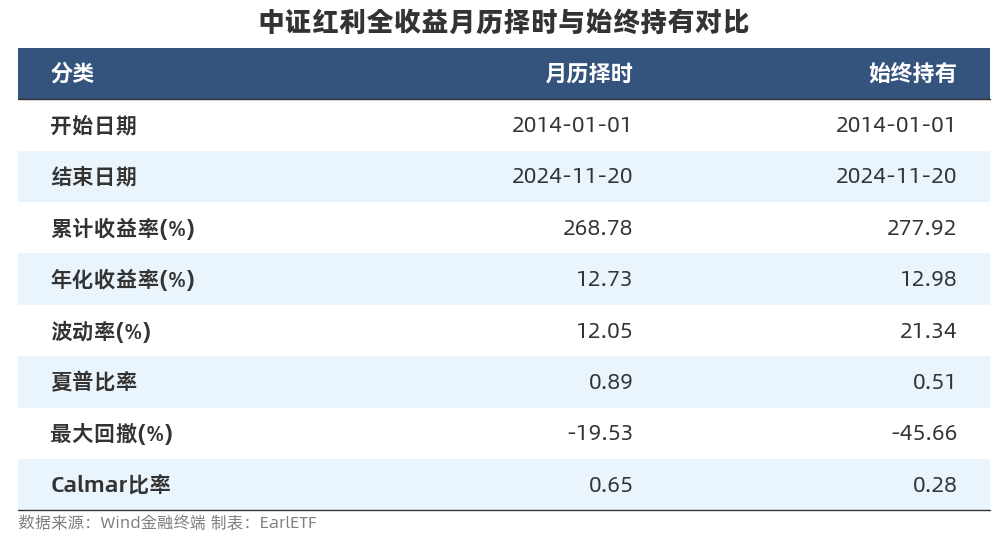

从数据对比来看,似乎除了大幅降低回撤和波动率进而提升夏普比率之外,在收益率上,反而有牺牲。

但是!别忘了,之前在谈及日历效应时,笔者就说过,因为日历效应每月只有持仓 6 天,所以遇上普涨的大牛市,必然吃亏。

而 2014 年和 2015 年,恰恰是 A股近几年仅次于 2007 年的第二波大牛市。中证红利指数日历效应的跑输,主要而是在这两年,但这恰恰是预料之中的。

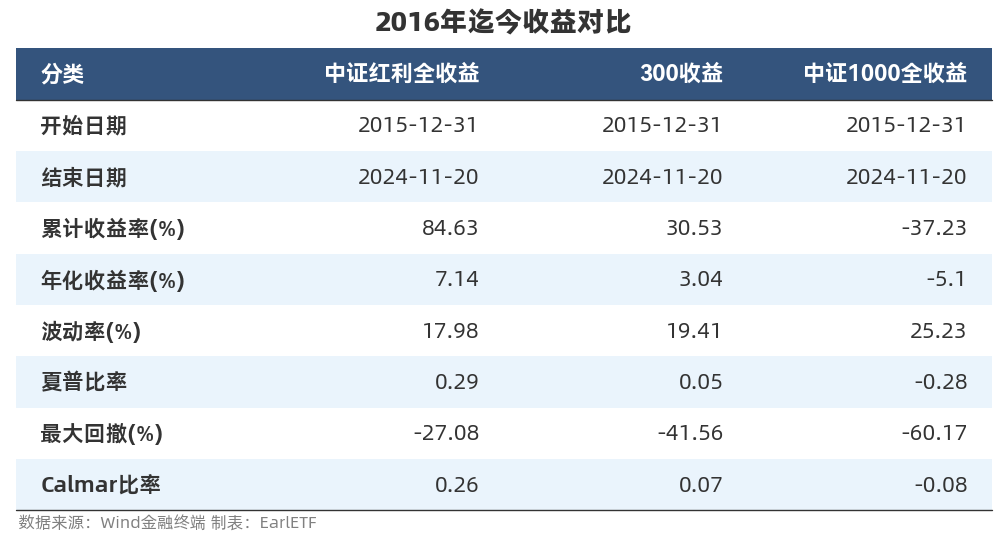

如果我们将时间段限定为 2016 年迄今,情况就大不同了。2016 年迄今,差不多算是 A股最“灰暗”,长期回报最弱的一段时间(见下图)。即使是中证红利全收益指数,也告别两位数年化收益了。

但是,当中证红利全收益指数叠加日历效应,却可以轻松将收益近乎翻倍,同时还有更小的回撤,可谓是极为理想。

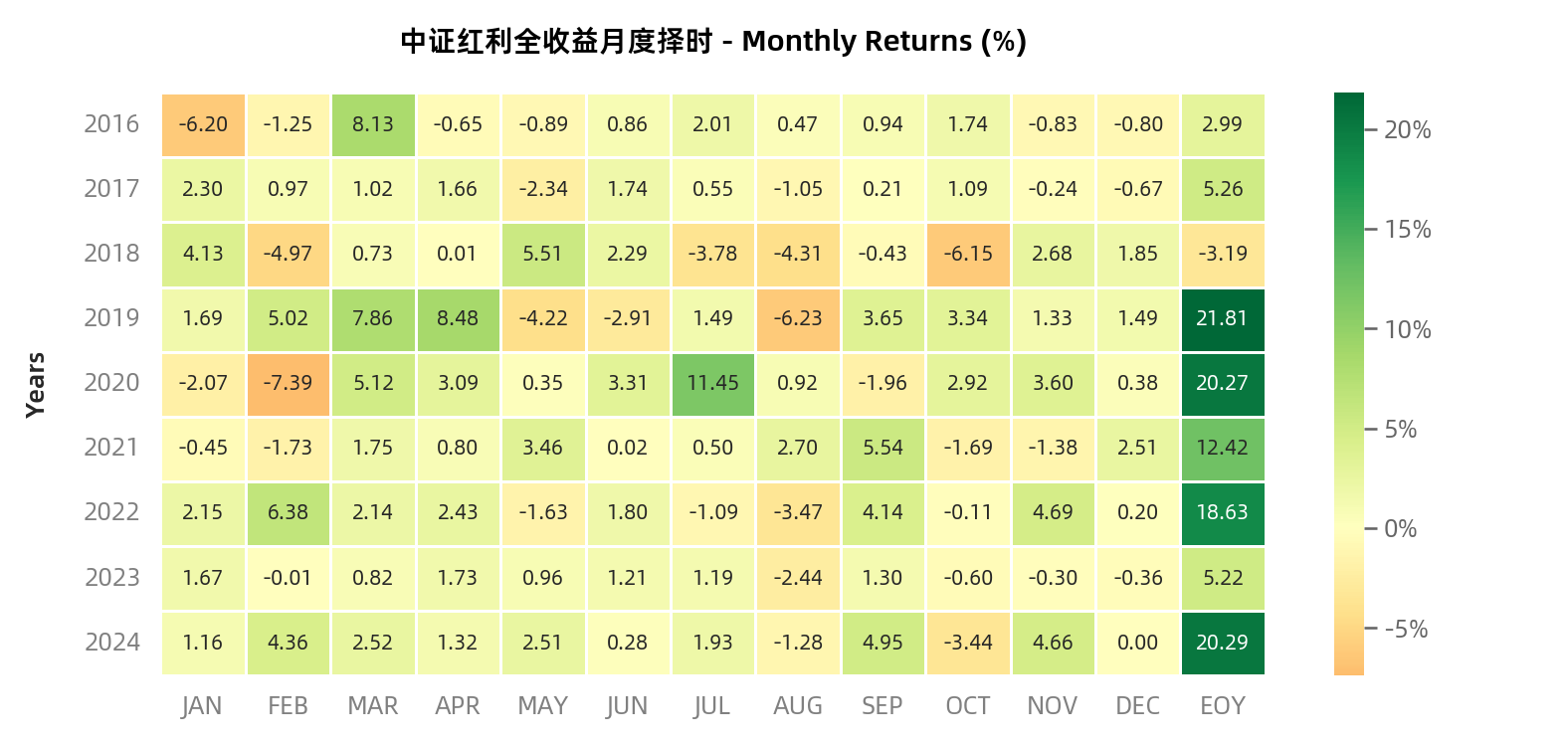

下表是 2016 年迄今,中证红利指数采用日历效应的逐月回报和年度回报,除了 2018 年微亏,其余年份都是正收益的。

如何执行日历效应

关于日历效应的执行,这里还要展开聊一下,从之前读者的留言来看,许多人还没太明白。

要执行日历效应,不外乎两种工具。ETF 和场外基金。

ETF 的优势是资金利用率高,但盘中价格是波动的。尤其要实现收盘价买入还是有些挑战。以中证红利指数为例,你需要在每月倒数第二个交易日临收盘前,买入中证红利ETF(515080),并在每月正数第五个交易日临收盘前卖出,完成一个循环。

从操作角度,场外基金其实更方便。以中证红利ETF(515080)的场外联接 C 份额(012644)为例,相比传统 A份额只多了 0.1%的销售服务费,就可以实现免申购费和赎回费,考虑到日历效应每个月只持仓 6 天,实际承担的销售服务费应该只是0.1%的三成,微乎其微,甚至比通过 ETF 买卖的佣金可能都要划算不少。虽然赎回现在 C 份额都有 7 日惩罚费率,但因为这是按照自然日计算,日历效应持有 6 个交易日,因为还有周末假日因素,必然是超过 7 个自然日的,所以不会被收取惩罚费率。整个交易成本只是销售服务费。

如果使用场外份额,基民只需要在每个月倒数第二个交易日下午 3 点前提交申购申请,就能自然按照收盘净值完成申购;每个月正数第五个交易日下午 3 点前提交赎回申请,就能按照收盘净值完成赎回,不用临近收盘下单。

不过,正如之前聊过,场外份额会受到现金仓位、申赎的影响,在上涨尤其大涨行情中会跑输 ETF,所以用哪种载体,建议结合自身的情况考量。

日历效应适合更多指数吗

除了中证红利指数,不少读者也希望了解日历效应适合更多的指数吗?

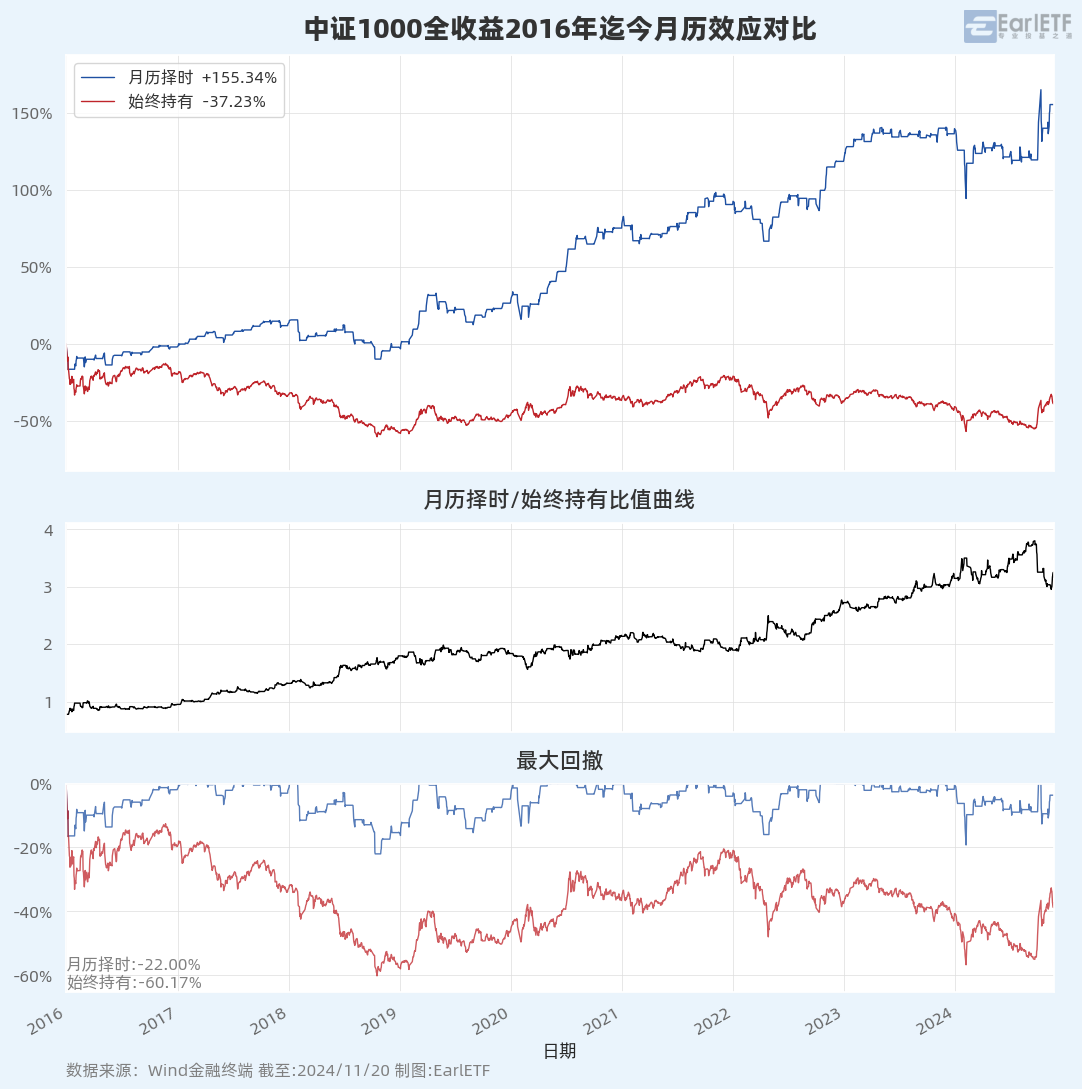

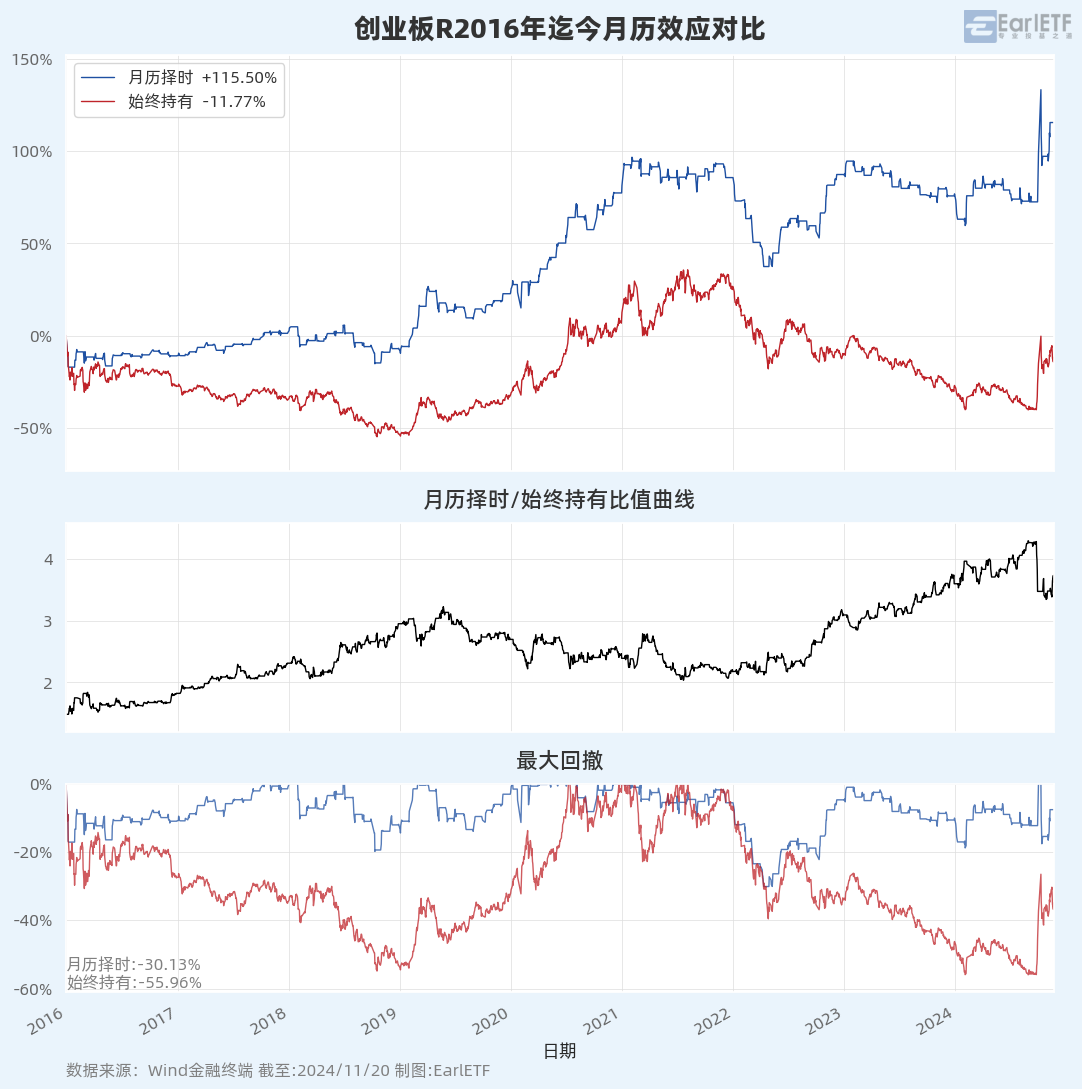

我还回测了中证1000 和创业板2016 年迄今日历效应的表现,对于这两个长期持有体验很不好的指数,日历效应简直是雪中送炭的价值。

先看中证1000,化腐朽为神奇,近期创出历史新高。

再看创业板R(全收益指数),同样是化腐朽为神奇,近期创出新高。

市场之道,往往就是这般奇妙。看似简单的日历效应,却能在多个指数上展现出非凡的威力。这让我想起了老子说的“大道至简”。

指数的涨跌,看似复杂难测,实则自有其规律。不同的指数,无论是稳健的中证红利,还是波动剧烈的创业板,都展现出相似的月度节奏。这种现象背后,或许反映了人性的某种共性:月初月末总是充满期待与紧张,而月中则往往陷入惯性与懈怠。