今年上半年,黄金价格在避险和储备属性的加持下,似乎有和美债、美元脱钩之势,走出凌厉的上涨行情。7月,海外增长放缓和降息预期演绎下,金价突破震荡区间,再创历史新高。金价不断走高的“底气”在哪里?近期波动背后的因素是什么?未来黄金的配置价值又需关注哪些变化?

全球央行储备需求托举金价走势

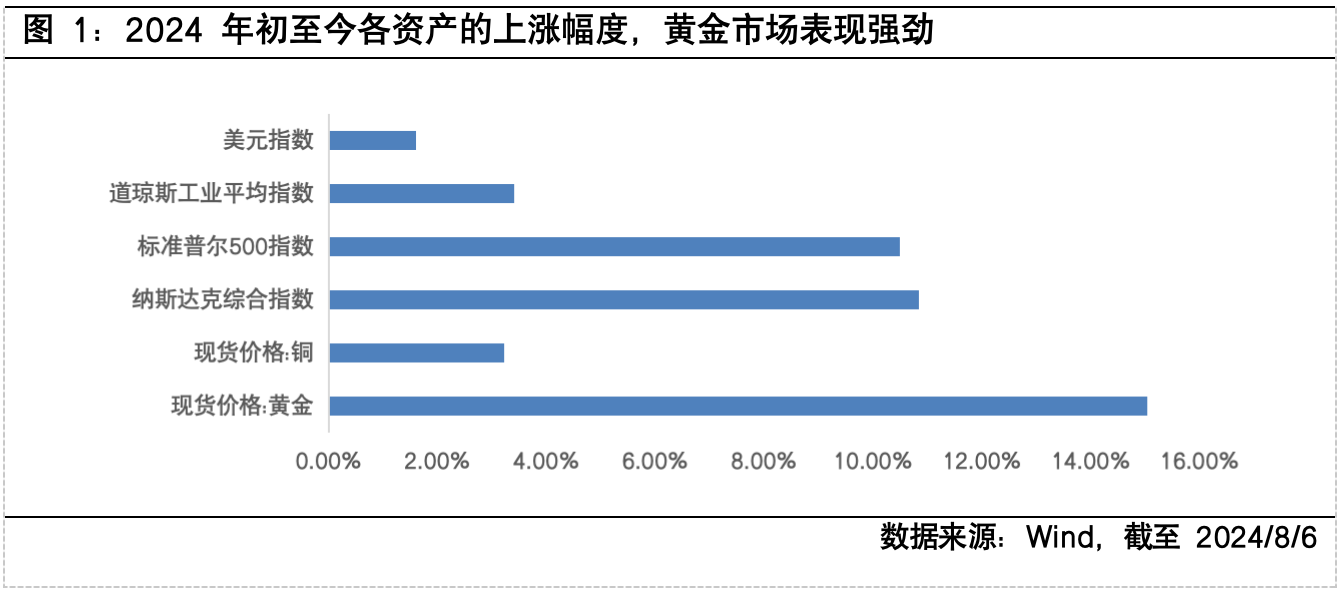

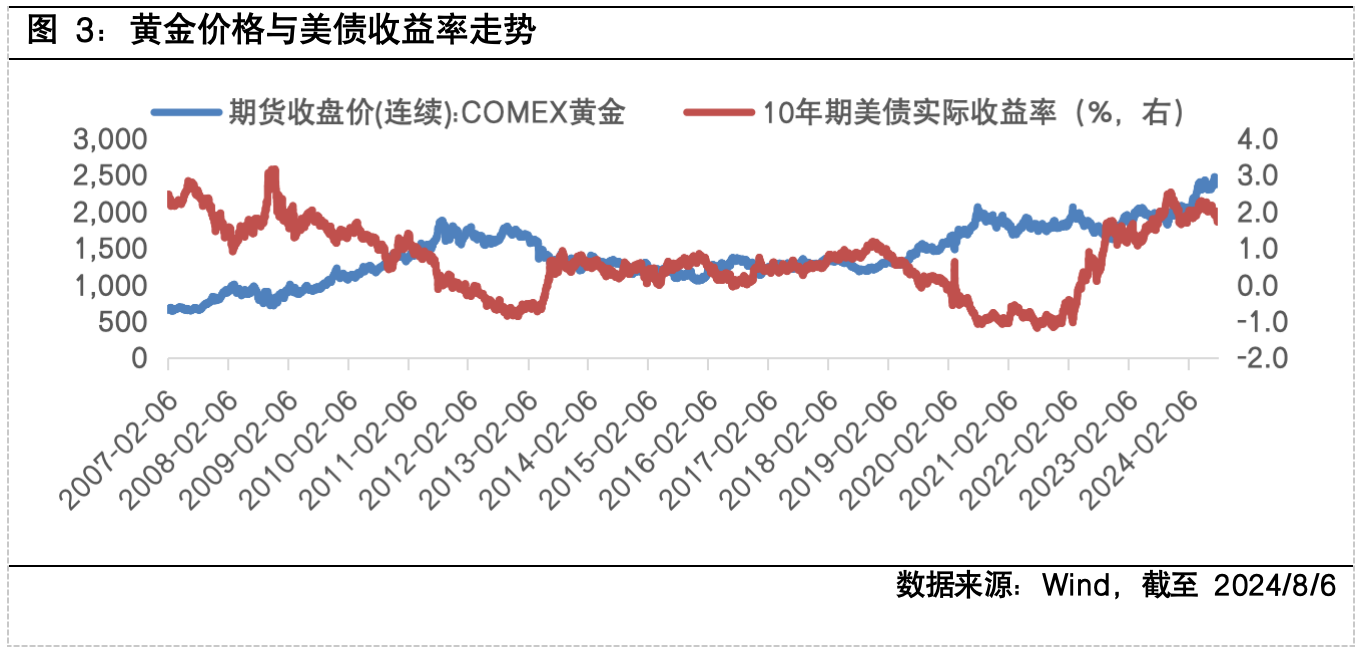

2000年以来,金价走势呈现与美元、美债收益率负相关的关系,主要体现了黄金避险和抗通胀的属性。然而,今年以来,黄金价格累计涨幅超15%,在全球大类资产中表现亮眼。其中,在2-4月金价迅速拉升阶段,美债收益率上行和美元韧性等利空因素也未能令行情熄火。能够让金价无视美债收益率的“底气”,正是来自全球中央银行的购金行为对黄金需求带来的支撑。

全球央行对黄金的需求逐渐增加。WGC数据显示,2022年、2023年全球央行和货币当局增持黄金合计分别为1082吨和1037吨,分别占当年全球黄金需求的23%和21%;2024年一季度持续增加,占同期需求比已达到26%,是黄金需求边际增量的重要来源。其中,中国人民银行官方黄金储备在2022年和2023年分别增长63吨和225吨,增持量位列全球第一;2024年以来增加61吨,自2022年10月以来增幅达16%。全球央行购黄的主要因素有以下两点:第一,通过增持黄金来对冲潜在的通胀风险;第二,美国高债务等问题导致美元信任度减弱背景下,看重黄金高信用、抗风险的特点,从而成为各国中央银行在当前环境下进行储备管理的一种重要工具。

美联储宽松未至,预期已满

除了央行购金的因素外,黄金的上涨也与市场提前交易美联储降息预期有关。5月以来这一趋势更加明显,即美债收益率大幅下行近80bp,金价在震荡中续创历史新高。近期美国经济数据多不及预期,通胀和就业领域持续降温,美联储表态也更加偏鸽,导致市场对美联储9月降息的预期增强。当前,CME利率期货交易的9月降息50bp和25bp的概率分别为63%和37%,年内降息预期为100bp。

向后看,我们认为9月降息仍为大概率事件,主要考虑到美国劳动力市场放缓、通胀降温趋势延续以及经济中利率敏感领域的持续承压。因此,若美联储降息开启美债利率下行空间,而美债利率在没有真正和黄金脱钩的情况下,将为黄金走势提供进一步的支撑。

短期黄金价格回调不改中长期投资价值

8月以来,黄金价格高位回落主要与风险外溢相关。由于美股部分科技股龙头二季报业绩不及预期,7月下旬以来美股科技股股价因此出现下跌,使资产组合产生波动。部分资金被迫减少风险敞口,形成各类资产短期的无差别抛售,黄金、原油等大类资产的全面下跌。从这一角度来看,黄金近期的回调主要与全球股市巨震带来的风险外溢相关,并不影响其中长期的投资价值。

未来,全球央行购金趋势变化以及美联储货币政策动向额仍是影响黄金的价格走势的主要因素。此外,考虑到美国大选所带来的潜在影响,黄金在大选交易中也将具备独特的优势。共和党获得大选胜利的假设带来美国财政的扩张预期,同时加大未来地区间的贸易摩擦与地缘政治风险。而黄金作为一种非信用资产,提供了一种风险分散的手段,在投资组合中的作用可能会进一步强化。

$富国上海金ETF联接A(OTCFUND|009504)$

$富国上海金ETF联接C(OTCFUND|009505)$

#李大霄:市场转折点正在靠近了#

风险提示:以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,且可根据市场情况变化而调整。基金有风险,投资需谨慎,建议持有人根据自身的风险承受能力审慎作出投资决策。

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

*以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,不预示基金未来具体投资操作,基金经理可在投资范围内根据市场情况进行调整。建议持有人根据自身的风险承受能力审慎作出投资决策。