Ai制图

Ai制图

“忽如一夜春风来,千树万树梨花开。”

一度羸弱的中国A股正在迎来各路资金的加持。其中,有海外资金回流的,有国内以汇金公司为首的机构资金增持的。增量资金进场,股市近些日子表现鲜活。

那么问题来了。什么样的公司、行业或者题材值得大资金长期投资呢?

按照大众的理解,低估值绩优显然是不错的投资标的。

另按照过往,真正的大机构资金对于股息率指标又是十分偏爱的。

按照上述三标准,一名为中证智选300价值稳健策略指数的基金,其投资价值得到凸显。相较冗长的全名,它的简称“沪深300价值指数”就十分好理解。至少顾名思义,它身上应该既有沪深300的特征,也有价值股的特色。

眼下,优质指数引得国内大公募布局。比如,国内第一大指数供应商华夏基金自7月份推出沪深300价值ETF(159510)后,近日又在发行它的场外版产品——华夏沪深300价值ETF联接基金(简称“沪深300价值ETF联接基金”;代码A类01983、C类019832 )。

关于沪深300价值指数及其布局工具的机会,接下来容晓资管娓娓道来。

01 美债见顶预期乍现,资金有望回流

在金融市场上,资金是逐利的。一切金融产品的价格波动,几乎都是由各路资金在推波助澜。

往往一个大浪袭来,让无数人心生畏惧。

比如,自去年一季度至今年三季度期间,人民币汇率出现了显著贬值的情况。美元对人民币即期汇率从6.3升值到了7.35。

人民币汇率大幅贬值的时候,国内资金出现了外流。而这一切是中美利率环境不同步使然。一边是国内低通胀、低利率,另一边是美国步入加息和高通胀的周期。期间,美债收益率不断走高。长期国债收益率在10月份升至了5%以上。

5%的美国长债收益率引发了国际资金流动的疯狂;喧嚣过后,也上演了高处不胜寒的一幕。

进入11月份后,一切都在发生改变。

近日,美国新鲜出炉的就业和制造业数据欠佳且美联储主席鲍威尔等官员的鸽派讲话,皆强化了美国利率见顶的预期。有甚者,最新的利率互换价格显示,美联储料将在2024年累计降息超过100个基点。

事情的发展变得有些戏剧性。

11月3日,美国30年期国债收益率跌回了4.77%,相比10月底5.04%的水平,回落了27个基点。10年期国债收益率报4.57%,回到了9月份的水平。

美国长期国债利率若见顶,全球资产流向极有可能发生大的变化。资金回流到中国国内的可能性正在加码。

A股市场在经历了较大幅度调整后,估值得到了显著的下降,投资风险也在不断释放,已经呈现出中长线价值。

02优质指数投资机会正当时

那么问题来了:假如外资回流,A股市场上什么样的题材具备吸引力呢?

关于这一疑问,中金公司研究团队早在三季度就曾撰文提出了自己的看法。

首先,外资选股相对更偏大市值、低估值、高盈利。出于流动性等因素的考虑,海外投资者往往会回避市值过小的股票,较为偏好盈利能力强的公司。

其次,选股偏价值,相对偏好新经济领域(科技、消费及医药等)。

再次,质优龙头可能被外资集中持股,伴随换手率下降,持股逐步长线化。

与此同时,国内大机构用行动表明自己的立场。比如,近期汇金公司以及一些国内机构宣布买入沪深300ETF,以购入大盘蓝筹指数的方式更多地参与到估值低洼的A股市场。

相比沪深300指数,沪深300价值指数的优势同样不言而喻。只不过截止目前,相比沪深300、上证指数等宽基指数来说,它的出道时间相对较短,知名度并未打开。

这一次要介绍的沪深300价值指数的全称是中证智选300价值稳健策略指数(代码:931586)。该指数以沪深300指数为样本空间,采用质量、价值、波动率等因子进行选样和加权,精选 80只成分股组成指数。

通过研究,我们发现沪深300价值指数堪称是低估值绩优指数。

从估值指标看,沪深300价值的PE和PB一直处于市场较低的水平。截至2023年10月31日, 市盈率PE(TTM)为8.85倍,市净率PB(MRQ)为1.03倍;同期,上证指数的PE为12.76倍、1.23倍;深成指PE为22.03倍、PB2.16倍。

一经对比,沪深300价值指数估值之低廉显而易见。

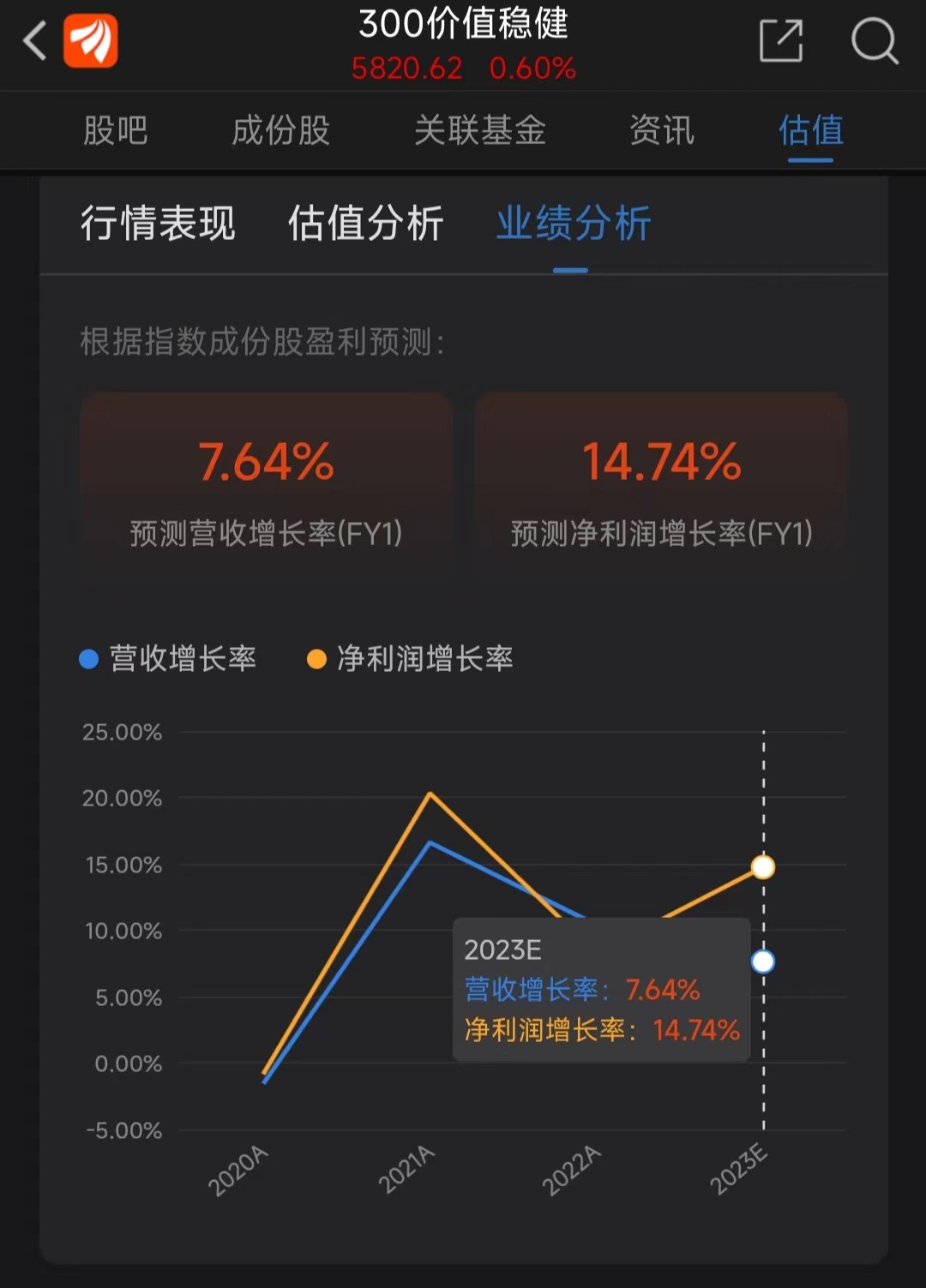

依据东方财富预测,指数成分股未来一年营收增长率为7.64%,净利润增长14.74%。

具备低估值绩优特征的同时,这个指数也具备了活跃优势。比如,最近一年,相较于深成指9.41%的跌幅和0.91%的涨幅,中证智选300价值稳健策略指数指数上涨了12.11%。

具备低估值绩优特征的同时,这个指数也具备了活跃优势。比如,最近一年,相较于深成指9.41%的跌幅和0.91%的涨幅,中证智选300价值稳健策略指数指数上涨了12.11%。

它也具备了分红优势。截至 2023年6月30日,沪深300价值股息率(近12个月)为4.07%。

以上种种似乎都在证明沪深300价值的指数优质。对此,有国内券商表示:当市场低迷,优质的核心资产能带来稳定的收益,较高的股息率也能够保证一定的回报;当市场行情高涨,沪深300价值更不会缺席。

03 场内和场外的指数投资工具

沃伦-巴菲特是全球价值投资大师,他对于优质指数是极为推崇的。他曾毫不吝啬地说道:“通过定期地投资于指数基金,那些门外汉投资者可以获得超过多数专业投资大师的业绩。”

基于沪深300价值如此优势,华夏基金在3个多月前推出了密切跟踪沪深300价值指数的ETF产品后,近日又推出了沪深300价值ETF联接基金。

上述联接基金与ETF有相似之处。两者均是跟踪中证智选300价值稳健策略指数的指数基金,不同的是华夏沪深300价值联接基金支持场外购买,即投资者即便没有证券账户,也可通过银行、券商和华夏基金官方渠道购买。

需要指出的有两点:11月6日是华夏沪深300价值联接基金发行的最后一天;投资者在认购 C 类基金份额时不收取认购费。

无论是沪深300价值ETF还是沪深300价值ETF联接基金,对于广大持有人来说,一旦购入,即变相买入80只价值型沪深300成分股。两者均贯彻了价值投资持有“便宜又好的公司”理念,又拥有指数投资“纪律严格、透明低费”的优势。

由于指数的定期更新,低估值绩优和高分红的样本空间得以不断新旧更迭。这也为长期投资提供了业绩保证。

投资落子是每位投资者自己的事情,需要考虑清楚。但面对如此指数及其投资工具,驻足关注一下又何妨。