01

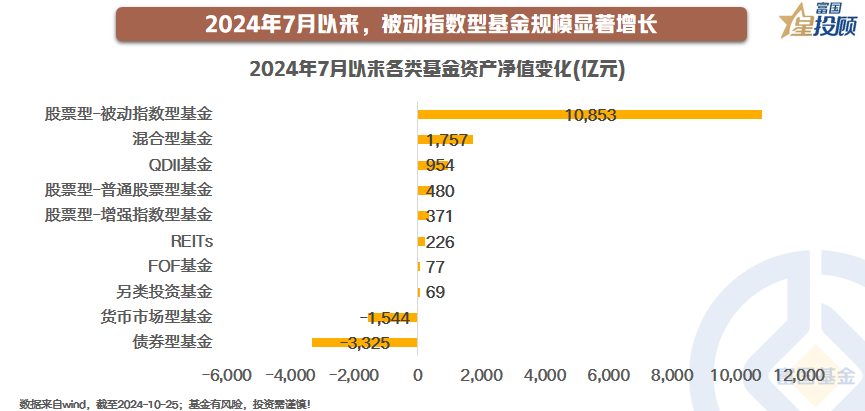

2024年7月以来,被动指数型基金规模显著增长

权益市场波动加剧背景下,被动指数基金由于紧密跟随指数、持仓稳定风格不漂移、费率相对较低等优势,逐渐获得投资者的认可。这种热度自今年下半年以来有增无减,Wind数据显示,7月以来被动指数型股票型基金规模增长1.09万亿元,远超同期混合型基金、QDII基金、普通股票型基金等其他类型基金。其中,股票型ETF增长迅猛,7月以来规模增加约1.02万亿元,规模指数ETF规模增加约0.89万亿元,是被动指数型股票型基金增量的主要来源。

02

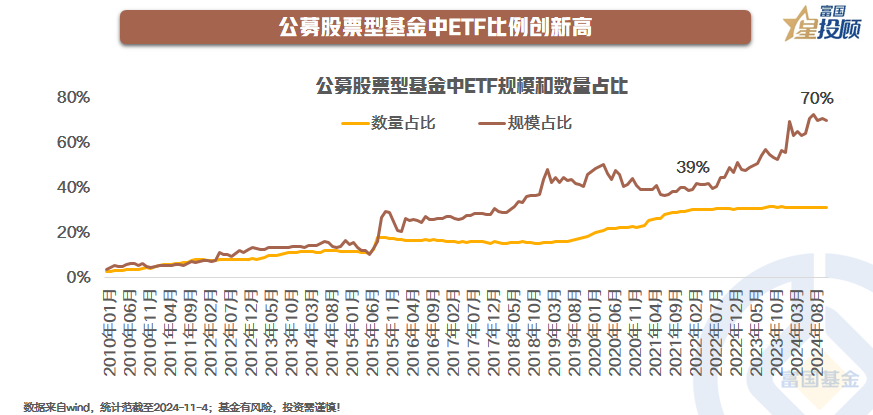

公募股票型基金中ETF比例创新高

2021年以来,股票型基金的指数化投资比重大幅提升。2021年8月,全部公募股票型基金中ETF的规模占比仅为37%;2024年10月,这一占比提升至70%,反映出我国指数化投资正在不断加速。这背后既有供给端产品种类不断丰富、创新机制不断推出,也有需求端越来越多投资者对指数化投资认可度的提高,险资、社保资金等资金不断增配ETF等指数产品。

03

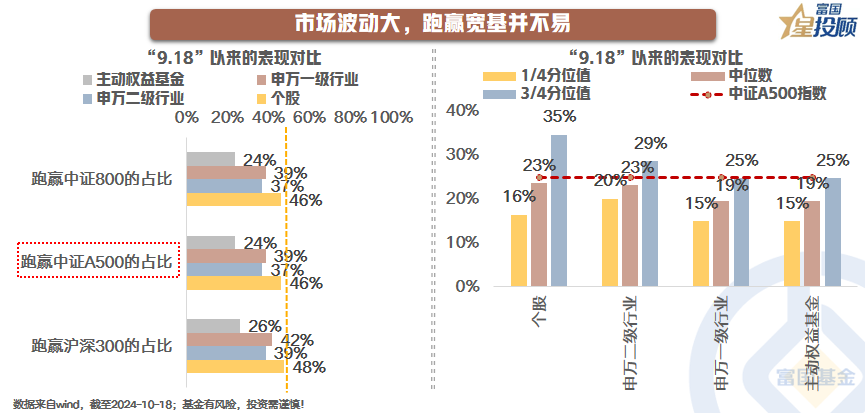

市场波动大,跑赢宽基并不易

权益投资犹如一座庞大的迷宫,4000多只主动权益基金如同迷宫中的探索者,超5000多只股票则像迷宫中的宝藏线索,31个申万一级行业和134个二级行业更增加了迷宫的复杂性。然而,在今年9月18日阶段性底部后的反弹阶段,一半以上的主动权益基金在这场“迷宫竞赛”中跑不赢核心宽基指数。宽基指数仿佛是迷宫中自带导航的马车,稳稳地朝着目标前行,而众多主动权益基金却在复杂的地图中迷失方向,难以跟上马车的速度。

04

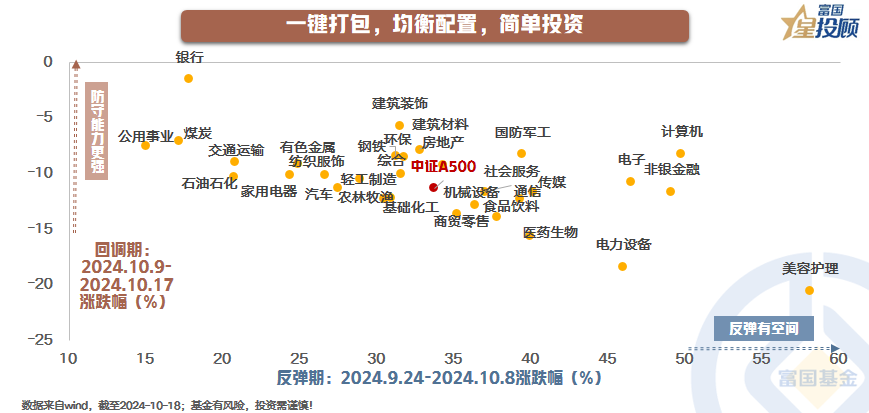

一键打包,均衡配置,简单投资

许多投资者在经历市场震荡后都会深刻的理解,长期投资获得可观回报的途径之一,便是在市场上涨的时候要“跟得上”,在市场回调的时候要“坐得稳”。而一个简洁却行之有效的策略,便是把握适度均衡这门艺术。若把近期的行情拆解为反弹期和回调期两个阶段来看,便会发现中证A500在市场处于反弹期时能够与市场的上升趋势共振,而当市场进入回调期时又有着较为出色的“控回撤”能力。

05

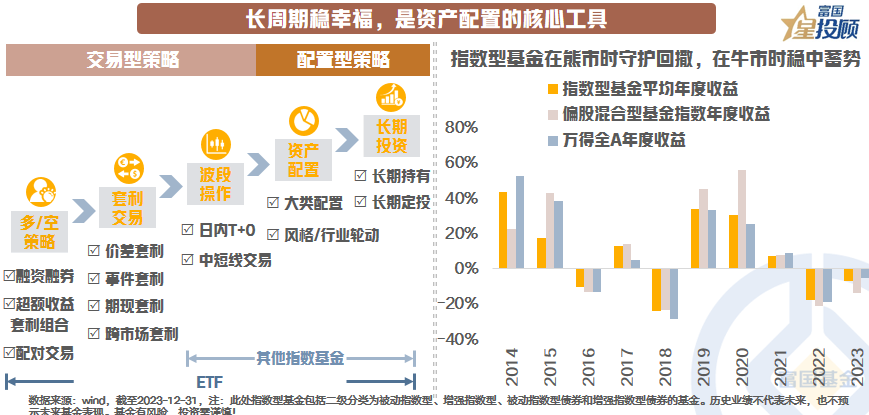

长周期稳幸福,是资产配置的核心工具

投资并非仅仅着眼于短期趋势,长期投资才能穿越牛熊。对比2014年以来完整年度指数型基金平均收益和偏股混合型基金指数、万得全A指数的回报来看,指数型基金较万得全A体现出较好的控回撤能力,同时在2015年、2019年、2020年市场上涨阶段,它的平均业绩或许没有偏股混合型基金指数优异,却也扎实前行在牛市里,持续为投资者积累财富。

06

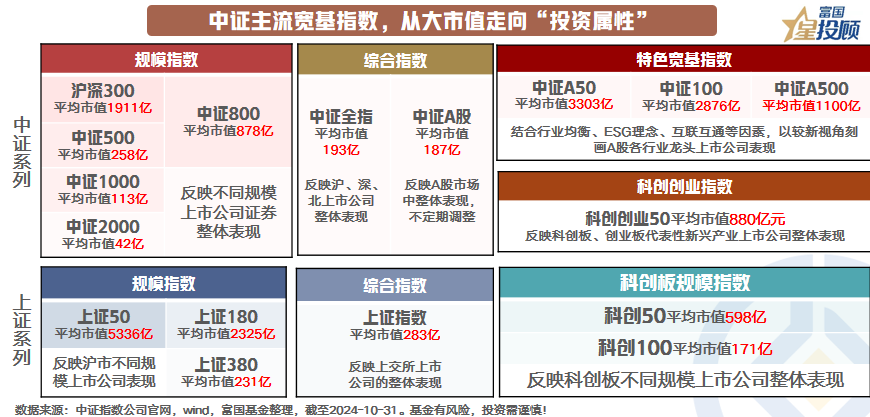

中证主流宽基指数,从大市值走向“投资属性”

在指数这个庞大的家族里,成员众多,依据资产类别大致能够划分为股票指数、债券指数以及商品指数等几大类。其中,股票指数的分类更为细致,可进一步分为宽基指数、主题指数、行业指数、风格和策略指数等不同类型,而宽基指数在这当中占据着至关重要的地位。所谓宽基指数中的“宽”,是指其指数成份股的选样空间更广。相比于行业指数、主题指数聚焦于单一行业或者特定主题,宽基指数成份股行业分布较为均衡,往往具有较强的市场代表性。中证指数公司推出了一系列为大众所熟知的宽基指数,其自身也经历了一个不断演变的历程,从最初的“综合指数”,逐渐发展为“规模指数”,而后又演变为“板块指数”,直至如今更加注重投资属性的“特色宽基指数”,如中证A500、中证A50、中证100等,不断适应市场变化并满足投资者需求。

07

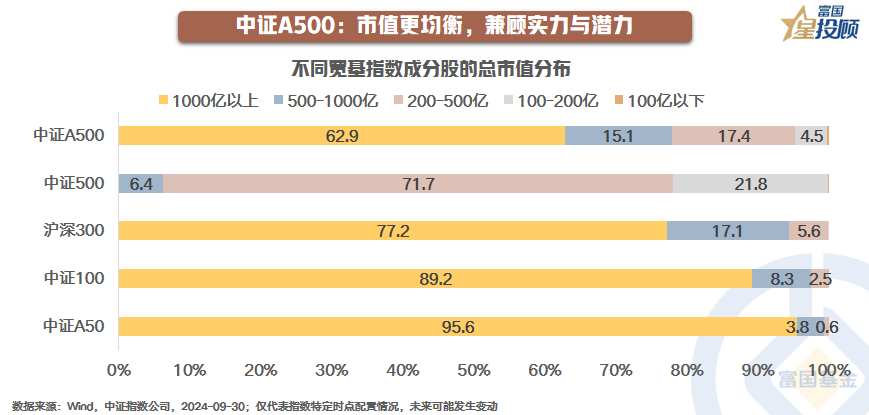

中证A500:市值更均衡,兼顾实力与潜力

以新一代的核心宽基指数A500指数为例,其以ESG可持续发展理念、大市值、行业均衡、互联互通等全新视角,刻画A股代表性上市公司的整体表现,具有浓厚的“投研”色彩,也被称为中国版的“标普500”指数。从市值分布来看,与证A50、中证100、沪深300比,中证A500市值分布更均衡,千亿以上公司占比更低,200亿以下公司占比更高。中证A500和中证500对比来看,两者虽然名字相似,但市值属性完全不同。若按自由流通市值占比统计,中证A500是以千亿以上市值为主,占比62.9%;而中证500是以200~500亿市值为主,占比71.7%。

08

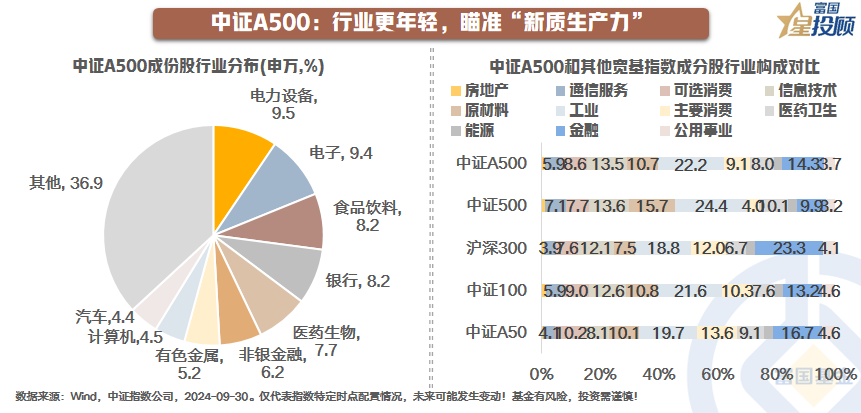

中证A500:行业更年轻,瞄准“新质生产力”

中证A500指数前五大行业为电力设备、电子、食品饮料、银行和医药生物,前五大行业权重合计43%。与沪深300指数相比,中证A500指数成份股在工业、原材料、通信服务、可选消费、信息技术等行业的占比更高,而在金融等传统行业权重相对更低,更瞄准“新质生产力”,体现经济新动能发展方向。

09

看向未来,指数投资还能怎么玩?

指数投资的策略较为灵活。从配置视角来看,有风格轮动和择时策略;从交易视角出发,有网格交易策略、ETF套利策略和分批买入法等;从长期投资视角而言,定投策略也是一个较好的选择,可以通过定期定额投资指数基金,不受市场短期波动影响,积少成多,平滑成本,最终在长期的市场趋势中获得可观收益。其中,资产配置视角下的“核心+卫星“配置策略,以宽基打底、行业进攻,既享受经济增长的红利,也收获产业升级的超额收益。以宽基ETF构成“核心”,长期持有享受大盘蓝筹企业的稳健增长或中小盘的长期成长收益。再选取行业/主题ETF构成1-2颗“卫星”,捕捉周期性、行业性超额收益机会。交易视角下的ETF套利策略,基于ETF一级市场参考净值与二级市场实时交易价格偏离而产生,多数时候这种偏离取决于二级投资的供求平衡。因此套利机会可能来自于1)ETF与联接基金的换手;2)低买高卖:卖出高溢价ETF,买入低溢价ETF。

10

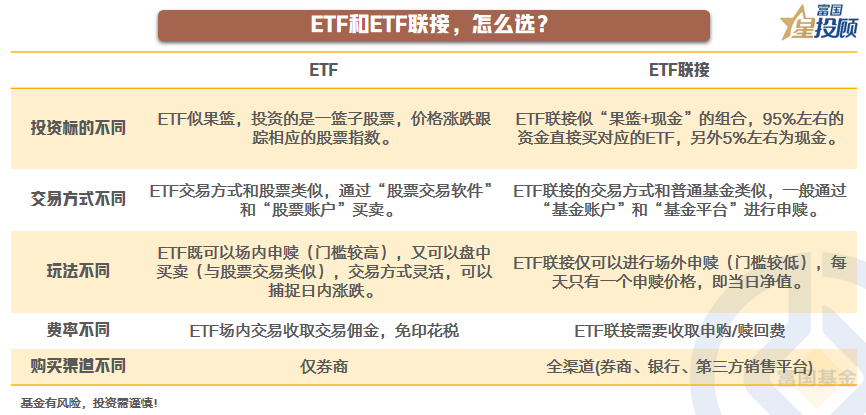

ETF和ETF联接,怎么选?

ETF和联接基金如何选择?由于ETF联接基金的投资目标主要是紧密跟踪标的ETF的表现,大部分资产会投资于对应的ETF,所以在净值走势上与标的ETF高度相似。然而,两者的细微差异更多来自基金交易方式、投资策略、费率、购买渠道等方面。ETF是场内交易型基金,交易方式和股票类似,价格在交易时间内会实时波动,其价格是由市场供求关系决定的。ETF联接基金是场外基金,主要通过基金公司、银行、第三方基金销售平台等渠道进行申购和赎回。交易时间不像场内交易那样严格,投资者可以在工作日的工作时间内提交申购赎回申请。因此,在选择ETF和ETF联接基金时,可以综合考虑自己的投资目标、交易习惯以及对各种交易玩法的喜好等因素来选择。

$富国中证A500ETF发起式联接A(OTCFUND|022463)$

$富国中证A500ETF发起式联接C(OTCFUND|022464)$

$富国创业板ETF联接C(OTCFUND|013277)$

$富国北证50成份指数C(OTCFUND|017522)$

#投顾交流会##指数掘金小组##打开天窗说“量化”##A股全面拉升 创业板涨逾4%##北证50指数大涨 如何应对?#

风险提示:投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

*以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,不预示基金未来具体投资操作,基金经理可在投资范围内根据市场情况进行调整。建议持有人根据自身的风险承受能力审慎作出投资决策。