在很长一段时间里,在中国资本市场的叙事中,创业板一直被赋予“小而美”的标签。它像一个永远热血沸腾的少年,承载着中国新经济的梦想与波动。然而,当我们褪去既有的刻板印象,透过数据的镜像审视这块市场,会发现一个令人意外的事实:创业板指(399006)已悄然蜕变为大盘成长的新范式。

近日,关注到“沧海一土狗”对市场风格转换的分析,其中提出市场可能重新青睐大盘成长风格,并推断创业板将因此受益。

初见这一结论时,我颇感意外。因为我之前说过,在加仓创业板100ETF华夏(159957)和场外联接C 份额(006249.OF)来捕捉成长风格,所以对这个观点方式关注。

长期以来,创业板在我的认知中一直是小盘风格的代表,成长性和波动性超过中证1000指数,从未将其视作大盘成长风格指数。

然而,在深入研究数据后,从因子角度来看,确实有必要重新审视创业板指数的定位。

在讨论大盘成长风格时,我一向偏好中证指数公司早年发布的沪深300成长指数。选择这一指数不仅是因为其结合了沪深300和成长属性,完美契合大盘成长概念,更重要的是该指数拥有多只ETF产品,具备较强的可投资性。

通过Wind金融终端,我对创业板ETF、中证1000ETF以及沪深300成长ETF这三个产品进行了六因子模型分解,以沪深300指数作为基准。

过去一年的因子分解数据显示,在规模因子暴露方面,创业板ETF与300成长ETF数值相近,均呈现轻微正暴露,表明两者在规模因子上与沪深300指数相似,并未显著偏好小盘股。

值得注意的是,在价值因子暴露方面,创业板ETF呈现显著负暴露,数值达-0.64,而沪深300成长ETF的负暴露仅为-0.18,甚至不及中证1000。这意味着,从大盘成长的角度来看,创业板ETF在规模因子上与沪深300成长ETF相当,但在成长属性上表现更为极致,是一个比沪深300成长更具代表性的大盘成长指数产品。

对比了下一波牛熊创业板指相比沪深300 成长的表现,在总体同步的前提下,也算是有超额。

2019 年至 2020 年的牛市中,创业板比沪深300 和偏股基金都强势。

2021 年核心资产泡沫破裂的熊市中,创业板靠 2021 年新能源行情,还续命大半年,截至今年 9 月 23 日,累计跌幅还小于沪深300 成长,当然比偏股基金略多。

924 迄今,就不用说了,

顺着这个思路,也考虑过科创50 会否同样成为大盘成长风格的代表。

但一对比行业,不得不说创业板指数与沪深300 成长指数有高度的相似性,而科创50 六成以上权重在电子行业,更像芯片主题,算不上真正意义的“宽基”。更适合作为“定向标的”使用。

以创业板100ETF华夏(159957)跟踪的创业板指来作为大盘成长的标的,无疑是一种新的尝试,尤其是有 20cm 的加持,显然近期市场的热度很高。

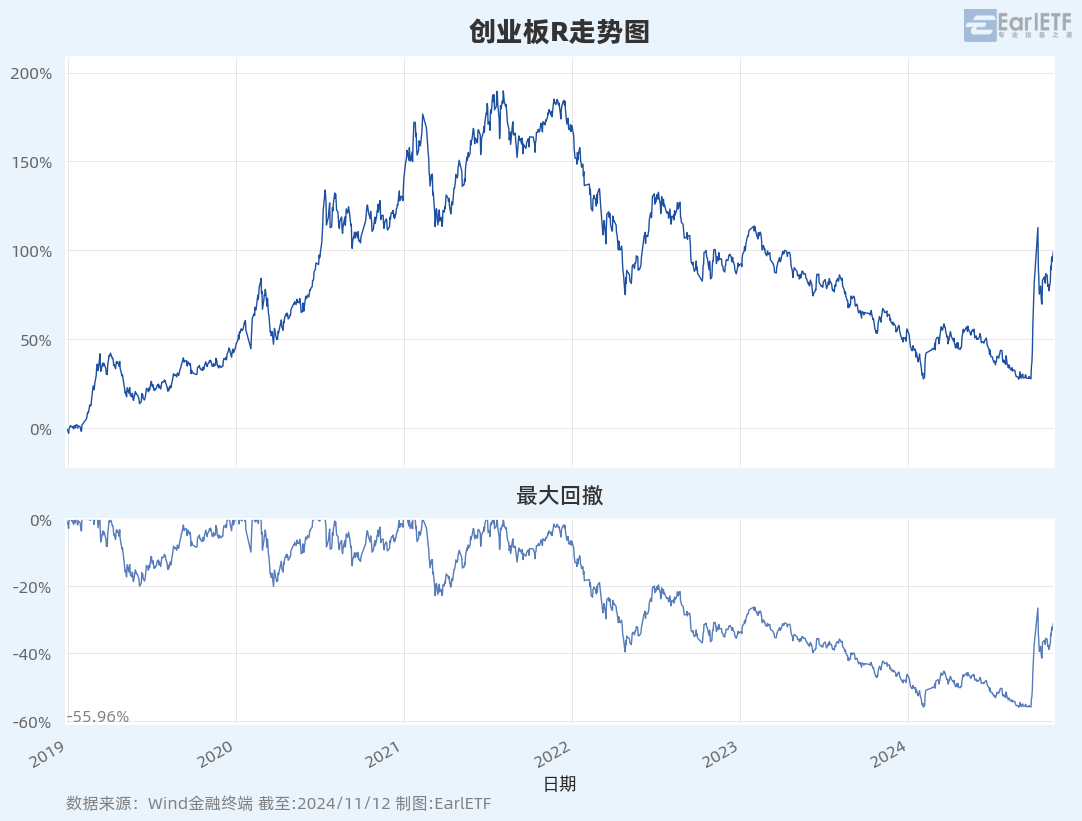

当然,作为一个从来“未胜先忧败”的稳健玩家,创业板的回撤,同样让我印象深刻。

哪怕仅仅聚焦 2019 年迄今的这波,最大回撤也超过 55%。

如何尽可能享受创业板指的爆发力,又能规避大幅的下挫?

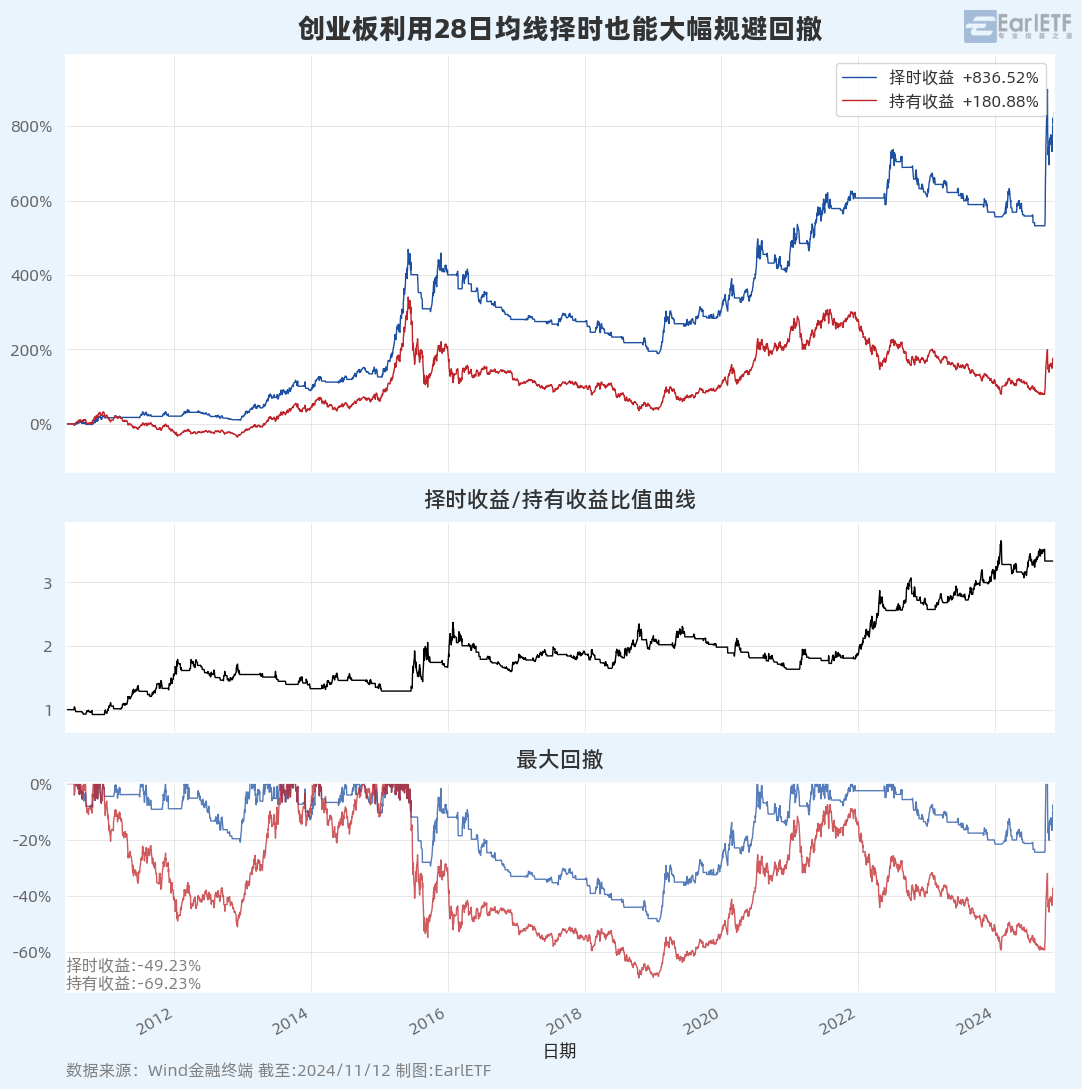

想起了以前用过的最朴素的均线策略,发现对创业板指这种大涨大跌的品种,哪怕叠加一根 28 日的均线,都能起到很好的止损效果。

从下图可以看到,从用 28 日均线择时,也就是每天评估,跌破 28 日均线就空仓,反之就持有,这样一个简单的策略,长期收益也能大幅提升,回撤能够降低。

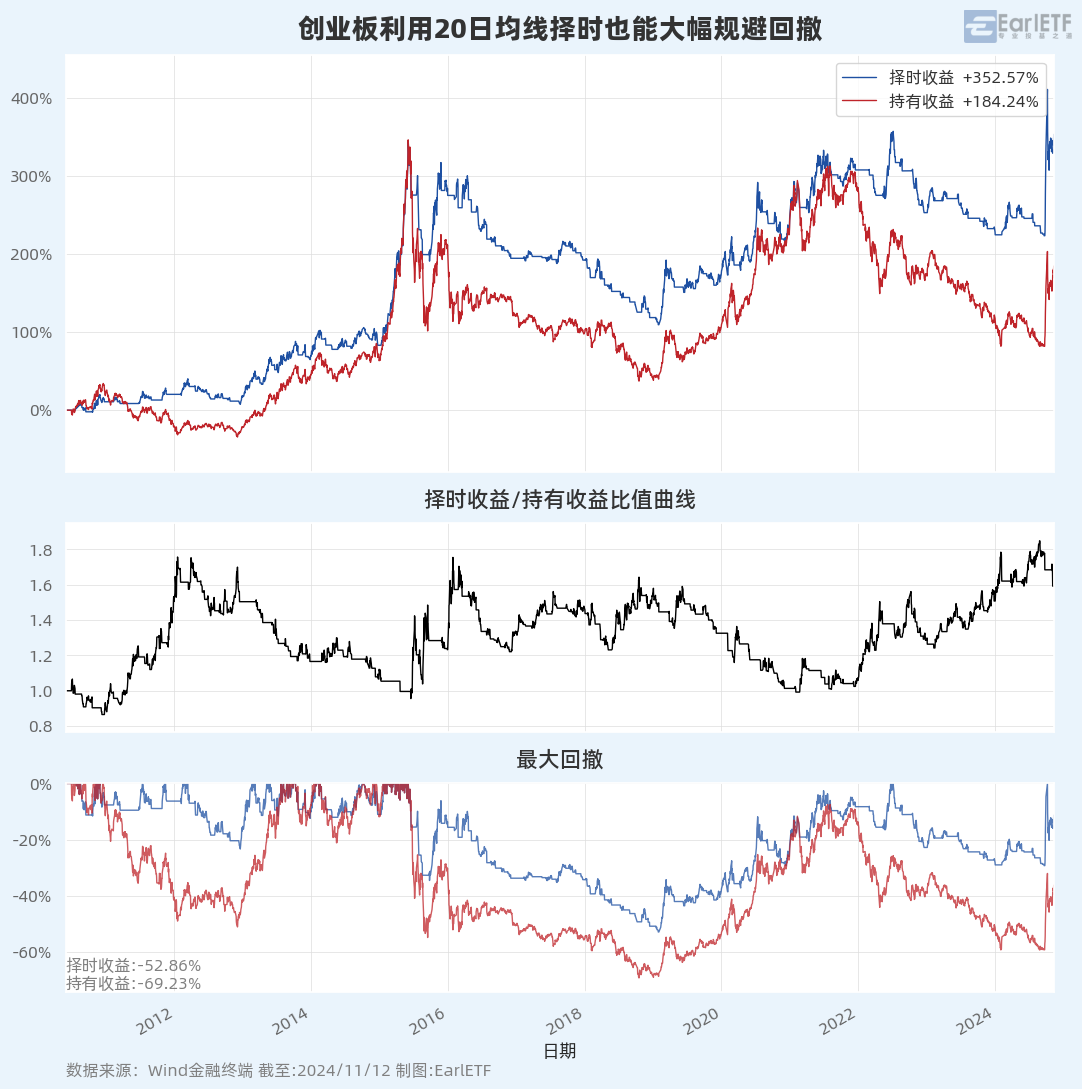

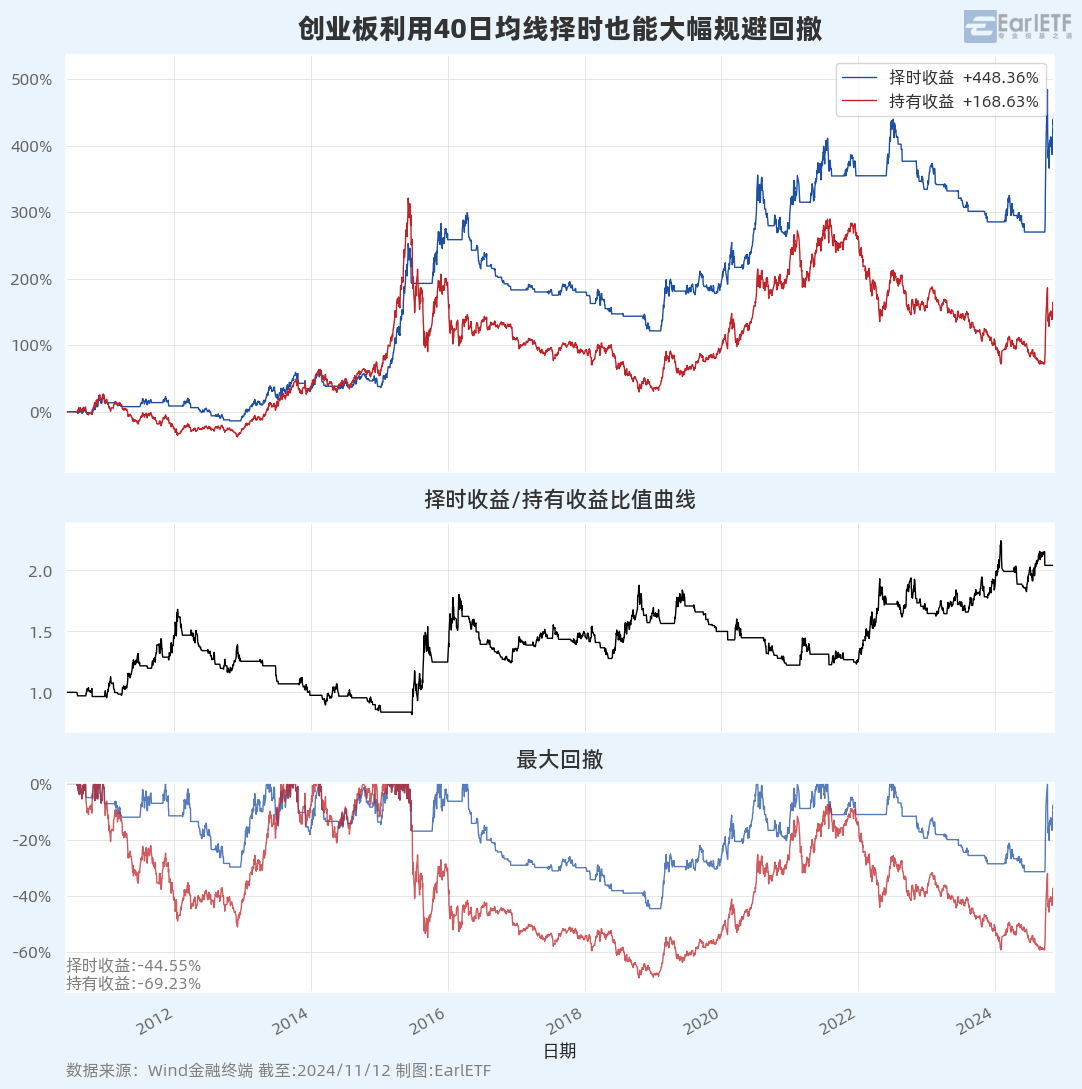

当然,你换用 20 日、40 日均线,或许长期收益没那么惊人,但都会有超额,同时都能显著降低回撤。

比如下图是 20日均线择时。

比如下图是 40 日均线择时。总体来说,均线择时对于创业板指这样习惯于大涨大跌的品种而言,鲁棒性还是可以的。

作为一个经历过 2008 年大熊市的老股民,我对于回撤始终是避之不及。所以在利用创业板100ETF华夏(159957)和场外联接C 份额(006249.OF)捕捉这波大盘成长行情的同时,我始终愿意通过均线的择时,提供一定的基本保护。