一、全球资产表现

股市:近一周,美股市场持续伴随“特朗普红色浪潮”走高,特朗普主张的降低企业税率、放松管制和一些产业政策,都可以为经济提供更多刺激,并使风险资产受益。美国三大股指全线收涨,纳斯达克指数上涨5.74%,标普500上涨4.66%。欧美股市集体收跌,德、法、英分别下跌0.76%、1.17%、0.84%。亚太股市涨跌不一,日本上涨3.80%、韩国上涨1.97%,越南下跌0.62%,印度下跌0.30%。国内方面,A股情绪高涨,上证指数大涨5.51%,今年以来上涨16.05%;港股市场向来更易受到海外市场波动的影响,恒生指数小幅上涨1.08%。

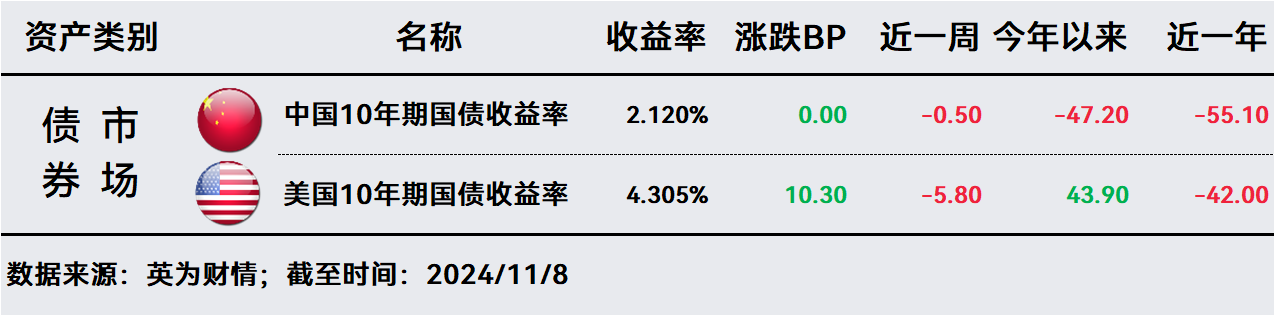

债市:随着“大选交易”降温,美联储如期降息25BPs,空头平仓推动美债收益率迅速下行。截至上周收盘,10年期美债收益率近一周下跌5.80基点,报4.30%。财政增量政策靴子落地,加之市场对同业活期存款利率下行的预期升温,将带动银行负债成本降低,利好债市做多情绪,推动债券收益率下行。中国10年期国债收益率近一周下跌0.50bp, 报2.12%。

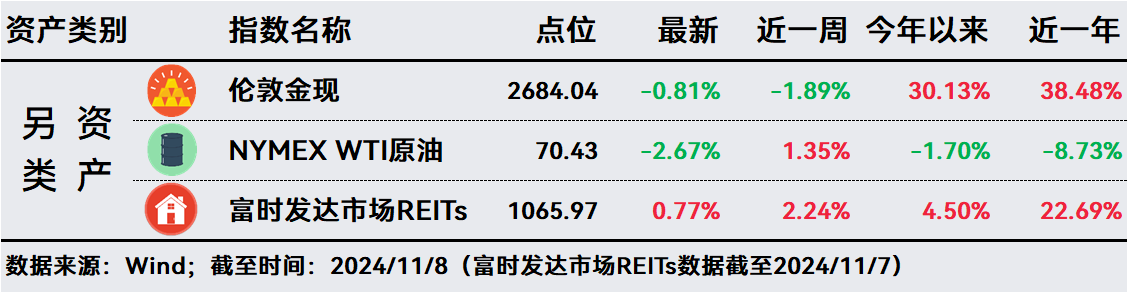

另类资产:国际贵金属价格普遍下跌,其中伦敦金现收报2684.035美元/盎司,当周下跌1.89%。国际油价收复上周失地,但整体走势偏弱,当下油价处于区间低位,WTI原油、布油分别上涨1.35%、1.09%。富时发达市场REITs上涨2.24%,近一年上涨22.69%。

二、投资策略

A股:

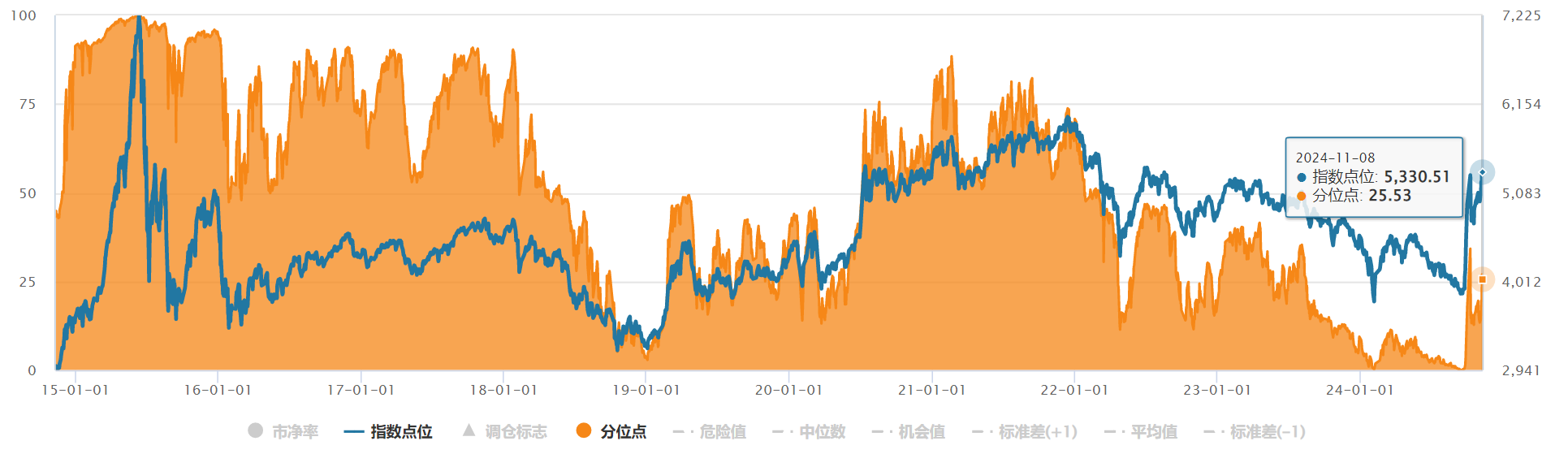

市场对于近期财政政策落地是否达到预期存在分歧,短期来看这会称为市场纠结的一个点,但是稍微拉长一点看,这个事情其实并不重要。首先并不是显著低于预期,且这也只是9月以来多项政策的一部分,是增量政策,是边际利好,不能简单用是否低于预期来判断,市场也往往不存在一致预期。第二,市场目前逻辑的核心也不是政策,而是基本面改善、估值修复和市场信心反转。当市场信心修复后、市场走强后,市场对于好消息会变得敏感、对坏消息却容易弱化,或短期负反馈后很快修复。因此我们认为发债规模落地,大概率不会改变市场原有方向。

截至11月8日,万得全A市净率1.63倍,处在近十年25.53%分位点。继续看好A股、可转债。

港股:

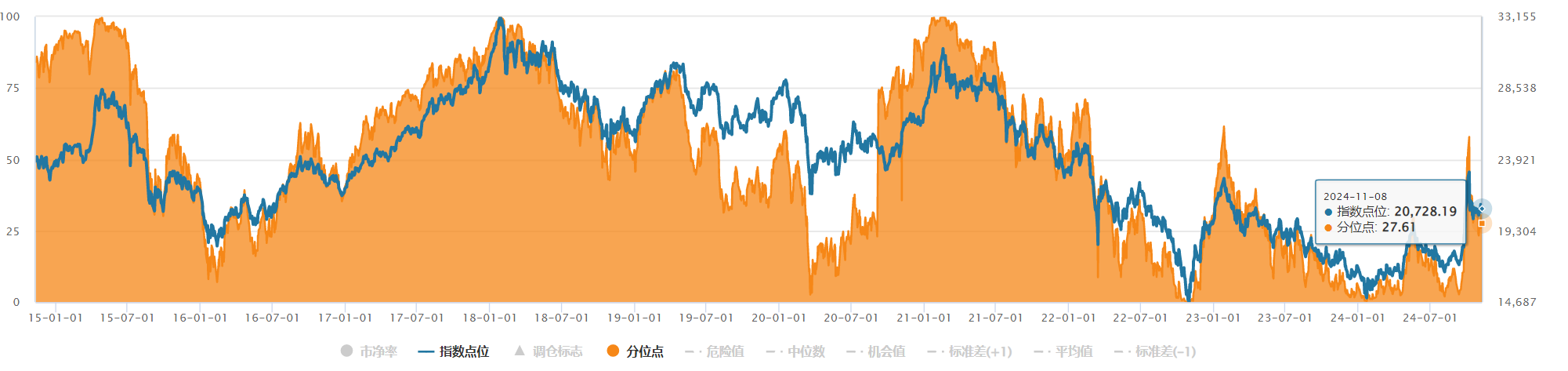

近一周,港股市场走势主要受美国总统选举、美联储会议、国内财政政策的影响。虽然港股受到特朗普当选带来的潜在政策风险影响,短期回调压力加大,但中长期,港股受益于中国财政政策托底及经济改善预期,美国大选结果难改南向资金继续流入港股市场。

截至11月8日,恒生指数市净率0.97倍,处在近十年27.61%分位点,当前估值仍然便宜,具备估值吸引力。

美股:

从目前市场走势来看,“特朗普交易”在特朗普胜选后降温——各资产间走势 已经出现分化,以美股为例,虽然标普500指数续创新高,但是受益于监管放松的金融板块表现却不尽人意,此外降息再次主导各期限美债收益率同步下行。

在刚刚结束的11月议息会议中,美联储如期降息25个基点,符合市场预期。会议声明删去对通胀趋近2%更有信心的表述,显示美联储认为通胀达标时间的不确定性上升。鲍威尔暗示将继续降息,但降息节奏和速度可能调整,对12月是否再次降息持开放态度。

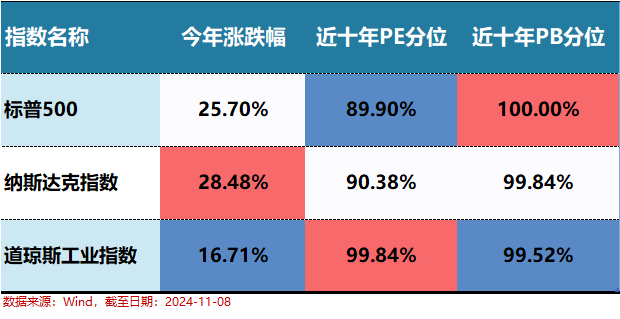

对于美股,特朗普的减税政策进一步刺激美股上涨,AI浪潮激发了对科技龙头的乐观预期,但考虑当前的估值水平,美股的风险也在累积。

特别提示:市场有风险 投资需谨慎

##创指涨超2%!上涨个股近3500只##10万亿来了!地方化债压力将大大减轻##年内第二次!美联储宣布降息25个基点#

$全球债券通$ $全球多资产$ $全球精选$ $全球固收+$ $步步盈$ $积极进取$